Guillaume Duval : loin du « New deal »

(…) Le plan annoncé par Nicolas Sarkozy corrige donc enfin de façon significative la mauvaise trajectoire budgétaire sur laquelle la France était engagée. Le volume revendiqué officiellement pour ce plan, 26 milliards d’euros sur deux ans, n’a cependant rien d’extraordinaire : il représente une dépense supplémentaire de 0,7% du PIB sur chacune de ces deux années.

De plus, comme toujours, quand on en connaîtra le détail de façon précise on se rendra probablement compte que ce volume affiché inclut nombre de mesures d’ores et déjà engagées ou prévues. A titre de comparaison, les pouvoirs publics des Etats-Unis ont investi cette année 2,5% du PIB pour soutenir l’activité et Barack Obama prépare pour 2009, des mesures encore plus ambitieuses… (…)

les mesures à portée sociale, … restent elles aussi très limitées : au lieu par exemple d’augmenter le niveau des minima sociaux, qui ont perdu ces dernières années beaucoup de pouvoir d’achat, le gouvernement se contentera de verser une prime unique de 200 euros aux titulaires de minima sociaux (soit 760 millions d’euros, 3% du total du plan de relance…).

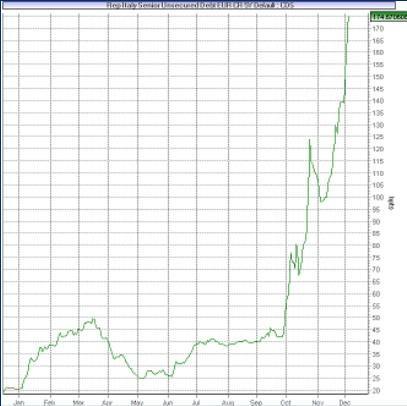

« Nous ne pouvons en aucun cas nous permettre qu’une émission de bons du Trésor ne soit pas entièrement souscrite…Cela conduirait à une absence de liquidités pour le paiement des retraites et des salaires. Cela serait comme l’Argentine, » a déclaré Maurizio Sacconi, le ministre italien du travail à la RAI, la télévision italienne.

Coût des contrats d’assurance sur la dette italienne, en points de base (0,01%)

La faiblesse stucturelle de la monnaie européenne tient au fait qu’elle réunit des économies dont la situation est fort différente, et des Etats dont le crédit est sans comparaison. Ce qui explique par ailleurs la sévérité des critères de Maastricht. A défaut de politique fiscale unifiée, seul reste le critère du déficit pour éviter les tensions centrifuges.

Dans la situation actuelle, qui contraint les Etats à s’endetter lourdement, les anciennes peurs et les tensions à l’oeuvre à l’époque du SME - qui avaient provoqué son éclatement - refont surface.

Cela se traduit par une divergence de plus en plus forte du coût de la dette entre les pays du nord et du sud de l’Eurozone.

Le système euro pourrait être mis douloureusement à l’épreuve si l’Italie ou l’Espagne ne parvenaient plus à lever des fonds. L’Europe serait-elle capable d’organiser un refinancement ? Quel Etat, dans la situation actuelle, accepterait d’alourdir sa dette par solidarité européenne ?

Comment l’Euro se comporterait-il si l’Italie était mise sous la tutelle du FMI ?

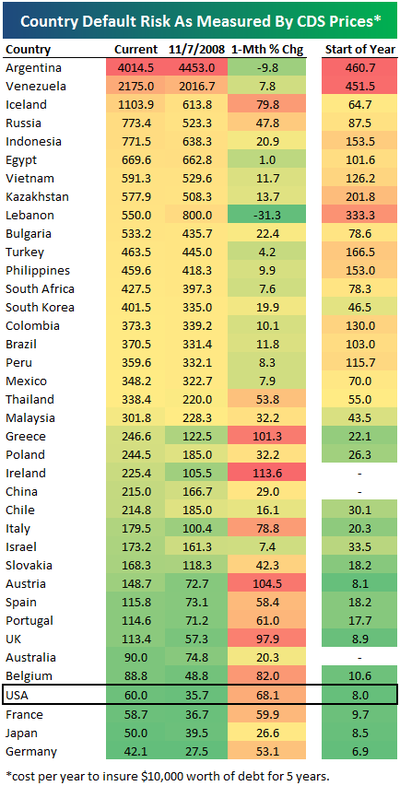

Cout des CDS, les contrats d’assurance contre le défaut de remboursement d’un emprunt, sur les dettes des Etats, à la fin novembre. Points de base.

La Grande Bretagne risque-t-elle une faillite ?

Martin Wolf : la Grande Bretagne risque un désastre

Wolf s’inquiète de la possibilité d’un effondrement de la Livre, tant sont importants les besoins de financement requis pour faire face à la crise.

Les emprunts nécessaires pour financer la dette d’Etat représenteront 8% du PIB en 2009, 6,8% de 2010 à 2011, puis 4,1% de 2012 à 2013. La dette publique nette atteindra 57% dans quatre ans. Comptabilisée selon les critères de Maastricht, elle sera de 68% en 2012-2013, et le déficit atteindra 8,1% en 2009.

Pritchard-Evans : l’Angleterre en faillite ?

On ressent désormais une peur palpable que les investisseurs se détournent des emprunts anglais, avec un déficit atteignant 118 milliards de livres, soit 8,1% du PIB.

Le coût de l’assurance de la dette anglaise a atteint 86 points, proche de celui du Portugal (ndlr : depuis la rédaction de cet article la barre des 125 points a été franchie).

Alistair Darling (ministre des finances) a du admettre que l’économie anglaise était confrontée à son plus rapide ralentissement depuis la seconde guerre mondiale.

La Grande Bretagne devra emprunter 146 milliards de livres sur l’exercice 2008/2009 et 450 milliards durant les cinq prochaines années.

Une étude de l’agence Fitch estime le coût budgétaire du renflouement des banques à 6,9% du PIB pour la Grande Bretagne, 5,7% pour la Belgique, 5,8% pour l’Allemagne, 6,3% pour les Pays Bas et 12,9% pour la Suisse. Nous ne sommes pas seuls à subir cette débâcle.

Evans-Prichard, tout en “croisant les doigts” pour conjurer le mauvais sort, conclut en reprenant une citation attribués aux Hasbourg : La situation est désespérée mais pas grave.

Les USA ont perdu 533 000 emplois en novembre

C’est beaucoup plus que ce qu’attendaient les spécialistes et les marchés et le pire chiffre mensuel depuis 1974. Le taux de chômage s’établit à 6,7 %, du jamais vu depuis 1993.

Chômage US à 12,5%

L’indicateur standard du chômage U3 s’établit à 6,7% en novembre, en augmentation de 2% en un an.

La mesure U6, qui inclut le temps partiel contraint et les « travailleurs découragés », c’est à dire les personnes qui ont perdu l’espoir de retrouver un emploi, est à 12,5%, contre 8,4% en novembre 2007.

Le nombre de chômeurs secourus au plus haut depuis 1982

Le nombre de bénéficiares l’assurance chômage a atteint fin novembre 4,09 millions, plus haut chiffre depuis décembre 1982.

De nombreux ménages américains ne pourraient faire face à plus de 3 mois de chômage (pdf)

Selon une étude publiée en 2004 par le Levy Economic Institute, portant sur des données de 1999, 40% des foyers aux USA auraient été en faillite au delà d’une période de 3 mois de chômage.

A household or person is “asset-poor” if their access to “wealth-type resources” is insufficient for them to meet their “basic needs” for a limited “period of time.”We use three alternative wealth measures to specify basic needs.

Period of time is set somewhat arbitrarily, but reasonably, at three months. This is the time period that we require for households to survive on their own by spending down their wealth.

40 percent and 42 percent were asset poor according to the NW-HE and LIQ measures, respectively. According to our calculations, more than 46 percent of households had less than $5,000 worth of liquid assets to cushion adverse shocks.

Les constructeurs automobiles US demandent 34 milliards

Les dirigeants de l’industrie automobile étaient auditionnés hier par le Congrès US. Le directeur de Général Motors a déclaré que sa firme avait besoin de 4 milliards dans l’immédiat et de 4 milliards le mois prochain.

Les trois grands constructeurs US ont demandé 34 milliards d’aide fédérale, dont 18 au total pour GM, 7 pour Chrysler et 9 pour Ford.

Afin de ne pas être accusé de profiter indûment de l’argent public, les dirigeants de ces firmes ont décidé de réduire leur salaire à un dollar symbolique.

Les parlementaires pourraient soumettre au vote un plan d’aide à l’automobile la semaine prochaine.

General Motors envisage une procédure de faillite

Selon Bloomberg, les dirigeants de GM étudient la possibilité d’une mise en faillite préparée en accord avec les créanciers, afin de renégocier le prix de la dette de l’entreprise et d’éviter la liquidation.

Le président de la firme affirme cependant que la mise en faillite ne fait pas partie de ses plans. GM craint que cette annonce ne se traduise par l’arrêt de ses ventes, les clients redoutant alors l’absence de garantie et la disparition des pièces détachées.

Une négociation préalable avec les créanciers permettrait d’éviter l’ouverture d’une procédure judiciaire fixant la valeur liquidative de la dette de GM.

L’obligation GM arrivant à maturité en 2033 se négocie aujourd’hui à 19,1% de sa valeur d’émission. L’assurance contre un défaut de paiement du constructeur coûte aujourd’hui 77% du montant garanti à la signature plus 5% par an. Cela signifie qu’il faudrait débourser 7,7 millions de dollars plus 500 000 dollars chaque année pour assurer la valeur de 10 millions d’emprunt émis par la firme.

Le fonds d’investissement d’Harvard a perdu 22% de sa valeur

Le fonds d’investissement de l’université d’Harvard a perdu 22% de sa valeur, soit 8 milliards de dollars, de juin à octobre.

La plus importante perte enregistrée jusqu’alors n’avait été que de 12,2%, en 1974.

De nombreuses universités américaines sont dans une situation similaires, et les établissements publics de Georgie, Californie et de l’Etat de New York ont été contraints de licencier du personnel, ou de retarder des dépenses prévues.

Le budget de fonctionnement d’Harvard dépend pour plus d’un tiers des dividendes provenant de son fonds d’investissement. Pour certains départements, ce financement représente 50% des dépenses courantes. La Faculté des Arts et Sciences a annoncé la semaine dernière qu’elle gelait la plupart de ses recrutements.

NYT : le pire est à venir, selon un banquier

Jo Nocera, journaliste au New York Times, publie un email que lui a adressé un banquier, qui se déclare “dégouté” par les pratiques de la profession dans le domaine du crédit révolving. Les américains ont été depuis des années submergés de propositions de cartes de crédit qui ne tiennent aucun compte de leurs capacités de remboursement réelles. Avec pour résultat un surendettement chronique qui pourrait se traduire sous peu par une explosion des faillites personnelles.

My daughter’s credit line started at $1,000 and has been increased over the last two years to $4,400. She has no increased earnings to support this. But the banks do it without asking. And without being asked. The banks reel in the consumer, charge interest rates higher than those charged by the mob, increase lines without the consumer asking and without their consent, and lure them into overextending. And we can count on the banks to act surprised when they aren’t paid back. Shame on them. (…)

This has got to stop. People are going to be learning hard lessons over the next years. It would help, though, if the banks could change their behavior now, before things get any worse. Tomorrow is already too late. (…)

I’ve been reviewing many of the banks annual reports over the last month and there is no question that the default rates are on the rise. If Congress doesn’t act today, the bankers will have their hats in their hand before we know it, and doing another a tap dance before the Senate Banking Committee, and asking to be bailed out once again with our tax dollars. Sad, but true.

Meredith Whitney : sauver la consommation

La très réputée analyste finanière Meredith Withney met en garde sur la contraction de la demande provoquée par celle du crédit.

Elle estime à 3000 milliards de dollars la diminution pour cause de crise du volume de crédits accordés aux ménages et aux entreprises.

Aux USA, où la consommation des ménages représente plus de 70% du PIB, l’utilisation du crédit révolving est devenu une seconde nature. La réduction prévisible de celui-ci, qu’elle estime à 2000 milliards, pourrait entrainer des effets “désastreux” de l’activité, avertit-elle.

Whitney pointe le problème central des politiques de relance aux USA. Ce pays devrait à la fois se désendetter, c’est à dire épargner, et continuer à consommer au même rythme pour sauver son économie. Il y a là une contradiction dans les termes.

La relance est indispensable, mais elle ne peut évidemment se contenter de tabler à nouveau sur l’empilement du crédit et des déficits extérieurs.

La part de la consommation des ménages dans le PIB, bien supérieure à la moyenne des pays développés, où elle avoisine plutôt les 60%, ne peut que se contracter. Idéalement, les dépenses de l’Etat, tournées vers l’investissement, devraient compenser cette baisse. Mais l’ampleur du déplacement du curseur présuppose aussi une modification en profondeur de la structure productive des USA, y compris avec un mouvement de relocalisation d’une partie des industries imprudemment transférées en Asie. La tâche s’annonce rude pour Obama.

Les investisseurs fuient le marché de la dette des pays émergents

Au troisième trimestre, le volume des transactions sur le marché des emprunts d’Etat des pays émergents a chuté de 43%, avec 946 milliards de titres échangés, contre 1 670 milliards au trimestre précédent.

Bloomberg - 25/11 : Trading in emerging-market debt plunged 43 percent in the third quarter to the lowest since 2003 as the global financial crisis choked off demand for higher- yielding securities.

Trading totaled $946 billion in the quarter, down from $1.67 trillion in the year-earlier period, the Emerging Markets Traders Association , or EMTA, said in a statement. Trading was down 22 percent in the third quarter from the second, the survey by New York-based EMTA showed.

The extra yield investors demand to own developing-nation debt instead of U.S. Treasuries has more than doubled in the past six months to 7.11 percentage points and touched a six-year high of 8.65 percentage points on Oct. 24.

Les pays émergents, comme les banques, sont exposés au risque de la non concordance des maturités, c’est à dire des durées d’engagements. Le principe, simplifié à l’extrême, est celui-ci : au lieu de souscrire un emprunt de 10 ans à 5% pour financer un investissement, s’endetter pour 3 mois à 2% et renouveller en permanence cet emprunt à court terme.

Mais désormais, ces dettes à court terme souscrites dans la période d’euphorie seront de plus en plus difficiles à refinancer.

Les économistes doivent se remettre en cause

Marin Wolf : Le temps de l’humilité

« Une depression aussi grave n’aurait pas pu être provoquée par les seuls responsables politiques. Elle nécessitait la participation des économistes, » plaisante Wolf, avant de s’interroger : « pourquoi nous sommes nous trompés aussi lourdement » ? Tout en pointant du doigt la spécialisation extrême des études qui a selon lui contribué à faire perdre de vue le tableau général de la situation, il attribue également cet échec à une trop grande confiance dans le monétarisme devenu dominant ces dernières années.

(…)

The difficulty was that we all tend to look at just one bit of the clichéd elephant in the room. Monetary economists looked at monetary policy. Financial economists looked at risk management. International macroeconomists looked at global imbalances. Central bankers focused on inflation. Regulators looked at Basel capital ratios and even then only inside the banking system. Politicians enjoyed the good times and did not ask too many questions. And what of commentators ? Well, they tended to indulge in the fantasy that the above knew what they were talking about. I am embarrassed to admit this. (…)

Alternatively, we could have spent more time studying the work of Hyman Minsky. We could also have considered the possibility that, just as Keynes’s ideas were tested to destruction in the 1950s, 1960s and 1970s, Milton Friedman’s ideas might suffer a similar fate in the 1980s, 1990s and 2000s. All gods fail, if one believes too much. Keynes said, of course, that “practical men … are usually the slaves of some defunct economist”. So, of course, are economists, even if the defunct economists are sometimes still alive. (…)

Yet I can’t get away from this feeling of inadequacy. One might not expect much from economists, but one would surely expect them to warn us of a crisis on this scale. Some humility is in order. That is going to hurt. A humble economist ? Surely not.

Krugman : tirer sans attendre les leçons de la crise

(…) Some people say that the current crisis is unprecedented, but the truth is that there were plenty of precedents, some of them of very recent vintage. Yet these precedents were ignored. (…)

because we’re all so worried about the current crisis, it’s hard to focus on the longer-term issues - on reining in our out-of-control financial system, so as to prevent or at least limit the next crisis. The experience of the last decade suggests that we should be worrying about financial reform, above all regulating the “shadow banking system” at the heart of the current mess, sooner rather than later. (…)

even though the incoming administration’s agenda is already very full, it should not put off financial reform. The time to start preventing the next crisis is now.

Fin du boom immobilier à Dubai

La bulle immobilière de l’émirat a éclaté, victime de la crise financière internationale. Les prix pourraient baisser de 20%, et plusieurs projets sont revus à la baisse ou retardés. L’émirat pourrait devoir faire appel à la générosité d’Abou Dhabi pour l’aider à refinancer une dette extérieure de 80 milliardes de dollars. Le 22 novembre les deux premiers établissements de crédit immobilier ont du être secourus par une banque d’Etat.

Bloomberg cite le cas d’un appartement situé sur l’ile artificielle de Palm Jumeira qui a perdu un tiers de sa valeur depuis le mois de septembre.

La baisse des taux se poursuit

La BCE a amené son taux directeur à 2,5% avec une baisse de 0,75%. « Le niveau d’incertitude demeure exceptionnellement élevé » a indiqué M. Trichet, qui prévoit que « la demande mondiale et dans la zone euro sera vraisemblablement ralentie durant une période prolongée ».

Le directeur de la BCE a refusé d’indiquer s’il prévoyait de nouvelles baisses, mais a précisé que les responsables devaient éviter d’être « piégés » par un taux trop bas.

La Banque d’Angleterre a également baissé son taux à 2%, tout comme la Banque de Suède, dont le taux est désormais le plus bas depuis 1992.