L’efficacité des baisses de taux en situation de credit crunch est nulle, l’exemple du Japon et des USA l’ont montré…mais les marchés (pour le moment) semblent avoir une confiance énorme dans le « pouvoir » de la FED. Au point que certains imaginent même qu’elle puisse « trop bien » réussir en créant une « hyperinflation ». Pourtant, tout cela a déjà été réalisé au Japon, en version encore « plus énergique », avec des taux abaissés sous les 0,5%, des relances keynésiennes qui ont fait flamber le déficit public japonais à plus de 160% du PIB (le double de celui des USA)…

Bilan : aucune inflation pendant deux décennies, au contraire une déflation rampante, et, encore plus étonnant : un yen qui a augmenté de plus de 80% entre 1990 et 1995, donc au plus fort de la crise japonaise, malgré les baisses de taux et malgré la flambée des déficits publics japonais !

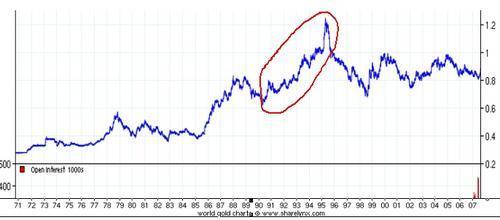

Voici un graphique explicite du yen sur les 35 dernières années.

Source du graphique : sharelynx.com

Ceux qui pensent enterrer le $ aujourd’hui et croient dans une inflation à 10% ou plus devraient réfléchir à cet exemple japonais, en apparence si paradoxal, et pourtant logique…dès qu’on considère qu’en situation de crédit crunch, c’est l’évolution de la dette privée qui est pratiquement la seule chose qui compte (dans un premier temps au moins), le reste étant « anecdotique » (y compris les « gesticulations » des banques centrales). Une poussée d’inflation à 10% supposerait des taux longs à 12-14%…donc une hausse de 60 à 80% des mensualités des emprunteurs immobiliers. cette hypothèse ne ferait qu'accélérer le credit crunch…et la déflation par la dette. Dans les années 90, les japonais ont liquidé leurs actifs pour rembourser leurs dettes (en yens)…et malgré les fondamentaux très mauvais de l’économie japonaise à l’époque, c’est le yen qui a tiré les marrons du feu. A la base de chaque bulle spéculative, on trouve la croyance inébranlable dans un mythe…actuellement le mythe de l’hyperinflation a créé une des plus surévaluations les plus étonnantes, presque au même niveau que celle de shangaï : Un secteur bien particulier a ainsi atteint ces derniers jours le PER record de 43 (calculé avec pondération selon la capitalisation boursière), et des rendements sur dividendes compris entre 0,2 et 1%, une des principales entreprises de ce secteur a même atteint un PER de plus de 70, et se voit valorisée à plus de 10 fois son C.A annuel !

Voici le tableau des sociétés qui composent ce secteur (données du 20/9/07)

Nom Code PER

Barrick Gold ABX 33,75

Newmont Mining NEM perte

Goldcorp Inc GG 73,4

Agnico Eagle Mines AEM 43,98

Randgold Resources Ads GOLD 55,61

Meridian Gold MDG 62,86

Iamgoldcorp IAG perte

Kinross Gold KGC 31,65

Golden Star Resources GSS 34,71

Gold Fields Ltd Adr GFI 32,14

Hecla Mining HL 20,29

Eldorado Gold Corp EGO 42,14

Coeur d'alene Mines CDE 16,27

Yamana Gold AUY 58,37

Harmony Gold Mining Adr HMY 101,83

Ce segment du marché est tout simplement le HUI, l’indice des mines d’or non hedgées. Goldcorp, avec un PER de 73 et 20 milliards de $ de capitalisation est l’un des plus beaux porte-drapeaux de la bulle ! Peu importe les fondamentaux, peu importe le fait que la hausse des coûts de production en situation d’inflation effacerait une bonne partie des améliorations de marge dans les comptes des sociétés minières, tout se passe actuellement comme si les investisseurs considéraient comme acquis l’imminence d’un cours de l’or à 2000$ (au moins), sans hausse des coûts de production bien évidemment ! Quand un tel consensus euphorique se produit sur un secteur, c’est en général l’inverse qui est observé. On notera bien que la récente hausse des mines d’or s’est produite dans un contexte général de hausse des marchés, de baisse du $ et de recul de l’aversion au risque (les spreads de taux sur paniers d'obligations hypothécaires ont ainsi nettement reculé depuis leur pic de la mi-août).Dès que les fondamentaux reprendront le dessus, et que les investisseurs réaliseront que les baisses de taux de la FED sont sans effet sur la crise du crédit qui a débuté, il faut s’attendre à ce que le cours des mines d’or non seulement baisse avec le reste des indices…mais surtout que cette baisse soit encore bien plus forte que celle des indices généraux, vu la surévaluation considérable de ce secteur.

Je ne me prononcerai pas sur le très court terme, dans un marché complètement irrationnel, le HUI peut aussi bien gagner encore 20 ou 30% sur un mois, si les marchés poursuivent encore un peu leur rebond, que l'inverse…simplement sur un horizon d’investissement à 1-5 ans, il y a toutes les chances pour que cette bulle spéculative sur les mines d’or implose violemment...en même temps que le mythe de l’hyperinflation !