Copyright © Apprendrelabourse.org - Tous droits réservés - A l'issue de la réunion de son Comité de politique monétaire, la Fed a fait évoluer son diagnostic sur l'économie et pris une mesure pour

continuer à soutenir l'économie.

Copyright © Apprendrelabourse.org - Tous droits réservés - A l'issue de la réunion de son Comité de politique monétaire, la Fed a fait évoluer son diagnostic sur l'économie et pris une mesure pour

continuer à soutenir l'économie.

→ Le diagnostic :

Si les dépenses des ménages progressent, l'institution observe que la reprise économique sera plus faible que prévue et reconnaît que le rythme de la reprise a ralenti ces derniers mois aux USA dans un contexte où les crédits bancaires ont diminué.

Aucun changement sur les taux n'est apporté compte tenu des anticipations d'inflation stables, de faibles taux d'utilisation des capacités de production et de tendances des prix à la baisse. Les taux directeurs sont donc maintenus entre 0 et 0,25 % comme depuis décembre 2008.

→ La mesure :

En revanche, elle introduit une mesure bien particulière pour continuer à soutenir l'économie.

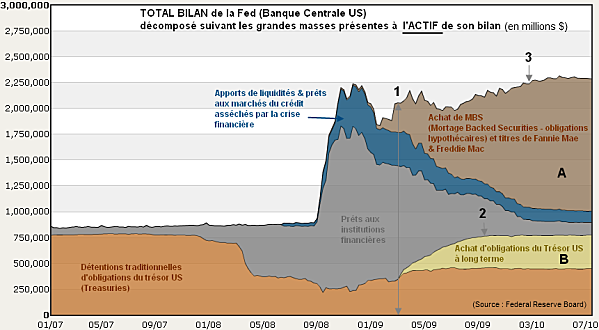

Pour bien la comprendre, reprenons quelques instants à l'aide de l'illustration ci-dessous (cliquer dessus pour l'agrandir) la chronologie des faits marquants et de ces mesures dites "contra-cycliques", c'est à dire destinées à réduire les effets des évènements. Après la faillite de Lehman Brothers en septembre 2008, la Fed a pris des mesures non-conventionnelles d'injection de liquidités et de prêts pour aider principalement les banques, diverses institutions financières et certains marchés du crédit totalement dévastés. Ces mesures ont considérablement augmenté la taille de son bilan via de la création monétaire (en bleu et gris)

A partir de la mi mars 2009 (point noté "1"), a été mis en place un programme à plus long terme, alors que les mesures (de grande urgence) précédentes s'apuraient progressivement, pour créer un électrochoc en différents points des marchés financiers et tenter de faire redémarrer l'économie plus largement (pour + de détails → La Fed tente l'électrochoc )

Ces mesures consistaient essentiellement à racheter dans un programme des obligations du Trésor US à hauteur de 300 milliards $ (comptabilisées en "B") sur 6 mois (prorogé sur un mois et donc arrivé à son terme au point noté "2") et des obligations hypothécaires ou des agences fédérales pour plus de 1 000 milliards $ (comptabilisées en "A") dont le programme est également arrivé à son terme au printemps dernier ("3")

Ces mesures souvent citées comme étant des mesures "non-conventionnelles" sont réputées comme telles car utilisées exceptionnellement lorsque tous les leviers ont été actionnés sur les taux directeurs (à court terme), concrètement lorsque les taux directeurs à zéro ne peuvent plus être baissés. On parle également souvent de ces mesures sous le terme générique de Quantitative Easing (QE) (faciliter le crédit via l'augmentation de l'offre de monnaie, c'est à dire l'accroissement du bilan de la Fed), un terme qui est d'ailleurs partiellement impropre dans le cas américain qui ne se borne pas à augmenter seulement le bilan de la Fed mais à jouer également sur la répartition des différents types de crédit et obligations détenues. On parle en fait ici aussi et plutôt de Crédit Easing (faciliter le crédit et "d'outils de crédit easing" pour parler techniquement de ces mesures)

Nota : pour faire une analyse des incidences inflationnnistes de telles mesures, il convient dans un second temps de regarder les contreparties qui se trouvent au passif du bilan (non présenté ici, ce point n'étant pas l'objet de l'article)

La mesure va justement jouer sur la répartition des actifs détenus par la Fed en laissant le total bilan inchangé à l'issue de ces opérations (Il s'agit bien là de la poursuite du credit easing et non pas d'un Quantitative Easing complémentaire en terme de volume) Les programmes de rachats A et B étant complétés totalement, les obligations détenues dont le principal se rembourse au fil des jours (l'émetteur de l'obligation rembourse sa dette pour les obligations qui arrivent à échance et crédite la fed de la somme) en matière hypothécaire va être réaffecté à l'achat d'obligations du Trésor (d'Etat ou dites "gouvernementales") à long terme (Les remboursements reçus en A vont permettre de faire gonfler la part notée en B en jaune à dûe hauteur)

Alors qu'au printemps, une partie des opérateurs s'interrogeaient sur les stratégies de sortie de ces mesures, le maintien de celles-ci montrent à quel point l'inflexion de l'économie depuis est assez importante pour la banque centrale US. En réallouant des sommes des obligations hypothécaires et immobilières en direction des obligations du Trésor, elles cherchent par ailleurs à jouer sur un levier très large pour l'ensemble de l'économie et non plus seulement sur des difficultés sectorielles, ce qui montre l'étendue du périmètre de cette inflexion.

Globalement, la Fed répond donc aux attentes du marché avec en fait un double statu quo (concernant à la fois les taux et la taille de son bilan) mais fait un petit geste d'assouplissement suite aux récentes déconvenues, notamment sur l'emploi.

Voici pour le cadre général. Les aspects techniques seront divulgués durant la nuit pour un marché qui reste encore largement dans l'expectative comme le CAC 40 en baisse de 1,24 % à 3 730,58 points dont la configuration évolue dans le sens de la formation d'une figure chartiste en diamant à surveiller dans les prochaines heures (rappel : figure type de retournement, plus rarement de continuation)