Comment prévenir le surendettement ? La question est posée depuis une vingtaine d’années en France, et la mise en place, en 1989, du fichier national des incidents de remboursement des crédits aux particuliers (FICP). Elle revient aujourd’hui au cĹ“ur de l’actualité à l’occasion du débat sur le projet de loi Hamon relatif à la consommation.

Comment prévenir le surendettement ? La question est posée depuis une vingtaine d’années en France, et la mise en place, en 1989, du fichier national des incidents de remboursement des crédits aux particuliers (FICP). Elle revient aujourd’hui au cĹ“ur de l’actualité à l’occasion du débat sur le projet de loi Hamon relatif à la consommation.

Après plusieurs tentatives avortées, la création d’un « fichier positif » semble en effet sur les rails. Pour la première fois en France, comme ce fut le cas dans six pays européens dont l’Allemagne et la Belgique, députés et sénateurs ont à débattre de la création d’un « registre national des crédits aux particuliers » (RNCP) recensant l’ensemble des Français ayant un ou plusieurs crédits en cours.

Eviter « le crédit de trop »

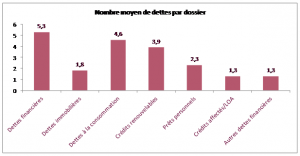

En décembre 2012, 772 000 Français étaient victimes de surendettement [1]. Dans la quasi-totalité des dossiers traités par la Banque de la France, la multiplication des dettes financières est responsable de la spirale dans laquelle entrent, sans souvent pouvoir y sortir sans intervention administrative ou judiciaire, les personnes concernées : ces dettes représentent en moyenne près de 83% de l’endettement global constaté. L’endettement à la consommation est notamment présent dans près de 90% des dossiers majoritairement composés de crédits renouvelables : un surendetté détient en moyenne 3,9 crédits renouvelables différents.

Source : Banque de France, Baromètre du surendettement, T4 2012

Ces chiffres semblent montrer les limites du FICP actuel qui ne pointe que les personnes ayant déjà connu un incident de paiement. Eviter le surendettement, c’est d’abord empêcher le « crédit de trop », celui qui transforme une situation précaire en pente incontrôlable.

Le fichier positif doit, selon l’actuel Gouvernement, répondre à cette problématique. Il serait selon ses promoteurs un outil utile à l’analyse de la solvabilité de l’emprunteur par le prêteur, et un moyen permettant de responsabiliser davantage le prêteur qui aurait désormais une information exhaustive et fiable sur ses charges de crédit. Alors que 40% des ménages n’auraient pas accès au crédit [2] avec les outils de scoring traditionnels internes aux banques, le fichier positif, en universalisant l’information, devrait conduire à une meilleure ouverture du marché du crédit.

Des critiques des associations de consommateurs‌et des institutions de crédits

L’impatience des pouvoirs publics de voir arriver ce nouveau-né n’empêche pas un accouchement difficile. Les critiques, qu’elles émanent d’un côté – les associations de consommateurs – ou de l’autre – les institutions financières – ne sont pas anodines et portent à la fois sur le fond et sur la faisabilité.

Pourquoi créer un fichier dont l’objectif est de suivre les excès de crédits si la cause principale du surendettement est moins la multiplication des contrats que les chocs, imprévisibles par nature, causés par les accidents de la vie ? C’est le paradoxe que relèvent notamment les associations de consommateurs pour qui le fichier positif est la bonne réponse à une mauvaise question, celle qui interrogerait un comportement conscient des consommateurs plutôt que les aléas de l’existence. Cette vision serait pertinente si pouvait réellement s’opérer une séparation claire entre un endettement qui relève du choix conscient du consommateur et un endettement « passif » qui s’impose à lui. Or, la Cour des Comptes relevait déjà dans son rapport annuel pour 2010 [3] le caractère « fourre-tout » de cette notion : peut-on vraiment considérer un divorce consumé depuis plus de vingt ans comme un accident de la vie source de surendettement comme le fait encore la Banque de France ? De même, le nombre de dépôts de dossiers en commission de surendettement a diminué de 5% entre 2011 et 2012 sans qu’il soit imaginable, dans le contexte économique actuel, que les accidents de la vie aient chuté à part égale sur la même période. Il est néanmoins probable que la diminution des contrats de crédits renouvelables actifs, consécutive à l’adoption de la « loi Lagarde » explique ces résultats positifs. La création d’un fichier positif irait ainsi dans le sens de cette amélioration.

Source : Banque de France, Baromètre du surendettement, T4 2012

Encore faut-il avoir les moyens de mettre en Ĺ“uvre ce dispositif qui concernerait selon les premières estimations ‌25 millions de consommateurs. C’est l’objection principale de la Fédération française bancaire : avec l’Association française des sociétés financières (ASF), elles évaluent les coĂťts d’investissement pour les établissements de crédit entre 525 et 820 millions d’euros, et les coĂťts de fonctionnement entre 37 et 76 millions d’euros par an [4]. Là encore, la réponse de la Cour des Comptes est éclairante. Ces évaluations, expliquent les fonctionnaires de la rue Cambon, doivent être rapportées aux économies que le RNCP serait susceptible de générer : un milliard d’euros de dettes est effacé chaque année par la procédure de rétablissement personnel [5]. En évitant 10% de cet effacement, le coĂťt pourrait être amorti.

Le risque d’un fichier « big brother » ?

Si elle ne réside ni dans l’opportunité de créer un tel outil ni dans les moyens de le faire vivre, l’objection principale au dispositif Hamon est opposée par la Constitution. Le législateur peut-il autoriser le « fichage » de 25 millions de personnes alors que celui-ci n’apporterait qu’une solution partielle aux 772 000 personnes en situation de surendettement ? Saisi du projet de loi avant son examen en Conseil des Ministres, le Conseil d’Etat a émis de sérieuses réserves sur ce point, notamment au regard du principe de proportionnalité érigé comme principe fondamental par notre droit. Ce risque d’inconstitutionnalité a entraîné le retrait du fichier positif du projet de loi déposé sur le bureau de l’Assemblée nationale, laissant le temps nécessaire à l’administration pour réécrire sa copie en excluant les crédits immobiliers (qui ne sont présents que dans 10% des dossiers) et les lignes de crédits renouvelables non utilisées du champ du dispositif. Une nouvelle version du registre national dans lequel le nombre de personnes recensées est réduit de moitié a donc été réintroduite dans le projet de loi par voie d’amendement lors du débat parlementaire, qui a débuté le 10 juin 2013. Le Conseil constitutionnel aura ensuite à se prononcer sur sa validité.

Vers un assainissement de la concurrence ?

Sous réserve de sa rédaction finale et de sa validité juridique, le fichier positif créé par la loi Hamon constituerait sans nul doute un progrès. C’est ce qu’a d’ailleurs rappelé, à rebrousse-poil des positions de la FBF, le Crédit Mutuel, soulignant qu’en pratique, 85% des dossiers demandeurs d’un crédit oublient l’existence de prêts. La Banque Postale, nouvelle venue sur le marché du crédit à la consommation refuse quant à elle 60% des demandes de rachat de crédits en constatant que de nombreux crédits ont été accordés à tort. Ces nouveaux entrants précisent que les registres positifs privés utilisés par les grands acteurs de la place sont nombreux. En 2007, près des deux tiers des encours de crédits à la consommation étaient gérés par une filiale de BNP Paribas ou du Crédit Agricole. La création d’un tel fichier assainirait donc la concurrence en plaçant sur un pied d’égalité les opérateurs historiques du crédit à la consommation et les nouveaux acteurs‌à condition, comme le pointe UFC-Que Choisir, que cette ouverture de la concurrence ne signifie pas un détournement de l’usage du fichier positif à des fins de prospection commerciale. Les outils mis en place par les banques notamment dans le cadre de la législation contre le blanchiment qui ont conduit à une connaissance plus fine de leurs clients et la promesse de sanctions lourdes à caractère dissuasif prévues par le projet de loi Hamon devraient permettre de prévenir ce risque.

La Commission nationale informatique et liberté (CNIL), en refusant la création d’un fichier privé mutualisant les données détenues par des établissements de crédit, a également souligné la nécessité d’une autorisation législative pour créer un registre positif. Elle s’est par ailleurs prononcée en faveur de l’utilisation d’un dérivé du NIR (Numéro d’Inscription au répertoire, numéro de sécurité sociale) pour fiabiliser l’identification au sein d’un tel registre.

Le fichier positif semble pouvoir être une mesure nécessaire pour lutter contre le surendettement et plus largement le « mal-endettement » qui fragilisent financièrement les classes moyennes. Cette mesure ne sera pas « magique », pour être efficace elle devra être accompagnée d’un encadrement des pratiques du crédit, d’un renforcement des contrôles par l’ACP et la DGCCRF, de la correcte application de la loi Lagarde ainsi que de la mise en place d’un dispositif d’éducation et d’accompagnement budgétaire.

[1] : Banque de France, Baromètre du surendettement T4 2012

[2] : Jean Dionis du Séjour, rapporteur de la loi, lors de la séance du 26 janvier 2012 à l’Assemblée nationale http://www.senat.fr/rap/r12-273/r12-2731.pdf

[3] : La lutte contre le surendettement des particuliers : une politique publique incomplète et insuffisamment pilotée, pp 465-487

[4] : Rapport du Comité chargé de préfigurer la création d’un registre national des crédits aux particuliers, présidé par M.Constans, pp 89-95

[5] : Banque de France, Le surendettement des ménages, Enquête typologique 2011

Tags :