La taxe sur les transactions financières (TTF), inspirée de la taxe sur les opérations de change proposée par James Tobin en 1972, a connu un regain d’intérêt dans la vie politique et économique en raison de la crise.

La taxe sur les transactions financières (TTF), inspirée de la taxe sur les opérations de change proposée par James Tobin en 1972, a connu un regain d’intérêt dans la vie politique et économique en raison de la crise.

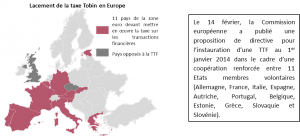

Depuis 2012, la France et l’Allemagne coopèrent pour que la mise en place d’une taxe européenne ambitieuse devienne la priorité pour 2014.

Quelle est son origine ?

James Tobin, prix Nobel d’économie et ancien conseiller du Président Kennedy, propose une taxe sur les opérations de change dans un environnement des taux de change flexibles, suite à l’effondrement de Bretton Woods en 1971 et l’abandon des taux de change fixes en 1973. James Tobin soutien que l’existence d’un taux de change flexible, accompagné d’un libre mouvement des capitaux est un danger pour la santé économique des nations. Ainsi, cette taxe permettrait de «jeter du sable dans les rouages de circuits financiers efficients » pour ralentir les marchés financiers. La taxe Tobin a pour objectif de diminuer la volatilité en décourageant les spéculateurs, mais aussi de récolter des fonds pour soutenir l’aide au développement.

La France en avant garde

La France a décidé d’appliquer sa propre taxe depuis le 1er d’aoĂťt 2012. Cette décision était une réponse aux indignés, demandant une taxe «robin des bois » pour faire face aux excès de la finance. La taxe de 0,2% s’applique aux échanges d’actions et obligations des sociétés dont la capitalisation boursière dépasse 1 milliard d’euros et dont le siège social est en France, soit 109 entreprises françaises.

Un retour d’expérience mitigé

En l’état actuel, la taxe ne remplit pas son objectif premier de limiter la spéculation. En effet, la taxe s’applique après la clôture de la Bourse. Un opérateur, qui achète et vend plusieurs fois dans la journée, n’est pas taxé, alors que l’investisseur, celui qui acquiert des actions sur le long terme, l’est. Paradoxalement, la taxe touche les transactions « réelles » alors que la pratique spéculative de « trading à haute fréquence » est dispensée. L’autre effet pervers est que l’opérateur est découragé d’acheter des produits classiques au profit des produits dérivés qui sont eux exonérés par la TTF.

Même si la taxe s’appliquait aux transactions intraday, ce faible taux n’entraverait pas les spéculateurs, jouant sur l’effet volume, qui resteraient gagnant par la mise en place d’algorithmes de trading intégrant cette nouvelle contrainte. En effet, il n’est pas certain que payer le coĂťt de la taxe sera une dissuasion pour les spéculateurs comparé au montant important du gain lié à la spéculation.

Si elle n’entrave pas la spéculation, la TTF perd l’intérêt économique décrit par James Tobin et elle devient juste un impôt supplémentaire.

Le gain espéré par l’Etat était de 550 millions d’euros en 2012 et de 1,6 milliards d’euros en 2013. En raison de l’érosion de l’assiette de l’impôt, la taxe a rapporté 1 milliard de moins qu’initialement calculée. Les « experts » ont ignorés l’effet Laffer[1] et ont calculé les recettes à niveau de volume de transactions inchangé. Selon la Fédération Bancaire Française, qui se base sur les statistiques publiées par NYSE Euronext, la TTF en France s’est traduite par une baisse mensuelle du volume des transactions de l’ordre de 10% à 15% depuis aoĂťt 2012.

Son application unilatérale a laissé possible des manipulations importantes destinées à éviter la taxe. Un gestionnaire étranger pourra toujours contourner la taxe en achetant les titres français cotés sur les bourses étrangères. Par exemple, une dizaine de grands groupes français, dont Total ou Sanofi, sont cotés à Wall Street. Ce problème ne sera pas non plus résolu par une application au niveau européen. Selon James Tobin, la taxe est irréalisable tant qu’elle n’est pas uniforme au niveau international.

Non seulement cette taxe rapporte peu à la France, mais elle servira principalement à combler les déficits budgétaires de la France au lieu de financer les Objectifs du Millénaire pour le Développement comme initialement promis par le président Sarkozy. Seulement 10% (moyenne par an sur la période 2013-2015) des recettes de la taxe iront au financement du développement. Ce taux, qui ne représente que 1% de l’aide annuelle française (estimée à 10 milliards), est loin des objectifs d’une taxe « robin des bois » et n’est pas à la hauteur des enjeux du développement et des Objectifs du Millénaire.

Ayant des effets pervers

La TTF a des effets négatifs sur la cote parisienne, déjà en manque d’investisseurs. Cette taxe s’accompagne d’un renchérissement des conditions d’accès aux marchés financiers et de financement. Ainsi, la TTF entraîne une perte de compétitivité et des difficultés pour l’ensemble du secteur financier français et favorise les autres centres financiers non concernés. Cette perte de compétitivité se traduit déjà par la délocalisation des activités financières des grandes entreprises françaises. Par exemple, Total déménage ses directions de la trésorerie et de la communication financière à Londres. La taxe se traduit ainsi par une perte de richesses et d’emplois qualifiés liés aux opérations de financement par les marchés et pénalisera à terme la croissance de la France.

Selon l’AFG (Association Française de la Gestion Financière), le manque à gagner fiscal induit par la réduction de l’activité s’élève à : 15 000 emplois direct, 83 000 emplois induits, 22% de la dette négociable de l’Etat, un quart de la capitalisation boursière des entreprises cotées françaises, 35% de leurs billets de trésorerie, 44% des certificats de dépôts des banques.

Une fausse bonne idée ?

La TFF appliquée unilatéralement en France semble accentuer les dérives qu’elle était censée résoudre. L’expérience montre que la volonté politique peut aboutir mais que sans coopération au niveau mondial sur ce type de problématique, les précurseurs vertueux en subissent les conséquences sans pour autant initier un cercle vertueux de mimétisme.

[1] : L’économiste Arthur Laffer, un des chefs de file de l’économie de l’offre (supply-siders economics), qui modélise une courbe (la courbe de Laffer) pour montrer l’évolution du montant des impôts quand le taux d’imposition varie, et ainsi convainc Ronald Reagan que la hausse du taux d’imposition au-delà d’un maximum provoquait une baisse des revenus de l’État.

Tags :