Nombreux sont ceux qui appellent à augmenter les injections de liquidités dans l'économie pour faire face à la crise, sans s'apercevoir que celles-ci ont déjà atteint un niveau stratosphérique ! J'ai donc souhaité consacré ce billet à expliquer et analyser l'évolution de la liquidité mondiale.

Le niveau de liquidité mondiale

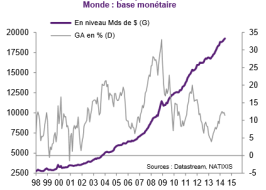

Un graphique qui en dit plus long que des mots :

[ Source : Natixis ]

La liquidité mondiale est donc en croissance soutenue, plus rapide même que celle du PIB.

Les causes de la croissance de la liquidité mondiale

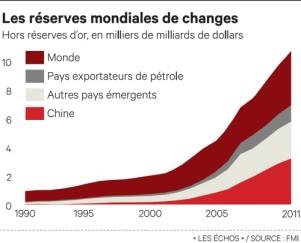

L'origine de cette croissance soutenue de la création monétaire est à chercher tout d'abord du côté des pays émergents et exportateurs de pétrole, qui accumulent beaucoup de réserves de change :

[ Source : Les Échos ]

Les pays émergents accumulent des réserves afin d'empêcher l’appréciation de leur taux de change et/ou se constituer un cousin de sécurité financier pour ne plus revivre la crise asiatique de 1997. Les pays exportateurs de pétrole, quant à eux, profitent toujours de la dépendance de nos sociétés au pétrole.

Pour les pays de l'OCDE, il faut rappeler que les canaux de transmission de la politique monétaire ne fonctionnent plus de manière satisfaisante (c'est le cas actuellement puisque les agents se désendettent, ce qui rend inefficace le canal des taux directeurs), ce qui pousse les Banques centrales à pratiquer des politiques monétaires non-conventionnelles comme c'est le cas aux États-Unis et au Japon par exemple. L'une de ces politiques, la désormais célèbre quantitative easing (= assouplissement quantitatif), consiste précisément à accroître la quantité de monnaie en circulation dans l’économie.

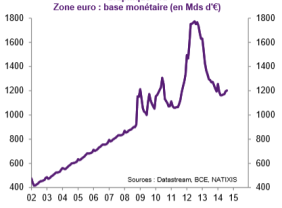

Le risque de déflation au sein de la zone euro, risque qui se précise de mois en mois comme je l'ai expliqué ici, a conduit la BCE à prendre également des mesures non conventionnelles. La plus marquante fut l'annonce d'un programme d'achat d'ABS et d’obligations sécurisées (covered bonds) libellées en euro et émises par des institutions financières de la zone euro. Cela se traduira donc par de la création monétaire au sein de la zone euro, d'autant que l'on s'attend à la mise en place très prochainement d'un véritable quantitative easing avec achat de dettes publiques sans risque.

[ Source : Natixis ]

Quels sont les facteurs qui peuvent ralentir la croissance de la liquidité ?

Il est à noter que certains facteurs tendent actuellement à ralentir la croissance de la liquidité mondiale :

* arrêt progressif du quantitative easing aux États-Unis et au Royaume-Uni.

* possible libéralisation du taux de change en Chine qui marquerait un coût d'arrêt à l'accumulation de réserves de change et donc à la croissance de la

liquidité.

* la crise de change qu'ont connu certains pays émergents et dont j'avais rendu compte dans ce billet, était essentiellement liée à des difficultés économiques qui sont loin de se résorber. Ainsi, leur taux de change risque de s'affaiblir encore, avec pour conséquence que ces pays n'auront plus besoin d’accumuler des réserves de change pour empêcher l’appréciation de leur monnaie.

Pourquoi n'y a-t-il pas d'inflation ?

Certains économistes craignent des tensions inflationnistes en raison de la très forte croissance de la base monétaire que nous avons analysée ci-dessus. Il s’agit certes d’une expansion de la monnaie Banque centrale (M0), mais qui ne s’est pas accompagnée d’une augmentation de la masse monétaire détenue par les agents économiques (M2).

Cela signifie que l’abondance de liquidités créées n’a pas relancé le crédit depuis 5 ans et donc n’a pas soutenu la demande. Rien d’étonnant donc à ce que l'inflation européenne – et mondiale – soit faible malgré l'injection massive de liquidités.

La liquidité, une arme de destruction massive ?

En définitive, tout porte à croire que la liquidité mondiale va continuer à croître à un rythme supérieur à celui du PIB. Certes cela peut être un moyen de lutter contre la déflation, mais dans le cas de la zone euro je ne crois pas un instant que la situation du crédit s'améliorera pour autant. Au contraire, lorsque la demande globale est anémique dans la zone euro, il est fort probable que les liquidités bancaires iront alimenter des titres d'États ou d'autres actifs plus rémunérateurs, quitte à créer des bulles gigantesques.

De plus, il ne faut pas oublier qu'une telle politique monétaire débouchera sur :

*un écrasement des primes de risque et donc baisse artificielle des taux des obligations publiques.

*un resserrement des primes de risque sur les actifs risqués car la liquidité créée ira s'investir dans des actifs risqués plus rémunérateurs. Il y aura donc une élévation du risque global.

Dans quelques mois (ou années) se posera alors la question de la récupération de ces liquidités excédentaires qui, comme nous l'avons vu, conduisent à comprimer artificiellement les primes de risque et à alimenter de nouvelles bulles gigantesques. Le danger est alors grand de ne plus pouvoir faire marche arrière, sous peine de créer une grave crise bancaire et économique... voire de plonger la zone euro dans une dépression, car les ménages n'auront eu le droit de se partager que les inconvénients d'une telle politique monétaire !

N.B : l'image de ce billet provient de cet article du site revue-banque.fr