Avec un peu de temps, on trouve facilement des informations sur les fonds pourris des banques française, il suffit de chercher un peu. Je vous propose un petit jeu: la recherche du fond pourri de votre fidèle banque qui jure à la Télévision que ses comptes sont clairs.

Regardez ce que j'ai écrit chez moi:

C'est ainsi que j'ai appris que ma banque, le Crédit Agricole avait une filliale Caceis qui se vante d'être le "huitième administrateurs de Hedge-Funds aux Etats-Unis" et d'occuper une place forte des fonds offshore ! Fouillez un peu, je suis sûr que vous allez découvrir que votre banque qui a pignon sur rue, et travaille avec votre argent a une filiale dans un paradis-fiscal, gère des hedge-fund, a croqué des subprimes, gère des LBO, CDS, CDO et autres saloperies sans fondement.Je me suis donc mis à la recherche de quelques informations. Il suffit d'un peu de patience et d'utiliser google. Ca va vite, par ce que ces fonds ont un besoin de communiquer, de trouver des clients pour alimenter leur machine à spéculer. Ils font donc des sites Web et en période intéressante pour eux publient des communiqués de presse qu'on retrouve facilement

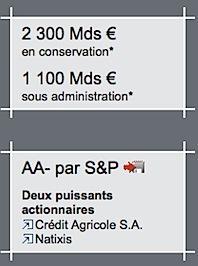

Dans le cas de Caceis, Regardez leur site, pour en savoir plus sur le pedigree de ce gestionnaire de fonds. C'est beau hein ? ils conservent donc 2 300 Mds €, ce qui fait si je ne me trompe pas 2,3 Milliards d'Euros et en "administrent" 1,1 Milliards d'Euros. ils produisent aussi des newsletter avec leur tronches de gagnants, remplis de termes dont vous entendrez parler dans les prochaines semaines: LBO, CDO, CDS...

Dans le cas de Caceis, Regardez leur site, pour en savoir plus sur le pedigree de ce gestionnaire de fonds. C'est beau hein ? ils conservent donc 2 300 Mds €, ce qui fait si je ne me trompe pas 2,3 Milliards d'Euros et en "administrent" 1,1 Milliards d'Euros. ils produisent aussi des newsletter avec leur tronches de gagnants, remplis de termes dont vous entendrez parler dans les prochaines semaines: LBO, CDO, CDS... On y lit par exemple que CACEIS est classé top rated par les enquêtes 2008 du magazine global custodian, démontrant ainsi sa capacité à atteindre les meilleurs standards du marché.

On verra quand ce trou noir "top rated" va exploser ! Souvenez vous que les agences de notation auraient pu travailler avec des vaches sans aucun problème, et que jusqu'à présent elles continuent de plus belle. Vous voyez la belle image là sur le coté ? Ce sont les noms des deux "puissants" actionnaires , ceux là sont un peu exposés au risque systémique qui effraye Christine Lagarde.

Maintenant, faites-un test, appelez votre banque et demandez leur s'ils sont engagés dans des fonds pourris ? Ils vont vous répondre que non, parler de subprimes pour mieux masquer leur participation dans une autre branche vermoulue.

Ces fonds spéculatifs utilisent la vente à découvert pour engranger des bénéfices sur le dos de l'économie réelle. Vous vous demandez pourquoi tel matière première voit son prix augmenter ou baisser alors que la demande est constante ? Ne cherchez pas plus loin...Que va-t-il se passer par exemple quand des clients des ces fonds vont venir réclamer leur capitaux ? En ces temps de manque de liquidité , ça peut se produire. Et à qui va-t-on demander de l'aide cette fois-ci ? encore l'état , dans des montages où il apporte les capitaux mais n'a pas le pouvoir de décider ?

Pour en savoir plus ce lisez cette glorieuse prose qui en fait la promotion... Tout en se posant la question du risque: Ces experts, se posaient la question en juin 2007 du risque systémique ! Et oui ça fait quelques temps déjà que certains alertent le reste du monde sur les risques d'explosion de ce type de bulle. Juin 2007, mais c'est donc le début du gouvernement Sarkozy! Et en suite on nous explique qu'il ne savait pas, qu'il ne pouvait pas prévoir ?

Voilà ce que je lis dans l'introduction du livre "Fond de pensions piège à cons" paru en Juin 2000 , et dont l'auteur est Frédéric Lordon.

Le développement des fonds de pension ne pèse pas seulement sur le comportement d'agents ( vous, moi). C'est toute la macro-économie qui s'en trouve affectée (...) C'est bien sûr par cette connexion que transiteraient pour une large part les effets de propagation d'un krach sérieux à la sphère réelle.(...) Il appartient désormais aux banques centrales de surveiller la finance et d'éviter que ses soubresauts n'affectent la croissance.

Voilà on ne pourra pas dire qu'on a pas été prévenu. Tout le reste de son ouvrage est au sujet des mécanismes loufoques, et ça date de 2000, de la précédente bulle. Celle de la nouvelle économie qui devait déjà faire grimper les arbres au ciel. Souvenez vous de ces startup valorisées des millions, si ce n'est des milliards de dollars. On a un peu vite oublié cette période de délires.

Après , vous pouvez chercher. Il suffit tout simplement d'utiliser google, et donner comme critère de recherche "Hedge fund" et le nom de votre banque. Notez les noms que vous trouvez dans les pages en français, puis recherchez spécifiquement les "asset management" et autres trucs du même genre. Ouvrez les PDF, regardez les newsletters que vous propose ces investisseurs d'un genre particulier et vous allez en apprendre de belles.

Le Figaro est sympa et précis comme d'habitude, il donne quelques noms pour commencer à rechercher :

Oui, vous lisez bien les banques françaises ont 22 milliards d'actifs dans ces fonds un peu spéciaux, si on ajoute à ça les 24 milliards d'Euros dans des LBO, ça commence à faire une belle somme... Tiens ça ressemble aux 40 milliards de capital de la société qui doit les soutenir en cas de problèmes de liquidités. Une sorte de vase communiquant libéral avec financement public.Il existe aujourd’hui près de 8500 hedge funds répertoriés dans le monde avec plus de 1 500 milliards d’actifs sous gestion. Ils sont à l’origine d’immenses fortunes : George Soros avait ainsi empoché 3 milliards de dollars en trois séances en 1992 en jouant sur la livre Sterling.En France, la gestion alternative est un métier encore jeune qui dénombre quelques dizaines de sociétés spécialisées qui se partageraient plus de 22 milliards d’actifs. Les pionniers sont la Barep, filiale de la Société Générale fondée en 1994, Dexia Asset Management (1996) et la société indépendante ADI (1998). On peut également citer Equalt (Crédit Agricole), Systéia, filiale du Crédit Lyonnais, Sinopia (CCF) et CDC Ixis Asset management .

A la BNP on en trouve un qui explique que "Domiciliés aux Iles Cayman, ces fonds multi-stratégies sont destinés aux investisseurs avertis et ne sont pas autorisés à la commercialisation en France.". Dans ce cas, pourquoi en parler sur son site Web ? Si ce n'est pour expliquer comment en profiter ?

Ailleurs, et aussi à la BNP on se réjouit dès 2004 :

BNP Paribas Asset Management (BNP PAM) a signé un accord avec ZCM Investor Capital Inc. (ZCM), filiale américaine de Zurich Financial Services, pour l'acquisition de son activité fonds de Hedge Funds. Celle-ci sera gérée par BNP Paribas Fauchier Partners, la filiale de BNP PAM spécialisée dans les fonds de Hedge Funds. Cette opération porte sur la reprise en gestion du fonds Javelin, pour USD 650 millions d'actifs sous gestion, un fonds multi-stratégies et multi-gérants à effet de levier qui existe depuis près de quatre ans. Le fonds Javelin dispose d'une clientèle diversifiée en Europe et en Asie (...) Cette acquisition permettra de renforcer significativement la présence de BNP Paribas Fauchier Partners sur le marché des fonds de Hedge Funds. Après la réalisation de cette opération, BNP Paribas Fauchier Partners disposera d'actifs sous gestion d'un montant total de USD 1,9 milliards.

Eux sont à Guernesay, petit paradis fiscal situé entre la normandie et l'UK. Inutile d'aller loin, vous voyez ? On spécule et en plus on ne paye pas un centime d'impôt ou alors si peu. Voilà on en apprend vite.... A vous de vous amuser à découvrir les horreurs dans lesquelles les banques de dépôt qui ont pignon sur rue se sont fourvoyées.

N'hésitez pas à mettre dans les commentaires les informations que vous avez trouvé, on pourra faire vivre ce billet.

LES COMMENTAIRES (2)

posté le 20 janvier à 13:31

Salut, tu semble découvrir que les banques passent par des fonds d' investissement... Celà fait des années que les hedge founds existent et permettent aux banques e s' engraisser. Le fait qu' il y ait eu une bulle financière ne remet pas en cause leur raison d' être, mais la manière dont il convient de considérer la spécultation. Allez, tchuss

posté le 20 novembre à 09:01

Heu, juste par précision, CACEIS est un custodian, et même s'il gère (entre autres) l'argent des hedge funds, il n'est pas un hedge fund et n'a pas d'investissement dedans. C'est comme dire que si vous mettez votre argent à la banque, votre banque à un investissement chez vous, ou pour faire encore plus simple, si vous avez une société qui dépose son argent dans une banque, celà veut dire que la banque à une participation au capital de la société. Et CACEIS tire ces revenus de beaucoup d'autres services. Il faut plutôt regarder du côté des asset managers si risque il y a (CAAM), même si le Crédit Agricole a un bon point sur ce côté du fait de la création de sa plateforme de managed account (CASAM), qui, pour la faire brève, ne propose des investissements que dans des hedge funds super contrôlés (et leurs résultats ne les font pas mentir).