Premières difficultés pour certains états sur les marchés obligataires

Ca y est, nous y voilà : selon le Financial Times, certains états, même très bien notés, comme l’Autriche et l’Espagne, toutes deux cotées AAA selon les agences de notation, commencent à retarder leurs émissions d'emprunts obligataires, tirant sur leur trésorerie, car les conditions de taux actuelles ne leur sont pas favorables.

Ces pays, et plusieurs autres, vont donc tenter d’attendre que les taux longs baissent pour emprunter, ce qui va lourdement augmenter la demande de crédit des états l’an prochain. Peut-être cette baisse va-t-elle se produire, car après tout, l'époque est à la volatilité, mais rien n'est moins sûr.

En effet, les pays qui retardent leurs émissions devront tôt ou tard s'y mettre. Et, toujours selon le FT, il faut donc s’attendre à ce que les émissions de tranches obligataires des pays européens augmentent de 30% en 2009. Pour la zone Euro, ce seront 925 milliards d’Euros qui devront être trouvés.

Loi de l'offre et de la demande appliquée au crédit

Une augmentation aussi soudaine des taux d’intérêts demandés à certains états s’explique aisément : d’une part, les plans Paulson 1 (sauvetage de Fannie Mae et Freddie Mac) et 2 (Sauvetage des banques) vont augmenter la dette négociable du trésor US d’environ 1500 milliards de dollars, à partir du niveau actuel de l’ordre de 5000 milliards : une hausse aussi soudaine de l’encours de crédit de 30% de la première puissance économique mondiale est tout à fait exceptionnelle.

Les différents plans de sauvetage annoncés par les états Européens vis-à-vis de leurs banques auront le même effet : l’assouplissement "temporaire" (que j’adore la douce ironie de ce mot dans la bouche des politiciens…) des critères de Maastricht annoncé par Bruxelles va permettre aux mauvais dirigeants de céder à toutes les démagogies, à tous les lobbies, pour arroser tous les demandeurs de plan de soutien et de sauvetage. Difficile de dire non aux chômeurs ou aux agriculteurs, pour ne citer qu'eux, quand on a largement ouvert sa bourse aux banquiers... Là encore, la demande de crédit par les états va augmenter.

L’Amérique latine ne s’en tirera pas mieux. L'Asie non plus.

Par conséquent, la compétition des états endettés pour attirer les faveurs des détenteurs de capitaux va être plus rude. Et le phénomène que j’anticipais en Août est en train de se produire : cette compétition rend les prêteurs plus sélectifs et tend à remonter la "prime de risque" demandée aux emprunteurs considérés comme un peu moins fiables que les meilleurs.

Même si l’on a pu croire pendant un court laps de temps que la perte de confiance des investisseurs dans l’économie privée allait charrier des tombereaux d’argent vers les emprunts d’état, autorisant les trésors publics des grands états à emprunter pour presque rien depuis le mois de septembre, la tendance est en train de se retourner. La crise a permis aux états drogués à la dette de s’offrir en septembre un énorme shoot d’héroïne, pardon, de crédit, à bon compte, mais la fête semble finie. Certes, les bons américains à très court terme (1 à 3 mois) restent diffusés à des prix incroyablement bas (source: Jp Chevallier), mais les taux longs US à 10 ans remontent à près de 4%. La tendance des prochains jours devra être suivie avec... intérêt, bien sûr.

Or, dans le même temps, les investisseurs institutionnels – Banques et assurances -- qui sont la principale clientèle des obligations d’état, sont obligés d’opérer un vaste mouvement de diminution de leur effet de levier, ou "deleveraging". Cela veut dire qu’en ces temps où elles se rendent comptent que des actifs qu’elles ont financé avec leurs fonds, en grande partie empruntés, ont perdu de la valeur, elles doivent d’urgence couvrir des pertes, et donc remonter leur niveau de fonds propres pour pouvoir prêter avec une plus grande sécurité.

Il est donc prévisible que les sommes d’argent susceptibles d’être prêtées aux états vont diminuer.

Demande en hausse brutale, offre en baisse non moins sensible : les taux exigés par les prêteurs vont augmenter. Et sans doute pas qu’un peu.

Prêtez l'oreille ! Oui, mais avec intérêt...

Concrètement, cela veut dire que lorsqu’une "vieille" tranche d'emprunt d’état va arriver à échéance, l’état débiteur, s’il ne réduit pas sa dette par une politique d’excédents budgétaires, devra la remplacer par un nouvel emprunt au moins équivalent qui risque de lui coûter plus cher, voire beaucoup plus cher. Pire encore, s’il accroît ses déficits, les nouvelles tranches émises seront plus importante que celles arrivant à maturité: tout déficit ne peut être financé que par de nouveaux emprunts. L’intérêt qu’elles feront donc supporter aux contribuables n’en sera que plus élevé.

De fait, les intérêts payés par les états les moins bien jugés par les investisseurs vont fortement augmenter. En France, ces intérêts représentent déjà plus de 44 milliards d’Euros au budget, presque autant que le produit de l’impôt sur le revenu (#56 Mds). Si la France venait à être considérée comme un état plus risqué que d’autres, la barre des 50 milliards, voire des 60 milliards, serait rapidement enfoncée. Or, la persistance de nos déficits publics n’est pas de nature à rassurer les prêteurs, même s’il l’on peut toujours se consoler en disant que l’Italie et la Hongrie sont en plus mauvaise forme que nous. Que les autrichiens ou les espagnols, aux fondamentaux budgétaires autrement plus sains que les nôtres, en soient réduits à espérer une baisse des taux consentis par les prêteurs, ne laisse rien présager de bon pour nous.

Et d'ores et déjà, il semblerait que les investisseurs pénalisent les mauvais états comme la France et l'Italie par rapport à l'Allemagne. Toujours selon JP Chevallier, les écarts de taux ("spreads") entre pays de la zone Euro augmentent de plus en plus: les investisseurs réclament une prime de 30% pour acheter de l'obligation italienne par rapport à du bon allemand, et la surprime réclamée à la France est de 10%. En clair, si un investisseur demande 4% aux allemands, il demandera 4,4% aux Français. Surtout, l'accélération des courbes est inhabituelle (voir courbes) et laisse craindre une dégradation rapide de la confiance des investisseurs envers les pays les moins bien considérés.

Conséquences pour les entreprises

Les effets de cette hausse, si elle se confirme, pourraient être graves, bien au-delà des conséquences budgétaires ou fiscales.

L’augmentation de la demande de crédit par les états, rapportée à la contraction de l’offre, va assécher le crédit disponible pour les entreprises, c’est ce que l’on appelle l’effet d’éviction, et pousser à la hausse les taux demandés aux entreprises. C’est inéluctable, et les annonces de "plan de soutien au crédit pour les PME" de l’Etat via les banques n’y changeront absolument rien. L’état ne pourra prêter aux banques que l’argent qu’il aura lui-même emprunté sans doute plus cher qu’actuellement. Les entreprises qui auront besoin de crédit devront le payer plus cher quoiqu’il arrive.

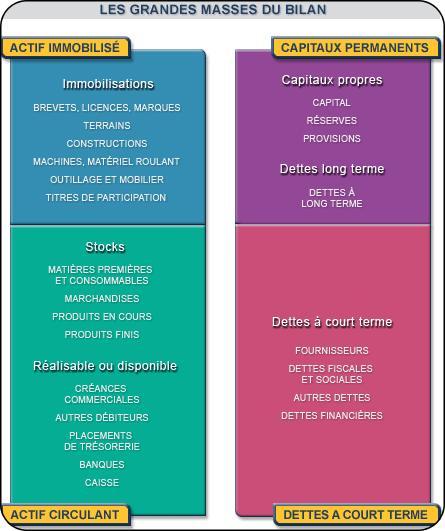

Or, la comptabilité des entreprises, est ainsi faite que la valeur des ressources (le passif de l’entreprise) dont elle dispose doit être égale à la valeur de ses actifs (également appelés emplois, au sens de ce à quoi les ressources sont employées) à un instant donné. Les ressources de l’entreprise sont égales à la somme de ses fonds propres (capital accumulé par l’entreprise depuis sa création) et de ses dettes (cf. image ci dessous). Si une entreprise qui doit rembourser une partie de ses emprunts ne peut pas réemprunter la somme équivalente, parce que le taux est trop élevé, ou la banque plus prudente, alors ses ressources diminuent.

Colonne de gauche: l'actif - De droite : les ressources

L'entreprise a donc trois options pour faire face au remboursement de sa dette, synonyme de diminution de ses ressources :

(A) Soit, parce qu’elle gagne beaucoup d’argent, elle le thésaurise, augmentant ainsi ses fonds propres. Mais on voit mal pourquoi une entreprise très profitable serait celle qui aurait le plus de mal à emprunter. Ce cas de figure sera donc minoritaire et n’est cité que pour mémoire.

(B) Soit, parce qu’elle inspire encore confiance à des investisseurs, elle peut augmenter son capital en trouvant des investisseurs providentiels ou en lançant des souscriptions : la perte d'une ressource "crédit" est alors compensée par le gain d'une ressource en "fonds propres".

(C) Soit elle n’y arrive pas, et elle doit se délester de ses actifs : soit en pompant sur sa trésorerie, mais celle-ci n’est certainement pas florissante en ces temps de carnets de commandes plats; soit en vendant des participations financières, mais les PME en ont très peu; Soit en réduisant drastiquement ses autres sorties d’argent, ce qui signifie généralement des licenciements, sous réserve que l'entreprise puisse payer les indemnités afférentes. Si, par malheur, aucune de ces décisions ne suffit à rétablir l’équilibre financier de l’entreprise, celle-ci doit alors déposer le bilan, ce qui peut aboutir, dans le pire des cas, à la cessation définitive de son activité.

Naturellement, la solution B est infiniment supérieure à la solution C. Mais la politique gouvernementale actuelle peut elle permettre de faciliter cette option ? Hélas, non.

Annonces du gouvernement: aux antipodes du souhaitable

Vous l’avez compris : les annonces actuelles du gouvernement, visent essentiellement à subventionner l’accès au crédit. Or, le prix du crédit sera de toute façon poussé à la hausse par les gouvernements eux-mêmes, du fait de leur impéritie budgétaire, et par le deleveraging bancaire.

Et ce n'est pas l'annonce, faite jeudi dernier, que les préfets superviseront au niveau local les banques pour vérifier que les fonds et les garanties de l'état servent bien à octroyer des prêts, qui pourront rassurer les agents économiques. En effet, forcer les banques à accorder des prêts à des entreprises que les conditions de marché rendent moins solvables revient à placer une nouvelle bombes à retardement dans le bilan des institutions financières, qui, après l’éclatement de la bulle des subprimes, n’ont vraiment pas besoin de cela.

Ajoutons que les déclarations récentes de M. Sarkozy, qui confiera aux préfets la charge de sélectionner avec les banques quelles entreprises méritent d'être sauvées et lesquelles ne le méritent pas, tout en incitant son nouveau "médiateur du crédit" à lancer des campagnes de délation dans la presse envers les banques qui feraient leur métier avec la prudence nécessaire, sont tout simplement vénéneuses. Le lobbying, les copinages, les malversations iront bon train dans les préfectures, alors que les banques sous pression risquent d'accorder à contresens de l'économie des prêts trop risqués. Dans ces conditions, l'affectation des ressources bancaires ne sera certainement pas optimale... Et les défauts de paiement seront in fine couverts par les contribuables. Au delà de l'inquiétante dérive autoritaire de notre président, déjà évoquée ici, le gouvernement n'a visiblement pas compris la leçon des subprimes: socialiser les pertes des agents économiques privés les rend dangereusement imprudents et prépare le terrain de nouvelles crises.

La logique du gouvernement est de tenter de sauver des emplois existants en abaissant artificiellement le coût du crédit: cette stratégie ne sauvera que très marginalement des emplois, se retournera contre tous les contribuables, et au final aggravera la récession qui s'annonce. Aucune politique de subvention aux entreprises en difficultés menées par le passé, quelle qu'en ait été la forme ou les entreprises cible, n'a donné de bon résultat. Celle ci n'est pas promise à un meilleur sort.

Kapital !

Lorsque le crédit est voué à être cher de façon inéluctable, c’est l’accès au capital qu’il faut favoriser, que ce soit en faveur des entreprises existantes que des entreprises en gestation. Pour cela, il faut que les agents économiques retrouvent non seulement la confiance, mais aussi une incitation bien plus grande à former du capital. Des évolutions absolument drastiques de notre fiscalité sont nécessaires, lesquelles supposent des baisses tout aussi massives de nos dépenses publiques.

Un rééquilibrage des bilans des entreprises – et des banques -- en faveur de plus de capital et de moins de dettes aurait en outre des effets vertueux considérables sur l’économie. Attention, je ne sous estime pas le rôle et l'importance du crédit dans le financement des entreprises. Mais sans formation de capital suffisante, augmenter son endettement au delà de certaines proportions se révèle très risqué.

Les mesures nécessaires pour parvenir à réamorcer la pompe du capital seront évoquées dans une prochaine note dans les jours à venir, pour tenir celle ci dans des dimensions acceptables. Vous vous doutez que la création d'un "Fond Souverain" public chargé de prendre des participations dans des entreprises dont des bureaucrates décideront lesquelles sont "stratégiques" ne suscite pas de ma part le moindre enthousiasme. Soupir...

Mais même si je laisse les solutions pour plus tard, je n’en ai pas fini avec les difficultés qui nous attendent.

Conséquences pour l'état : « effet ciseau »

Revenons à l’état et aux collectivités locales. Les entreprises risquent de passer par des moments difficiles: les rentrées fiscales afférentes (TVA, mais surtout IS et Taxe professionnelle) vont être moins élevées que prévu, touchant les caisses de l'état et des intercommunalités. La baisse du nombre de transactions immobilières et de leurs montant va lourdement obérer les budgets des conseils généraux, dépendants des droits de mutation.

Bref, l'ensemble de la sphère publique va voir ses recettes au mieux stagner, plus vraisemblablement diminuer. Or, la crise fera grandir la demande de prestations d'assistance sociale. Nous avons vu qu'après avoir arrosé les banques, les pouvoirs publics ne pourront pas résister aisément à la pression politique vis à vis de ces demandes.

Hausse des dépenses, baisse des recettes: c'est la hantise de tous les trésoriers publics, l'effet "ciseau", que la Suède a connu entre 1990 et 1993, l'acculant à une sévère dévaluation de sa devise, la couronne.

De nombreuses collectivités locales ont réagi en proposant des hausses importantes d'impôts locaux. Or, mes lecteurs le savent, les impôts locaux ont la désagréable caractéristique, dans ce pays, d'être régressifs: cette hausse touchera avant tout les classes moyennes-basses.

L'état, lui, aura le choix entre augmenter les impôts, ce qui tuera encore plus rapidement tout mouvement de reprise, soit la fuite en avant dans l'endettement, par le biais des déficits, dont nous avons vu plus haut quels seraient les effets délétères sur les taux d'intérêts qu'il devrait payer à ses créanciers.

My name is Bond. Junk Bond...

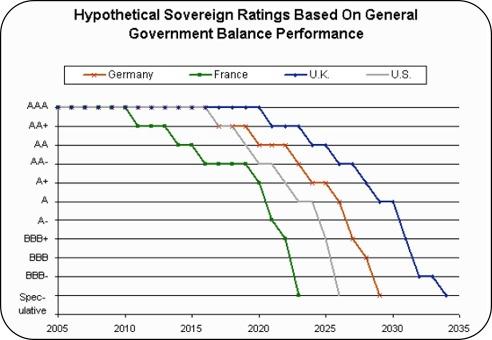

Or, la crise actuelle n'est pas la seule bombe budgétaire qui menace l'état. Dans ce rapport (PDF) de 2005 (antérieur à la débâcle, donc), Standard and Poor's, notant que les déficits sociaux liés à l'âge de la population n'étaient pas correctement anticipés par les gouvernements de plusieurs pays, prévoyait que la notation des principales signatures publiques risquerait fort d'être dégradée entre 2010 et 2020. Et la France, malheureusement, était en tête de liste des prévisions de dégradation.

Le graphique ci dessous, tiré de ce rapport de S&P's, montre comment la notation de l'état Français pourrait être dégradée dans les années à venir, si l'état ne faisait rien pour corriger le tir :

Dettes de la France: bientôt des junk bonds ?

Selon la courbe, la note de la France risquait une dégradation légère à partir de 2010, pour atteindre des rivages critiques vers 2020: sa dette deviendrait alors une obligation pourrie, en anglais, junk bond.

Or, la crise actuelle rend plus que probable une accélération cette dégradation, sauf changement radical de cap politique. D'ailleurs, même si les agences de notation subissaient des pressions pour ne pas dégrader ces notes, les investisseurs ne s'y tromperaient pas: en demandant des écarts de taux ("spreads") de plus en plus élevés pour des pays comme la France ou l'Italie par rapport à l'Allemagne, comme nous l'avons vu plus haut, ils ont déjà anticipé le début de la glissade.

La situation est plus que grave: si l'état ne prend pas rapidement des mesures drastiques pour éliminer ses déficits, elle pourrait devenir désespérée. En combien de temps ? C'est une bonne question, mais tout porte à croire qu'il ne nous en reste pas beaucoup pour réagir.

Le jour où la France fera faillite ?

Rappelons ce que signifierait une dégradation de la notation Française: dans un premier temps, les taux d'intérêts demandés à la France augmenteraient dans des proportions d'abord soutenues, puis, si aucune réforme drastique ne pouvait être engagée, vertigineuses.

Puis arriverait un jour ou les règles prudentielles imposées par les états aux établissements financiers se retourneraient contre eux: au dessous de certains seuils, BBB+ ou BBB, un nombre croissant d'investisseurs n'auraient plus le droit de prêter à la France. Nous n'arriverions alors plus à placer nos émissions obligataires sur les marchés financiers. Or, notre état dépense chaque année à peu près 16% de plus que ce qu'il encaisse ! L'état Français serait donc alors de facto en cessation de paiement. Je vous renvoie à la seconde partie de cette ancienne note évoquant un livre de feu Philippe Jaffré, ancien directeur du trésor, pour saisir les conséquences tragiques d'un tel événement.

Y at-t-il des raisons d'espérer ?

Le pire est il certain ? Comme je l'ai dit par ailleurs, je souhaite vivement me tromper, et pouvoir être ridiculisé par les lecteurs. D'ailleurs, selon Gary Becker, prix Nobel 1992, cité par Bryan Caplan, si les dirigeants n'écoutent jamais les Cassandre et les Nouriel Roubini de l'économie, c'est parce que dans 95% des cas, ils ont raison de ne pas les écouter: les prévisions catastrophistes sont presque toujours démenties ! Presque. Espérons que celles ci fassent partie du lot commun.

De fait, des raisons d'espérer existent encore: l'Italie, la Hongrie, pourraient tomber avant nous, nous forçant à réagir. Barack Obama, s'il est élu ce soir, peut se révéler nettement moins socialiste que son programme ne l'indique, et se montrer plus proche d'un Bill Clinton que d'un Franklin D. Roosevelt, permettant aux USA de s'en sortir vite et de tirer l'économie mondiale vers le haut. Il pourrait abandonner ses postures protectionnistes électoralistes, ayant compris l'impact désastreux des lois protectionnistes promulguées par H. Hoover en 1930. Voire même ne pas promulguer toutes les hausses d'impôts qu'il a envisagées. Mais rien n'est moins sûr.

D'autre part, si le coût du crédit augmente trop, et si les mécanismes de marché ne sont pas contrariés par quelque intervention étatique mal conçue, la demande de crédit risque de se raréfier, obligeant les banques à baisser leurs taux, dans un classique mouvement de rééquilibrage de l'offre et de la demande... mais dans un environnement économique fragilisé, ce qui laisse entière la question de l'accès amélioré au capital pour les entreprises.

D'autre part, si le coût du crédit augmente trop, et si les mécanismes de marché ne sont pas contrariés par quelque intervention étatique mal conçue, la demande de crédit risque de se raréfier, obligeant les banques à baisser leurs taux, dans un classique mouvement de rééquilibrage de l'offre et de la demande... mais dans un environnement économique fragilisé, ce qui laisse entière la question de l'accès amélioré au capital pour les entreprises.

Les agents économiques peuvent retrouver la confiance si les banques prouvent que le spectre des faillites s'éloigne... Malgré l'omniprésence de l'incurie étatique à tous les stades de la prise de décision.

Et les vaches peuvent voler aussi.

L'on peut également envisager d'autres scénarios aussi noirs que celui que j'ai longuement développé. Par exemple, il est imaginable que les états européens, face aux abysses financières nées de leurs impérities, envisagent leur "auto-sauvetage" massif par une reprise en mains de la BCE, pour la forcer à créer de l'inflation excédentaire: l'extinction de la dette par l'inflation a toujours été, hélas, l'échappatoire des états mal gérés. Ce n'est qu'une hypothèse, bien sûr. Dans ce cas, vos économies, votre épargne fondraient, et tous ceux qui auraient prêté de l'argent aux états seraient spoliés. Devant l'incertitude ainsi créée, les agents économiques retarderaient nombre de projets potentiellement créateurs de valeur, puisque cette valeur serait de toute façon éphémère. Bref, un tel "sauvetage" par l'inflation nous appauvrirait considérablement, et ne ferait que reporter sur des millions de chômeurs supplémentaires les problèmes de fins de mois difficiles des trésoriers publics. Mais pour l'instant, le statut de la BCE, qui ne peut être modifié qu'à l'unanimité des états membres, interdit ce comportement. Il faut s'attendre à des assauts violents contre la règle de l'unanimité dans les prochains mois...

Fort heureusement, d'autres politiques peuvent nous préserver de tels embarras. Plutôt d'attendre que le ciel ne nous tombe sur la tête, ou que des états mieux gérés que la France ne nous montrent la voie à suivre, nous devrions nous attacher à prendre des bonnes décisions dès à présent. Il n'est pas trop tard.

----

Rendez vous la semaine prochaine pour les solutions - J'ignore encore si elles prendront la forme d'un gros article ou de plusieurs...