Les OPCI, un an après, toujours un pari ?

Envoyer Imprimer Newsletter

18 novembre 2008

18 novembre 2008

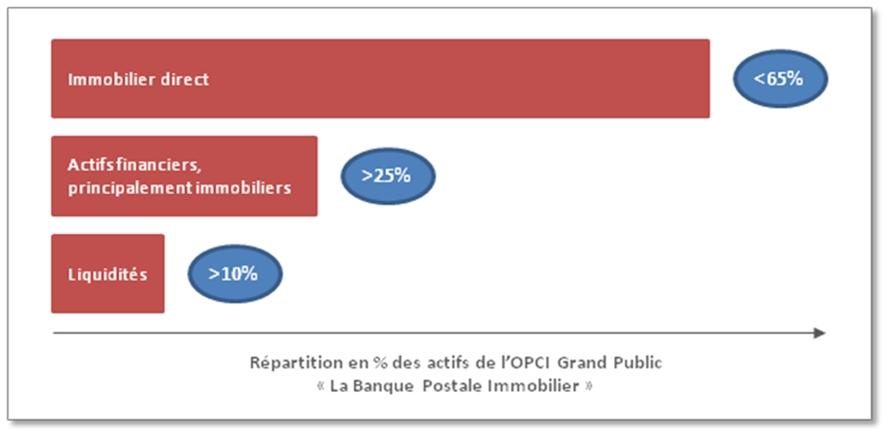

Créés par l’ordonnance n°2005-1278 du 13 octobre 2005, art 28 de la loi de finances rectificative pour 2005, les OPCI (Organismes de Placement Collectif Immobilier) sont des nouveaux véhicules de collecte qui présentent la

souplesse des OPCVM et sont investis à plus de 60% dans l'immobilier commercial direct.

En substance, les objectifs des OPCI en regard des autres véhicules immobiliers sont de trois sortes. Ils visent tout d’abord à ouvrir l’univers d’investissement en permettant de diversifier les classes d’actifs et ainsi optimiser le couple risque/performance. Ils doivent ensuite favoriser les transactions en allégeant les conditions de souscriptions-rachats et en augmentant la fréquence de calcul de la valeur liquidative. Enfin, ils permettent de rendre la fiscalité plus souple en laissant la possibilité d'adopter le régime des capitaux mobiliers ou du foncier.

En clair, le dispositif OPCI a été créé avec pour intention de mettre sur pied un nouveau champion des produits immobiliers. Un an après son lancement, qu’en est-il vraiment ?

Le dispositif relatif aux OPCI est opérationnel depuis la publication du règlement général de l’AMF (arrêté du 18 avril 2007, JO du 15 mai 2007). Pour gérer des OPCI, les sociétés qui le désirent ont la possibilité soit de demander un agrément spécifique, soit pour les sociétés de gestion déjà existantes, de déposer un programme d’activité spécifique à la gestion de ces nouveaux produits. Les premiers agréments de sociétés ont été délivrés par l’Autorité des Marchés Financiers (AMF) pendant l’été 2007 et les premiers produits agréés ont commencé à faire leur apparition au milieu du mois d’octobre 2007.

Concrètement, deux types de véhicules OPCI sont possibles : les FPI (Fonds de Placement en Immobilier) et les SPPICV (Société de Placement à Prépondérance Immobilière à Capital Variable) qui sont caractérisés par un régime fiscal de type "foncier" et des parts au nominatif pour le premier, par un régime fiscal de capitaux mobiliers et des parts au porteur pour le second.

Le FPI offre l'avantage fiscal lié au régime du foncier ce qui en fait le véhicule de choix pour la mutation des SCPI actuelles et la conservation du stock.

Avec son profil proche de l'OPCVM, la SPPICV représente la nouveauté et l'opportunité majeure sur le marché. C’est un produit qui présente des caractéristiques attrayantes et novatrices notamment grâce à la liquidité garantie et l'intégration possible dans un contrat d'assurance-vie.

Pour les établissements bancaires, les OPCI constituent une opportunité importante. En effet, ces produits complètent l'offre d'épargne existante, élargissent la cible de clientèle potentielle de l'épargne immobilière en répondant à de nouveaux besoins et génèrent un PNB complémentaire certes limité (produits de "niche") mais très rentable. De plus, le lancement des premiers OPCI peut être mené avec des investissements limités, des risques maîtrisés selon un calendrier permettant de bénéficier de la dynamique de Place.

Seulement la crise des « subprimes » est passée par là, refroidissant les ardeurs des professionnels du secteur de l’immobilier et des postulants à la gestion d’OPCI. Les 3 Milliards d’euros de collecte prévus initialement sur la première année sont loin d’être atteints. Avec une vingtaine d’OPCI créée depuis le début de la distribution aux sociétés de gestion des agréments par l’AMF, le bilan quantitatif est relativement décevant (seuls 1,5 Milliards d’euros ont étés collectés en un an). L’essentiel des lancements d’OPCI a été réalisé sous forme de SPPICV à règles de fonctionnement allégées (RFA), réservés aux investisseurs institutionnels, pour accueillir le patrimoine immobilier externalisé des grandes sociétés comme les groupes Casino et Accor.

Sur le marché des particuliers, les établissements bancaires restent prudents. Malgré la simplicité du produit annoncée par les lobbyistes lors de la mise en place du dispositif OPCI, ce produit se classerait plutôt aux cotés des produits dits complexes[1], c’est-à-dire à vendre avec précaution[2]. D’autant plus que la plupart des acteurs de place considèrent à juste titre que le traumatisme de la crise financière et immobilière est toujours présent dans l’esprit de l’investisseur lambda. Chez toutes les banques les produits OPCI sont prêts, dans les cartons, mais l’attentisme est de rigueur. La Caisse d’Epargne, par exemple, a obtenu l’agrément AMF pour son OPCI « Ecureuil Immo + » en avril 2008 sans avoir franchi le pas de la commercialisation. La Banque Postale a été plus téméraire et depuis le milieu d’année, le plus grand réseau de distribution bancaire français a tenté le pari de proposer son OPCI (sous forme SPPICV) à sa clientèle retail. Au 31 août, son fonds affichait 1,37 Millions d’euros d’actif net. Ces résultats seront-ils suffisamment convaincants pour que les autres acteurs s’y essayent à leur tour ?

[1]Au sens de la réglementation MIF

[2]Tests d’adéquation et de caractère approprié

Articles dans : AM / CM / Titres, Analyses de l'actualité