La séance du jour a démarré par un trou d'air assez vite récupéré à Paris qui finit stable (- 0,01 % à 3 102,43

points)

La grippe porcine a durement affecté les sociétés liées au transport et au tourisme (Air France -KLM perd - 6,56 %, Accor - 3,72 %) Société Générale suit à - 3,69 % affectée par un article de

Libération qui laisse entrevoir des pertes complémentaires de 5 à 10 milliards €. La banque a fait part de son côté dès dimanche soir d'un démenti et invoque une confusion de la part du

journaliste dans l'analyse des chiffres.

En l'absence d'autres données importantes sur la séance et à la veille d'une nouvelle réunion de la banque centrale US qui délivrera la teneur de sa politique monétaire le lendemain (le

PIB pour le 1er trimestre paraîtra également mercredi), nous allons prendre un peu de recul sur la situation actuelle pour comprendre le contexte dans lequel se prennent dorénavant les décisions

au sein de la 1ère banque centrale de la planète.

Lors de chaque réunion, nos attentes comme pour tout investisseur se portaient sur les taux d'intérêts et

l'amplitude de la baisse qui serait décidée pour rendre le crédit moins cher et relancer l'économie. C'est un outil dont la Fed comme toute banque centrale a largement utilisé les

moyens ces derniers mois. En fonction de l'état de l'économie, elle peut ainsi avoir une politique monétaire plus ou moins accommodante, notion que nous avions détaillé il y a environ un

an :

Comprendre la finance : politique monétaire restrictive ou accommodante ?

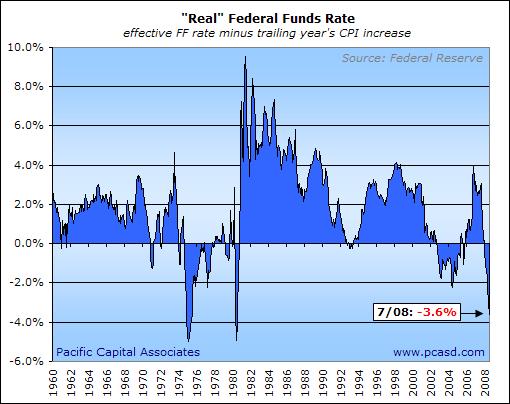

Dans cet article nous avions vu que la notion de taux d'intérêt réel était importante pour juger de ce caractère

accommodant.

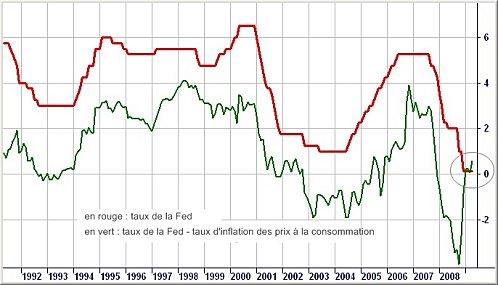

Voyons où nous en sommes : la Fed a abaissé ses taux à une fourchette de 0/0,25 %.

Rappel : taux réel = taux nominal de la Fed - taux d'inflation des prix à la consommation

→ Depuis 50 ans, le taux

réel est passé négatif à plusieurs reprises. Pendant ces périodes, il est alors intéressant d'emprunter puisque son coût est inférieur au taux d'inflation. C'était la situation à l'été 2008 avec

des banques centrales qui avaient encore des "cartouches" pour baisser leurs taux.

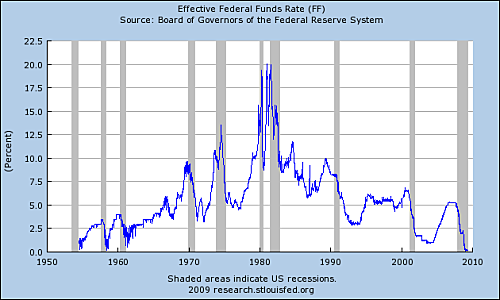

→ Voici l'action historique de la banque centrale US sur ses taux d'intérêts

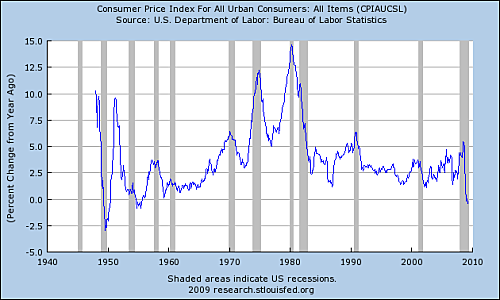

→ et sur le graphe n°3 l'évolution de l'inflation US sur la même durée. La soustraction des graphes 2 et 3 permet donc de réaliser le 1er graphe

ci-dessus

Depuis 1955, a aucun moment, les taux ne se sont approchés aussi près de zéro et l'inflation est restée positive. Or depuis 15 jours, ce

n'est plus le cas :

. Economie : l'évolution des prix à la consommation US

devient négative

On cumule des taux très bas et une inflation négative qui montrent pour la première fois depuis plus d'un demi-siècle, une politique monétaire qui n'est pas aussi accommodante qu'elle semble

l'être en apparence. Les taux réels deviennent supérieurs au taux nominal de la Fed et supérieurs à ceux de 2003 alors que la situation économique n'était pas aussi difficile.

Le coût de l'emprunt est donc en fait assez peu attractif. Quel est l'intérêt d'emprunter même à très bas coût si les

prix baissent ? Le taux réel ne baisse pas, il monte au contraire.

La Fed qui n'a plus de marge de manoeuvre sur ses taux dits 'directeurs', qui sont des taux à court terme, a décidé de mettre en oeuvre d'autres outils lors de sa réunion du mois dernier

détaillés dans :

La Fed tente l'électrochoc

Elle essaye donc de faire baisser tous les taux d'intérêts qu'ils soient à court, moyen ou long terme mais le contexte actuel revêt désormais une difficulté particulière surtout si les taux

réels devaient durablement rester au-delà du taux de la Fed :

"Les méfaits potentiels d'une inflation très faible ou d'une déflation dépendent largement de l'environnement

économique dans lequel elles se manifestent.

La déflation peut être particulièrement dommageable si le système financier est déjà fragilisé par les piètres bilans des particuliers et des entreprises, et des banques sous-capitalisées et

handicapées par des crédits non-performants.

Dans ces conditions, une déflation ou une inflation étonnamment faible, en accroissant la charge réelle de la dette, pourraient exacerber les difficultés financières et entraîner une poursuite de

la détérioration du fonctionnement des marchés financiers."

Tels sont les propos tenus par Ben Bernanké à l'été 2003, actuel patron de la Fed , alors qu'il n'était alors qu'un

des gouverneurs de la Fed.