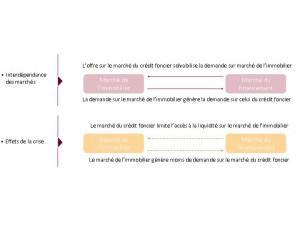

La crise financière a, depuis 2007, profondément bouleversé deux marchés intimement liés : celui de l’immobilier d’une part et celui du crédit habitat d’autre part. Chacun de ces deux marchés pouvant être considéré comme le sous-jacent de l’autre, leur

La crise financière a, depuis 2007, profondément bouleversé deux marchés intimement liés : celui de l’immobilier d’une part et celui du crédit habitat d’autre part. Chacun de ces deux marchés pouvant être considéré comme le sous-jacent de l’autre, leur

contraction simultanée a déstabilisé l’équilibre qui s’était instauré entre eux. En d’autres termes, la diminution de la demande sur le marché de l’immobilier et le durcissement des conditions d’octroi sur celui du crédit se sont combinés pour finalement s’auto-entretenir.

Pour éviter d’entrer dans ce cercle vicieux, les banques ont du réajuster leur politique de crédit pour relever un défi majeur : ne pas figer davantage le marché lors de la mise en œuvre de pratiques rendues nécessaires par la crise, à savoir le renforcement de fonds propres et une politique d’octroi plus conservatoire.

Comment alors analyser les mutations en cours sur le marché de l’immobilier et sur son corollaire, le marché du financement, et comprendre les interactions de l’un sur l’autre ? Dans un marché atone, caractérisé par des prix perçus comme anormalement hauts et des taux historiquement bas, quelles marges de manœuvre ont les banques pour développer leur activité de financement ?

La contraction du marché de l’immobilier depuis 2007

La crise du marché de l’immobilier américain, débutée en 2007, s’est répandue en Europe pour rapidement toucher l’économie mondiale dans son ensemble. Le marché de l’immobilier français n’a pas fait exception et a lui aussi souffert des finances amoindries des ménages et de leur moral en berne. En 2008 et 2009, le nombre de transactions a ainsi diminué de près de 25% en Ile de France (source : Notaires de Paris). Et sur le marché français dans son ensemble, les transactions dans l’ancien passent quant à elles de 10 à 7 millions, soit une diminution des volumes de 30% entre 2007 et 2009.

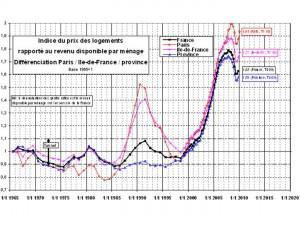

Parallèlement, les prix des logements ont mécaniquement baissé du fait de la diminution de la demande, en réaction à la crise, et ce sur une courte période en 2009. Pour autant, et comme en attestent les études immobilières établies par l’ADEF (Association Des Etudes Foncières), les prix n’ont pas diminué dans les mêmes proportions que les volumes. Cette inélasticité des prix permet donc de conclure à une surévaluation persistante des biens immobiliers au regard des revenus disponibles des ménages acquéreurs, et ce même en temps de crise.

Source : http://www.adef.org/statistiques/index.htm

Plusieurs causes peuvent être invoquées pour appuyer la thèse de la surévaluation des biens. En premier lieu il s’agit de la structure de l’offre, durablement inadaptée à celle de la demande. L’augmentation de la demande dans les centres-villes des régions urbaines se heurte en effet à un volume d’offre stable ou en très légère augmentation seulement. Parallèlement, l’offre importante en périphérie des centres urbains ne semble plus adaptée à la demande ; l’attrait pour la périurbanisation ayant décru face à l’explosion des coûts de transports ces dernières années.

Si la lecture des graphiques de l’ADEF nous amène à conclure au déséquilibre actuel du ratio prix/revenus, rien ne permet d’affirmer que l’on assistera à un recentrage dans le tunnel à terme. On pourrait donc assister à la formation d’un nouvel équilibre, avec des conséquences notables sur les pratiques de financement immobilier.

Ce niveau de prix, jamais observé, a en effet entraîné un double impératif pour les banques :

- Être en mesure de proposer des crédits sur des durées extrêmement longues : il n’est plus rare d’atteindre 40 ans

- Pousser les taux d’endettement au maximum afin de valider certains plans de financement, tout en ne dégradant pas leur niveau de risque

Ces pratiques imposent donc une revue des modèles de risque actuels, qu’ils portent sur l’octroi ou l’encours (couverture en fonds propres).

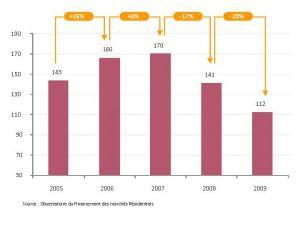

Les conséquences sur le marché du financement immobilier

Comme pour le marché de l’immobilier, la crise a eu sur le marché du crédit habitat un impact significatif en termes de volumes. Ainsi, entre 2007 et 2009, la production de crédit habitat a diminué de 20% par an, passant de 170 à 100 milliards d’euro en l’espace de deux ans. Malgré le rebond observé ces derniers mois, partiellement expliqué par un phénomène de rattrapage soutenu par une médiatisation entretenue de la reprise, les niveaux de production de 2007 ne devraient pas être atteints avant longtemps.

Production de Crédit Immobilier en France [Md€] :

Les causes de cette importante diminution de la production de crédits immobiliers sont multiples. Inévitablement, la contraction du marché de l’immobilier, en réduisant la demande de logement, entraine une baisse mécanique de la demande de crédit. En ce qui concerne l’offre en revanche, les causes sont à chercher du coté des banques elles-mêmes qui, touchées par la crise, ont été amenés à réduire leurs production. Deux motifs les ont poussées dans cette direction : la volonté de reconstituer leurs fonds propres dans un contexte de crise d’une part, celle d’adopter une politique d’octroi plus conservatoire d’autre part.

Les incertitudes provoquées par la crise ont rendu les banques plus frileuses dans l’octroi de crédit immobilier. Les Directions générales ont donc préféré financer des clients peu risqués, quitte à diminuer la rentabilité de leurs fonds propres. Sans pour autant l’annoncer officiellement, les banques ont donc durci leurs conditions d’octroi : profil emprunteur, durée des prêts, taux d’endettement, etc. Tous ces critères, pris en compte dans l’éligibilité à un crédit habitat, ont fait l’objet d’une plus grande sévérité, avec pour conséquence des niveaux de délégation plus contraignants sur les dossiers de demandes de prêts désormais jugés « limites ». De nombreuses transactions ont ainsi du être annulées ces dernières années pour refus de crédit. En outre, l’incertitude sur la valorisation réelle des biens immobiliers a incité les banques à redoubler d’attention. Les crédits relais, permettant aux ménages d’acheter un bien avant d’avoir vendu le précédent, en ont subi les conséquences. D’une hypothèse à 80 % du prix estimé du bien pour bâtir le plan de financement, les banques sont passées à 70% voire 60% en quelques mois, figeant encore davantage à la fois le marché immobilier, et donc celui du financement.

La reconquête du marché du financement immobilier par les banques : les possibles relais de croissance

Quelles marges de manœuvre les banques ont-elles a disposition pour rester performantes sur un marché du financement caractérisé par un sous-jacent immobilier relativement figé, ainsi que par un contexte de taux historiquement bas ? Si le taux client s’avère être le principal déterminant de la demande, et certainement le différenciant concurrentiel prépondérant, les établissements n’ont que peu de latitude sur ses trois composantes :

- Les taux directeurs : maintenus à un seuil plancher, ils ne permettent plus désormais de jouer sur les marges financières, d’autant que les pratiques en matière de refinancement sont désormais très encadrées (plus de véhicules de refinancement différenciants)

- Le coût du risque : les tensions sur les fonds propres laissent peu de liberté pour jouer sur ce paramètre ; par ailleurs les modèles de risque actuels, peu adaptés aux chocs systématiques de ces deux dernières années, demanderont quelques années avant d’être recalibrés, imposant de fait la prudence

- Les coûts de structure : beaucoup d’actions ont déjà été engagées sur la rationalisation des organisations et l’efficacité opérationnelle, laissant peu de marge de différenciation d’un établissement à l’autre.

Les banques travaillent donc sur d’autres pistes de différenciation pour regagner des parts de marché sur le crédit immobilier :

- La modernisation de canaux de distribution low cost prennent de plus en plus d’importance dans la stratégie bancaire : Internet permet de virtualiser le travail du conseiller et de faire porter par l’internaute une partie de l’instruction du dossier. On peut imaginer que demain, la constitution des dossiers de demande de prêt pourra s’effectuer entièrement en ligne avec un niveau de risque maîtrisé (cf. le développement programmé des justificatifs dématérialisés à la source à valeur probante). Déjà aujourd’hui, le niveau de sophistication de certains sites est tel qu’il permet, notamment grâce au scoring en ligne, d’épargner toute contribution des agences, et donc de réduire significativement les coûts de distribution.

- La conception de produits retail plus sophistiqués, qui visent in fine plus de souplesse et un coût global plus faible : il s’agit par exemple, des plans de financement combinant deux prêts long terme imbriqués, l’un à taux variable, l’autre à taux fixe.

- La conquête active de certains marchés de niche : on peut citer par exemple les prêts aux « non résidents », qui représentent près de 4% du marché global, avec de très bons profils de risque, des opérations généralement importantes et des biens très sûrs en hypothèque.

- La création de concepts stores proposant en un lieu unique l’ensemble des composantes d’une opération immobilière : biens, financements, expertises, diagnostics. Résolument modernes et tournés vers les nouvelles technologies, ces lieux se veulent également vitrines de banques à l’image parfois trop institutionnelle.

La crise de ces deux dernières années doit être vue comme l’occasion pour les banques de faire évoluer leur rôle sur le marché immobilier. Si l’on considère à la fois le prix actuel des biens durables d’une part et des taux directeurs qui resteront bas à moyen terme d’autre part, c’est en effet toute une filière qui va devoir repenser ses modèles de distribution et de risque.

Tags :