Les banques chinoises ont traversé la crise financière presque sans encombre et s’affirment de plus en plus sur la scène internationale, notamment sur le continent africain. Néanmoins, des inquiétudes croissantes pèsent sur leurs fondamentaux. Le niveau de crédit alloué, ainsi

Les banques chinoises ont traversé la crise financière presque sans encombre et s’affirment de plus en plus sur la scène internationale, notamment sur le continent africain. Néanmoins, des inquiétudes croissantes pèsent sur leurs fondamentaux. Le niveau de crédit alloué, ainsi

que la formation d’une bulle immobilière, laissent penser que le secteur pourrait prochainement se retrouver en difficulté.

Un secteur performant et en expansion

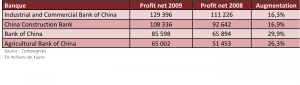

Alors que la crise financière battait son plein sur les marchés occidentaux, les quatre plus grandes banques du pays ont enregistré une croissance de leurs profits supérieure à 16% entre 2008 et 2009. La troisième banque du pays Bank of China à même vu ses profits nets croître de quasiment 30% sur la période.

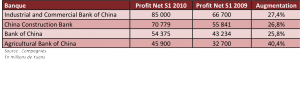

L’année 2010 a elle aussi débuté sous les meilleurs auspices. Agricultural Bank of China enregistre une hausse record de plus de 40% de ses profits sur le premier semestre 2010, tendance confirmée par les très bons résultats enregistrés par ses homologues et présentés dans le tableau ci-dessous :

Fortes de ces excellentes performances, les banques chinoises s’attèlent en parallèle à leur développement à l’international. Sans représenter une véritable menace pour les autres grandes banques américaines ou européennes dans l’immédiat, elles s’implantent peu à peu sur les autres continents, notamment en Afrique ou elles suivent les entreprises chinoises qui effectuent d’importants investissements.

A ce titre, en Octobre 2007 l’Industrial and Commercial Bank of China annonçait qu’elle entrait dans le capital de la plus grande banque sud-africaine, la Standard Bank. Dernièrement, elle a également déclaré qu’elle allait débuter ses activités au Canada, suite au rachat de la division canadienne de Bank of East Asia à hauteur de 70% en Janvier 2010. Bank of China, déjà présente dans 29 pays du monde, a quant à elle entamé des négociations avec le Cap-Vert et la Guinée Bissau en vue de la signature d’accords de coopération qui lui permettraient d’ouvrir des succursales dans ces deux pays. En Mars, elle avait déjà signé un accord de coopération avec la banque internationale du Mozambique et avait également ouvert une succursale au Brésil en Juillet.

La China construction Bank est de son côté déjà présente dans de nombreux pays tels les Etats-Unis, l’Allemagne, ou l’Australie. Enfin, l’Agricultural Bank of China s’est de son coté implantée dans 8 pays étrangers tandis que l’ICBC propose ses services dans déjà plus de 20 pays.

Le revers de la médaille : une surchauffe du crédit

Derrière ces excellents résultats, la Chine craint aujourd’hui une explosion des créances douteuses, à l’image de ce qu’ont connu les Etats Unis en 2008. Preuve s’il en fallait, la commission de surveillance du système bancaire chinois a demandé dès Janvier dernier aux banques, d’assurer une croissance stable et mesurée de leurs crédits. En Chine, les emprunts ont en effet explosé au cours de l’année 2009 pour atteindre les 9500 milliards de Yuans (996 milliards d’euros), leur volume ayant ainsi doublé par rapport à l’année 2008. De ce fait, pour l’année 2010, le gouvernement Chinois aurait souhaité que les nouveaux crédits alloués soient limités à environ 7500 milliards de Yuans (773 milliards d’euros).

Pour répondre à ces exigences, les banques chinoises sous évalueraient actuellement leurs prêts et recourraient massivement à la titrisation. Le rendement de ce type de produits étant particulièrement élevé, la demande est forte. D’après Fitch Ratings, au cours du 1er semestre 2010, plus de 2300 milliards de Yuans (250 milliards d’euros) auraient ainsi été transformés en produits d’investissement par ce biais. Si les banques chinoises déclarent officiellement avoir accordé pour 4600 milliards de Yuans (510 milliards d’euros) de nouveaux prêts sur cette même période Fitch Ratings estime de son côté que ce montant s’approcherait plutôt de 5900 milliards de Yuans (650 milliards d’euros).

Au même moment, Bloomberg déclarait quant à lui qu’environ 23% des prêts bancaires accordés aux collectivités chinoises en 2009 risquaient de ne pas être remboursés.

La crainte d’une bulle immobilière

Par ailleurs les banques chinoises doivent à l’heure actuelle se prémunir contre la menace grandissante d’un dégonflement de la bulle qui s’est formée ces derniers temps sur le marché de l’immobilier. Depuis 2009, experts et économistes s’accordent à dire que le marché de l’immobilier chinois est largement surévalué.

Pour sortir de la crise, la Chine avait mis en place un plan de relance de 4000 milliards de Yuans (440 milliards d’euros) et largement encouragé les prêts bancaires. Dans l’hypothèse où le marché de l’immobilier serait amené à baisser, l’endettement des collectivités locales deviendrait très préoccupant. La loi leur interdit d’emprunter directement de l’argent aux banques, elles ont donc contourné cette contrainte en mettant en place près de 8 000 fonds communs de créances et de financement qui auraient, selon les estimations emprunté 7 700 milliards de Yuans (884 milliards d’euros) jusqu’à présent.

Le gouvernement a notoirement mis en place des mesures visant à ramener ce marché à plus de raison. Ces mesures de restriction ont, dans un premier temps permis de stabiliser le marché de l’immobilier puisqu’aucune hausse n’était survenue depuis mai dernier. Cependant les derniers chiffres parus font état d’une progression de 0,5% des prix du secteur en septembre par rapport au mois précédent, ce qui laisse penser que le marché n’a pas encore atteint son maximum. D’après Bloomberg, les prix de l’immobilier en Chine après avoir progressé de 6,5% cette année devraient continuer à augmenter d’environ 5% l’an prochain. Pour ce qui est de Hong Kong les prix devraient encore progresser d’environ 12% en 2011 après avoir augmenté de 18% en 2010, portés par la spéculation. La Chine n’ayant jamais connu de baisse du prix de l’immobilier, la plupart des agents économiques agissent dans l’hypothèse que la hausse va se poursuivre.

Ceci laisserait donc encore un peu de temps au gouvernement chinois pour prendre les mesures nécessaires à la sécurisation du bilan des banques, car si un retournement du marché de l’immobilier venait à se produire, c’est potentiellement l’ensemble de l’économie mondiale qui serait affectée. En effet, le boom de la construction a été le véritable moteur de la croissance chinoise ces dernières années. Un ralentissement sur ce marché viendrait faire progresser de manière mécanique le volume d’actifs risqués et influerait inévitablement sur les résultats des sociétés chinoises. Les investisseurs internationaux pourraient alors se mettre à fuir les actions chinoises. Les industries et pays fortement exposés à l’économie chinoise tels l’Australie et le Canada via leurs mines, le Japon, les Etats Unis et l’Europe via les importantes participations de la Chine dans leurs industries, pourraient alors en souffrir par effet de contagion.

Tags :