On me demande souvent quel est le véritable problème de la zone euro. Ma réponse rapide : l’irresponsabilité des gouvernements dans un système où il leur est impossible de monétiser leurs déficits.

On me demande souvent quel est le véritable problème de la zone euro. Ma réponse rapide : l’irresponsabilité des gouvernements dans un système où il leur est impossible de monétiser leurs déficits.

Mais qu’est-ce que cela veut dire de « monétiser un déficit » ? Il s’agit en fait d’utiliser la banque centrale pour créer de la monnaie, qui sera ensuite utilisée pour acheter des titres de dette du gouvernement. Par exemple, suite à l’implantation de sa politique monétaire expansionniste dès l’aube de la récession ainsi qu’à ses programmes d’assouplissement quantitatif, la Federal Reserve (la Fed pour les intimes) a créé une quantité gigantesque de monnaie qui a servi à acheter des obligations du gouvernement fédéral américain sur les marchés financiers. Lorsque la Fed veut faire baisser les taux d’intérêt pour stimuler l’économie, ce qui est le cas durant les récessions, elle créée de la monnaie qu’elle utilise pour acheter des bons du Trésor, ce qui constitue une injection de nouvelle monnaie dans l’économie. Cette nouvelle monnaie agit telle une hausse « artificielle » de l’épargne, et donc des fonds disponibles au crédit. Quand l’offre de crédit augmente, le prix baisse… et sur le marché du crédit le prix est le taux d’intérêt… donc les taux d’intérêt baissent.

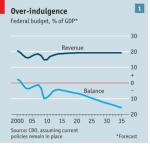

De son côté, le gouvernement a dépensé énormément, bien au-delà de ses revenus, générant d’immenses déficits fiscaux. Tout déficit fiscal doit être financé par de la dette ; ainsi le gouvernement émet régulièrement des milliards en obligations pour financer ses dépenses, lesquelles sont en grande partie achetées par la Fed. Ces achats sont si massifs que la Fed est maintenant devenue le plus gros détenteur de bons du Trésor américain au monde !

Certains me lanceront que la Fed est indépendante et que le gouvernement américain ne peut lui ordonner de faire quoi que ce soit du genre. Si c’est ce que vous voulez croire, c’est votre choix… mais le monde est ce qu’il est !

Maintenant, vous me direz peut-être que ces dépenses sont nécessaires à la relance de l’économie et au maintien des programmes sociaux du gouvernement. Quel est donc le problème à créer de la monnaie pour financer ces dépenses ? Je réponds à cette question que ces dépenses ne contribuent en rien à une relance durable de l’économie, mais ça c’est un autre débat. Le problème avec la création de monnaie ex nihilo telle qu’effectuée par la Fed est que cette monnaie finira par faire monter les prix et gruger le pouvoir d’achat des gens : l’inflation.

Présentement, l’inflation est limitée aux États-Unis. Pourquoi ? Parce que la monnaie créée est demeurée sous forme de réserves bancaire et fait partie de ce que l’on nomme la « base monétaire » (MB). Cet argent sera éventuellement prêté par les banques et, une fois injecté dans l’économie, il fera gonfler la masse monétaire (M2) et contribuera à l’inflation. Cependant, les consommateurs américains n’ont présentement pas la tête à s’endetter et les banques ne considèrent pas qu’il soit une bonne idée de leur octroyer des prêts dans une conjoncture aussi incertaine. L’argent reste donc dans le compte des banques commerciales à la Fed…

Ceci étant dit, vous comprenez maintenant pourquoi les États-Unis se portent mieux que l’Europe malgré que la situation financière du gouvernement américain soit encore pire que celle de la zone Euro (cliquez sur les graphiques pour les grossir).

Dans un régime étalon-or comme celui qui prévalait avant 1925, la monétisation des dettes était très ardue car, à cette époque, la monnaie était convertible en or. Donc, si une banque centrale créait de la monnaie sans or sous-jacent, elle risquait de voir ses réserves d’or s’assécher. C’est pourquoi les États-Unis (entre autres) ont suspendu la convertibilité de leur monnaie durant la première guerre mondiale car beaucoup de monnaie avait été créée ex nihilo pour financer les dépenses de guerre.

Pour éviter que cela ne se reproduise, suite à la Conférence de Gênes, les grandes nations ont adopté le gold-exchange standard, un système souvent confondu avec l’étalon-or, dans lequel les devises étaient convertibles en livres sterling, les livres sterling étaient convertibles en dollars américains (ou lingots d’or pour les grosses transactions) et les dollars américains étaient convertibles en or. Ce système a permis une autre grosse vague d’inflation qui a financé une hausse de l’endettement durant les roaring twenties. Ce gros boum insoutenable a implosé en 1929 (le fameux crash) et s’est détérioré en ce qu’est devenu la Grande Dépression des années 1930s. Devant l’instabilité du dollar, en 1933, le président Roosevelt a passé l’Ordre exécutif 6102, lequel empêchait tous les Américains de posséder de l’or et forçait ceux-ci à le vendre à l’État pour $20,67 l’once. Ensuite, le gouvernement américain a décrété que l’or s’échangeait dorénavant à $35 l’once, empochant le profit !

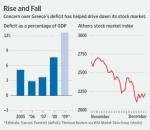

Lorsque l’on comprend bien le fonctionnement du système monétaire « étalon-or », on voit tout de suite le lien avec la situation qui prévaut en zone euro, où règne « l’étalon-euro ». Dans la zone euro, les déficits des gouvernements sont financés sur les marchés financiers ; ils ne peuvent être financés par de la monnaie nouvellement créée par la banque centrale (comme sous l’étalon-or classique). Pourquoi ? Parce que les pays de la zone euro n’ont pas de banque centrale ! Cette fonction a été centralisée à Francfort au sein de la Banque centrale européenne (BCE). Donc, lorsque les dépenses de la Grèce atteignent un niveau insoutenable et que les marchés financiers ne veulent plus de ses obligations, craignant un défaut de paiement, le gouvernement grec ne peut se tourner vers la BCE et lui demander un programme d’assouplissement quantitatif (en théorie, puisque c’est ce qui a été fait en réalité).

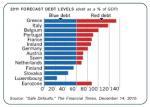

C’est pourquoi, dans le système européen, selon le Traité de Maastricht, les pays membres de la zone doivent maintenir un déficit en bas de 3% du PIB et un ratio d’endettement en bas de 60% du PIB, de façon à éviter que ceux-ci aient besoin d’un sauvetage monétaire inflationniste. Cependant, la crédibilité de ces règles s’est grandement amenuisée lorsque, il y a plusieurs années, la France et l’Allemagne ont milité au sein de la Commission européenne de façon à éviter des sanctions lorsque leurs propres déficits ont dépassé 3% du PIB dans le passé. Ces pays sont conséquemment mal placés pour faire la leçon aux PIIGS présentement…

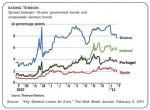

Ainsi, les gouvernements des PIIGS ont dépensé allègrement durant le boum économique des années 2000s, finançant leur déficits par de la dette à taux presque aussi bas que l’Allemagne. Mais lorsque la crise a éclaté, les revenus fiscaux ont fondu et les dépenses ont augmenté. Dans le cas de la Grèce, l’État était tout simplement trop gros ; une immense fonction publique syndiquée et improductive. Dans le cas de l’Irlande, ce pays s’est engagé, dans un élan de socialisme, à soutenir les banques en garantissant leur solvabilité, ce qui lui a occasionné une « grosse dépense » et a miné sa solvabilité. Face à ces graves problèmes fiscaux, les investisseurs se sont mis à délaisser les titres de dette de ces gouvernements, ce qui a eu comme impact de propulser les taux d’intérêt sur leur dette dans la stratosphère.

L’autre chose à observer concernant les PIIGS est que leur système bancaire a généré une grande quantité de création de monnaie par le système bancaire en raison du boum immobilier qui y a sévit et de l’expansion du crédit qui y fut associée. Cette expansion de la masse monétaire locale a généré de l’inflation qui a miné la compétitivité des PIIGS en faisant augmenter leurs coûts de production, dont les salaires.

Devant cette situation, il y avait deux possibilités : 1) défaut de paiement ou 2) sauvetage par la BCE. Nous savons aujourd’hui que, pour le moment, c’est la seconde possibilité qui a prévalu, dans le but d’éviter de créer un immense chaos sur les marchés financiers.

Quelle sera la conséquence d’une création d’euros visant à acheter des titres de dette des PIIGS ? Cette création de monnaie génèrera éventuellement de l’inflation dans toute la zone euro, réduisant le pouvoir d’achat de tous les Européens au bénéfice des PIIGS, ce qui est injuste et déploré par les pays en bonne posture fiscale et économique tels que l’Allemagne.

En fait, comme les dettes des PIIGS sont largement détenue (environ 75%) par des banques commerciales allemandes, françaises et britanniques, le sauvetage des PIIGS se veut en fait être un sauvetage des banques commerciales de ces trois nations. Donc, comme c’est le cas aux États-Unis et partout ailleurs, le lobby des banques est très puissant et dicte les politiques monétaires. La Federal Reserve a d’ailleurs été créée par et pour les banquiers pour leur permettre de générer davantage de crédit et de faire plus de profit. C’est JP Morgan lui-même qui a rédigé le texte de loi de la Fed et qui l’a fait signer à son protégé, le président Woodrow Wilson, à cette fameuse réunion de Jeckyll Island en 1913. Les banquiers avaient largement financé la campagne électorale de ce président et de son parti et avaient conséquemment un très grand pouvoir sur lui. La Fed fut présentée comme le remède aux crises financières comme celle de 1907 (crise qui avait été déclenchée par JP Morgan lui-même). Pourtant, la plupart des crises financières pré-Fed ont résulté d’un système bancaire à réserves fractionnaires instable et insoutenable, et non de l’absence d’une banque centrale ou d’un quelconque problème avec le système étalon-or… mais ça aussi c’est un autre débat !

Dans un autre ordre d’idées, on peut aussi comparer la situation des PIIGS à celle de la Californie. Cet État est un peu comme un pays à l’intérieur d’une zone monétaire états-unienne. La Californie n’a pas de banque centrale, donc ses déficits doivent être financés par des titres de dette émis sur les marchés financiers. Suite au boum immobilier des années 2000, les revenus de l’État ont augmenté considérablement. Cependant, cet argent a été vite dépensé car en 4 ans, les dépenses de l’État ont augmenté de +32% ou $34 milliards. Le crash immobilier de 2007 a amené un dur retour à la réalité, mettant l’État en faillite. Dès la mi-2009, le déficit atteignait $21 milliards et le gouvernement n’avait plus assez de liquidité pour payer ses factures. Les problèmes financiers de la Californie sont donc très similaires à ceux de la Grèce : trop de dépenses du gouvernement ; pas de banque centrale pour monétiser le déficit.

La solution

Une fois le problème bien diagnostiqué, la solution devient évidente. Les gouvernements doivent réduire leurs dépenses de façon à ce que celles-ci soient au même niveau que leurs revenus. Ils n’auraient ainsi pas besoin de recourir à l’endettement pour financer leurs dépenses.

Certains diront que ces pays doivent augmenter les impôts pour rétablir l’équilibre budgétaire. Cependant, les impôts sont déjà fort élevés dans ces pays et des hausses d’impôt seraient négatives pour l’économie et pour la création de richesse, chose dont ces pays n’ont vraiment pas de besoin à ce moment-ci.

Quant aux diminutions de dépenses, celles-ci seront très difficile à mettre en place. Une bonne partie de ces coupures se traduira par une diminution des salaires des fonctionnaires et du nombre de fonctionnaires, ce qui sera combattu à tout prix par les puissants syndicats de la fonction publique. Le reste des mesures d’austérité se concrétisera par une diminution des programmes sociaux, ce qui est plus facile à mettre en place, mais générera beaucoup de grogne au sein des bénéficiaires de ces programmes. Dans ces pays, si vous additionnez le nombre de syndiqués au nombre de bénéficiaires d’aide sociale, vous avez suffisamment de votes pour faire gagner une élection au parti qui promettra de renverser les mesures d’austérité. Il y a donc un véritable « verrou » politique autour de cette question.

En somme, la zone euro n’est pas viable si les pays membres s’obstinent à trop dépenser et à ne pas respecter les règles du Traité de Maastricht. En ce sens, si ces règles étaient respectées, l’étalon-euro agirait en quelque sorte comme un étalon-or, c’est-à-dire qu’il protégerait le pouvoir d’achat de la population en limitant la capacité du gouvernement à financer ses dépenses à grands coups d’inflation. Il imposerait donc une certaine discipline fiscale aux gouvernements des pays membres. Toute dérogation significative à cette discipline fiscale pourrait résulter en une crise comme celle que l’Europe traverse présentement. La viabilité de la zone euro tient donc sur le fil de la responsabilité budgétaire des gouvernements des pays membres.

En fait, les problèmes rencontrés par les PIIGS sont sensiblement les mêmes que ceux rencontrés par les pays évoluant sous l’étalon-or au début du 20e siècle : trop de dépenses de l’État et trop de création de monnaie. Dans les deux cas, le non respect des règles du système constituent une forme d’abandon du système. En ce sens, les États-Unis n’ont pas abandonné l’étalon-or en 1933, comme l’histoire le mentionne, mais bien en 1913 lors de la création de la Federal Reserve. La zone euro, quant à elle, a commencé à mourir au moment où les gouvernements membres se sont mis à dépenser au-delà de leurs revenus, que ce soit pour irresponsablement sauver les banques, pour maintenir des programmes sociaux beaucoup trop généreux dans le but d’acheter des votes ou pour maintenir une fonction publique trop volumineuses, improductive et surpayée et ainsi acheter la « paix politique » auprès des syndicats (et refiler la facture au prochain élu…).