Stan Weinstein vous le dira, n’achetez jamais un titre en phase 4, c’est-à-dire en phase baissière. On n’attrape pas un couteau qui tombe, quoi. On ne peut pas lui donner tort, la tendance c’est un truc diablement efficace. J’ai un peu de la peine parfois avec les chartistes, mais lui je l’aime bien : simple et efficace. Et même si je me sens plus proche des fondamentalistes, il y a toujours la voix de Weinstein qui me dit « fais gaffe là tu vas te brûler ». Sauf que cette fois je vois les choses un peu différemment.

Ok, c’est vrai, on est passés sous la moyenne mobile 30 en hebdomadaire. Ok, le marché est complètement fou, avec une volatilité susceptible de réveiller un ukrainien cuvant ses 3 litres de vodka. Ok, il va y avoir du sport pour les vieilles économies si elles souhaitent rembourser leurs dettes souveraines. Ok, la planète entière flippe et achète de l’or. De l’or, justement, parlons-en.

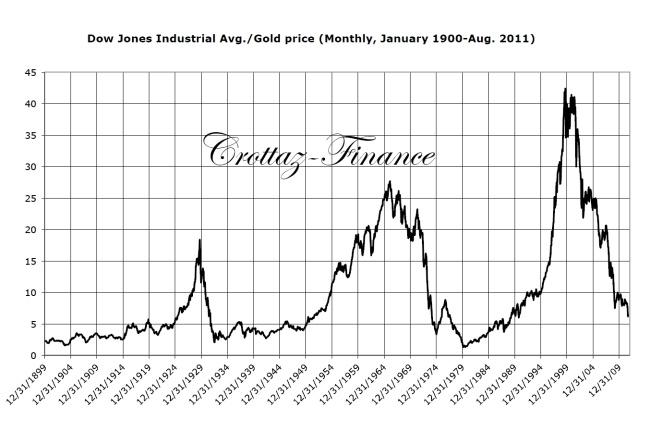

Voici un graph tiré du blog d’Olivier Crottaz qui montre l’évolution du Dow Jones par rapport à l’or. Intéressant n’est-ce pas ? Je me souviens que lorsque je débutais en bourse en 2000, un gars me disait sur un forum être bear sur les actions et qu’il ne jurait que par l’or. Je ne l’avais pas cru. Dommage. Investir sur des stocks à l’époque c’était comme le faire en 1929 ou en 1965. Par ailleurs, par rapport à l’or, la performance du marché des actions est moins évidente sur le long terme. Ce qui frappe le plus, c’est le « trou » des années ’70 et 2000, prouvant que la performance boursière a été faite au prix d’une dévaluation massive du dollar.

Les pics haussiers des actions sont néanmoins de plus en plus hauts, mais il faut patienter une trentaine d’années pour retrouver sa mise en termes réels si on a acheté au plus mauvais moment. Mais, ça, ce serait valable si on était en mode one shot. On met le paquet, plus rien pendant trente ans, puis on regarde le résultat. On l’a dit, en 1929, 1965 et 2000, c’était juste pas la bonne idée. Mais en 1934, 1979 et … la donne est toute autre. L’idée n’est pas de rechercher à tout prix le creux, le point d’inflexion, mais de passer progressivement vers une pondération plus importante en actions, même si nous sommes loin d’être encore au bout de nos peines. Avoir encore un peu d’or en portefeuille peut s’avérer utile pour affronter ces derniers orages, mais il serait erroné et dangereux de croire que le métal jaune pourra continuer à surperformer encore ces prochaines années.

L’autre point à mettre dans la balance c’est la bonne santé des entreprises actuellement et leurs cours plus qu’accessible. Chevron s’échangeait mercredi soir à un PER de moins de huit, lorsque je me suis décidé pour en acheter. Pour une fois, j’ai dérogé à mes principes et j’ai fait du « bottom fishing » sans attendre que ce titre soit considéré par mon algorithme comme une opportunité d’achat. Pour rappel le modèle d’analyse est basé sur des données de cinq ans et seuls des mouvements de longue haleine peuvent modifier les signaux d’achats/vente. De toute façon je doute que ce que nous vivons en ce moment s’arrête d’aussi tôt et CVX aurait de toute façon été tôt ou tard en signal d’achat. Et puis, surtout, je ne pouvais pas laisser passer la conjonction simultanée d’une baisse monstrueuse du couple USD/CHF et du titre lui-même. Je pouvais en avoir beaucoup plus pour mon argent en l’espace d’un clic. Le lendemain même le dollar reprenait massivement des couleurs par rapport au CHF et l’action faisait de même. Et puis enfin, je veux bien qu’une baisse des dépenses publiques et/ou une augmentation des impôts puisse entraîner une récession. Mais avec un ratio cours/bénéfices pareil et un cours qui ne représente qu’une fois et demi les actifs nets, il y a une bonne marge de sécurité.

Mis-à-part, le Dow/Gold ratio et la bonne santé des entreprise, il y a encore autre chose. Le ratio de la capitalisation totale du marché par rapport au PNB US était mercredi soir à 78.3. On n’est pas encore dans la zone « sous évaluée », mais on en n’en est plus très loin. Depuis 1997, il n’y a eu que quatre occasions de la sorte, en 2003, 2009, 2010 et maintenant. Ca fera donc la troisième année consécutive où le marché est considéré au minimum comme correctement évalué. Ceci prouve une fois de plus que les différents protagonistes du marché se désintéressent de plus en plus des actions pour se détourner vers d’autres placements (or, immobilier, obligations…). La bulle des années 2000 et donc cette fois enfin totalement résorbée. Le problème est désormais ailleurs.

En plus de Chevron, j’ai encore profité d’acheter depuis le début de cette crise sur le marché suisse JFN, BELL (que je vous présenterai demain) et EMMN. Les occasions actuelles sont en effet trop belles pour les laisser passer. Avec CVX, qui offre une bonne protection à long terme face aux variations du dollar, et PAXN, acquise juste avant la crise (elle n’a presque pas bougé…), j’ai pu nettement diminuer le risque de monnaie de mon portfolio, et à moindres frais en plus. Bon maintenant que j’écris ces lignes le CHF se décide enfin à faiblir (merci la BNS ?). Ce n’est pas grave mes nouvelles couvertures me serviront tôt ou tard.

Pour revenir à notre ami Stan, c’est vrai, acheter en phase baissière c’est risqué. Et il y aura certainement encore des corrections sur le marché. Le ratio Dow/Gold n’est pas encore au minimum et celui de la capitalisation du marché par rapport au PNB US n’est pas non plus à ses plus bas. Néanmoins c’est le moment de commencer à changer de fusil d’épaule, de sorte à ne pas louper un des plus grands bull market de l’histoire.