L’euro n’est pas en danger. Il est le danger. Car la crise de l’euro et la « faillite de l’euro à éviter à tout prix » apparaissent comme le marchepied de la création d’un État européen.

Un article en contrepoint des billets de Guy Sorman et d’Aurélien Véron qui préconisent le renforcement de la fédération européenne comme sortie de crise de l’euro.

Par Georges Lane (*)

La porte a déjà été entrebâillée par leurs soins, ces dernières années, à plusieurs reprises, avec la création de l’«Eurogroupe», avec l’abandon du « pacte de stabilité et de croissance » et avec la mise en œuvre de la « facilité européenne de stabilité financière. »

À défaut d’autres considérations qui se voudraient moins honteuses, plus glorieuses, l’entourloupe ne serait-elle pas, une fois de plus, à l’ordre du jour démontrant à sa façon qu’elle est l’étoile du berger des hommes de l’État ?

En voici d’abord trois exemples récents à l’échelle de l’histoire.

Un premier exemple

Au prétexte que l’augmentation insuffisante de la production d’or limiterait la croissance des échanges internationaux et retarderait la reconstruction des économies détruites par la guerre de 1914-18, la conférence réunie à Gènes en 1922 déboucha sur un accord politique intergouvernemental.

Selon l’accord, les monnaies nationales convertibles en or à taux fixe seraient échangeables internationalement et pourraient servir ainsi dans les paiements internationaux, économisant par là même l’emploi de l’or.

Seule monnaie ayant alors cette propriété : le dollar des États-Unis d’Amérique.

Dix ans plus tard, à partir de 1931, la plupart des monnaies nationales des pays importants redevenus convertibles en or entre temps voyaient leur convertibilité intérieure en or suspendue, en particulier, le dollar.

Est-ce à dire que ce qui était bon pour les échanges internationaux ne l’était pas pour les échanges nationaux ?

Le prétexte n’était-il donc pas faux ?

Deuxième exemple

Au prétexte que les taux de change fixes en or des monnaies échangeables internationalement et la création d’un organisme international pour faciliter la bonne fixation et la suivre seraient le moteur d’une croissance des échanges internationaux et du développement dans la paix des pays si éprouvés par la guerre commencée en 1939, les parties en arrivèrent à la conférence réunie à Bretton Woods en 1944. Elles se quittèrent sur, entre autres décisions, la reconduction d’un prix de l’once d’or à 35 dollar (prix fixé en 1934), la création d’un Fonds monétaire international et l’engagement que les pays désormais membres de cet honorable organisme auraient, chacun, une monnaie convertible extérieurement en or d’ici la fin de la décennie 1950.

Près de 30 ans plus tard, après moult péripéties (comme des dévaluations de la monnaie de la France, des réévaluations de la monnaie de la République fédérale d’Allemagne ou de la monnaie du Japon, des débats sur le déficit de la balance des paiements des États-Unis, la création d’une monnaie dénommée « droits de tirages spéciaux » par la F.M.I. et son allocation aux pays membres), le président des États-Unis en exercice, Richard Nixon, décida de suspendre la convertibilité extérieure du dollar en or le 15 août 1971.

Et en mars 1973, à bout d’arguties, les représentants des pays membres du F.M.I. actaient que plus une seule monnaie nationale n’était convertible en or, les taux de change des monnaies n’étaient plus fixes et le F.M.I. perdurerait malgré la perte de sa raison d’être.

En dépit de tout cela, quelques monnaies nationales restaient échangeables internationalement.

Pour leur part, les représentants des pays de la Communauté économique européenne passaient par la suite entre eux des accords de change. Rappelons en passant que 1973 est l’année où le Royaume-Uni, l’Irlande et le Danemark entrèrent dans la C.E.E. et firent passer son nombre de membres de 6 à 9.

Mais est-ce à dire que, globalement, ce qui était bon en 1944 pour la croissance économique et le développement dans la paix, ne l’était plus en 1973 ?

Le prétexte n’était-il donc pas faux ?

Troisième exemple

À ces deux exemples, il convient d’y juxtaposer un troisième qui est le fond de la question liminaire de ce billet.

Au prétexte qu’un État européen améliorerait la situation des pays membres de l’Union européenne et que cet État pouvait être obtenu par la mise en œuvre d’une monnaie unique, des hommes de l’État sont parvenu à convaincre la majorité de leur opinion nationale d’abandonner la monnaie nationale pour la remplacer par une autre créée pour l’occasion, à savoir la monnaie unique dénommée « euro », à partir de 1999-2001.

Signe des temps, ils insistaient sur le fait que l’émission de la monnaie unique ne serait pas monopolisée par une banque centrale dépendante ou sous tutelle d’un État, comme cela avait été le cas à l’échelon national, mais elle le serait pas une banque centrale créée pour l’occasion, indépendante des États membres de la zone « euro » et dont l’indépendance serait inscrite dans ses statuts !

Les banques centrales nationales ne disparaîtraient pas pour autant, mais s’harmoniseraient avec la nouvelle banque, dénommée « banque centrale européenne », dans ce qui serait appelé « système européen des banque centrale ».

Soit dit en passant, « tout cela est vraiment beau comme l’antique »…

Dix ans ont passé, et cette même banque centrale européenne (B.C.E.) se voit au centre ou mêlée à un certain nombre d’opérations qui n’ont rien à voir avec les missions qui lui ont été dévolues par statuts. Par exemple, il s’agit d’acheter, à la fois tout en le disant et sans le dire, des dettes d’États de pays de la zone euro à des taux d’intérêt de plus en plus en décalage avec ceux que demande le marché financier pour prêter.

L’attitude des dirigeants de la B.C.E. qui refusent la démarche, en arrive à susciter l’ire de certains chefs d’État et de gouvernement. Reconnaissons-le immédiatement… pas de tous, heureusement. Pour ces derniers, la justice et le droit ont encore un sens.

Mais est-ce à dire que ce qui était bon dans la décennie 1990 ne l’était plus dans la décennie 2000 ?

Le prétexte n’était-il donc pas faux ?

L’entourloupe

Mais voici donc l’entourloupe en cours.

Au prétexte que les déficits budgétaires et autres endettements des États des pays de la zone « euro » (qu’ils ont occasionnés en toute irresponsabilité, voire jusqu’à présent en toute impunité), mettraient en danger la monnaie dénommée « euro », les hommes de l’État de ces États et leurs homologues des bureaucraties de l’Union européenne – à la fois élargissement et transformation de la C.E.E. dans la décennie 1990 – se réunissent ici ou là et disent chercher des solutions à la situation. Ils affirment vouloir trouver les moyens de mettre l’euro à l’abri des dangers qui le menaceraient et faire en sorte que la zone euro n’éclate pas…

Pour ma part, je dirai d’abord : « c’est peut-être un peu tard, Mesdames et Messieurs ? »

Ensuite, plus sérieusement, je ferai remarquer que sont en question en réalité:

- le marché financier, i.e. les créanciers détenteurs des dettes des États, des « dettes souveraines » comme les commentateurs aiment à les dénommer ;

- les dépenses des États, i.e. les paiements des fournisseurs de ceux-ci, en grande partie, des électeurs de leurs hommes, et les paiements des créanciers, et

- les recettes fiscales des États, i.e. les ressources dont ils disposent pour payer leurs fournisseurs et leurs créanciers, i.e. un facteur important de leur réélection,

- l’indépendance de la B.C.E. et

- l’euro soi-même.

Rien d’autres mais c’est déjà beaucoup.

Nos hommes de l’État ont essayé de disqualifier le marché financier, la « maudite » spéculation comme ils n’ont de cesse de l’appeler… Ils estimaient que les taux d’intérêt qu’il demandait était trop élevés. Ils se sont rendus compte bien vite que la voie était malaisée et que cela pourrait bien se retourner contre des actions qu’ils voudraient mener.

Ils ont maintenant davantage en ligne de mire les banques qui « s’en mettraient plein les poches » en tant que créancières après qu’ils les eussent sauver il y a quelques temps – comme ils disent… – à moins que certaines ne soient – de nouveau – en danger…

S’agissant des dépenses de l’État, au moins en France, parlons-en. Ils ne veulent pas les diminuer de façon significative, ils « bétonnent ». À en entendre certains, ce sont elles qui auraient fait que « la crise » aurait été moins ressentie en France qu’ailleurs. Moins de crise hier pour davantage de crise demain ? S’en moqueraient-ils ou bien « c’est déjà ça de gagner »…?

S’agissant des recettes fiscales, voici où le bât blesse: les hommes de l’État ont pris l’habitude depuis la décennie 1970 de ne pas payer les dépenses de l’État qu’avec des recettes fiscales, mais en faisant appel au marché financier. Ils ont renoncé au principe de l’équilibre budgétaire.

Pour rester en France, il convient de remarquer qu’en cours de route, ils ont eu la manne du produit des privatisations d’entreprises qui rivalisait avec les montants de monnaie empruntés sur le marché financier. Et certains n’hésitaient pas à condamner ces privatisations!

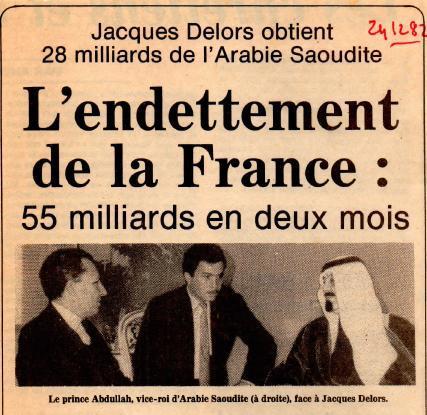

À l’inverse, au début de la décennie 1980, où les étatisations d’entreprises allaient bon train avec la majorité politique de l’époque, ils en arrivaient à se faire photographier avec leur « créancier préféré » (cf. par exemple la photographie ci-dessous du quotidien Le Figaro en date du 24 décembre 1982).

Quid de l’euro

L’euro, monnaie créée pour l’occasion à partir de 1999, devait donc être le marche pied d’un État européen.

Des peuples l’ont refusé dans la décennie 2000 par referendum et le projet a été apparemment mis de côté.

Qu’à cela ne tienne, aujourd’hui émerge le prétexte que les déficits budgétaires et les endettements conséquents croissants des États des pays membres de la zone euro mettent en danger l’euro. La faillite de certains d’entre eux est même envisagée.

« Il faut faire quelque chose » disent les hommes de l’État.

Soit dit en passant, aucun homme de l’État, à ma connaissance, n’a eu l’impudence d’avancer que si l’État européen avait vu le jour, la situation actuelle serait moins grave ou, tout simplement, ne serait pas éclose.

« Il faut faire quelque chose. » Mais faire pour qui ?

- pour les créanciers des États ou pour leurs fournisseurs ? pour qu’ils ne perdent pas, pour qu’ils soient payés de leurs bons et loyaux services ?

- pour les États débiteurs ? Pour qu’ils puissent continuer à emprunter ou mener les politiques qu’ils menaient antérieurement ?

Faire pour quoi ?

- pour les relations économiques des créanciers, des fournisseurs ou des débiteurs par quoi passent l’emploi, la croissance et le bien-être ?

- pour que les prix de l’euro en monnaies étrangères ne baissent pas ?

En vérité, les mêmes qui se posent toutes ces questions et ne sauraient y répondre – même l’économie politique officielle du sujet y est impuissante… – sont ceux qui n’ont pas respecté hier les règles qu’ils s’étaient donnés et engagés à respecter, et dont ils avaient expliqué l’importance de les respecter.

Soit dit en passant, ils ne les ont pas respectées et l’euro continue pour l’instant au moins à avoir des prix en monnaies étrangères stables ou presque. Serait-ce pire ailleurs que dans la zone euro ? Que ne s’interrogent-ils sur le fait ?

Mais pourquoi seraient-ils plus sincères aujourd’hui qu’hier? Bien sûr, certains diront « il n’y a que les imbéciles qui ne changent pas d’avis… », mais cela reste à prouver.

Pour ma part, je n’exclus pas qu’ils font feu de tout bois et qu’ils voient dans la situation actuelle une voie ô combien escarpée à quoi ils n’avaient pas pensé au départ, qui leur plaît en définitive et qui doit les mener à la création d’un État européen.

Au lieu que la monnaie « euro » ait été le bon marchepied, la « faillite de l’euro à éviter à tout prix » apparaît comme le marchepied de secours. C’est implicitement la fameuse théorie politique selon quoi il faut tirer parti de la force de ses échecs et les transformer ainsi en succès, faire de ses échecs des succès, thèse chère à « Madame M.F. G… »

Et cela s’articule sur l’action de la B.C.E.

De deux choses l’une, celle-ci respecte ses statuts votés eux par les peuples – sans que vraisemblablement ceux-ci le sachent, s’en souviennent ou s’en soucient – ou bien elle se soumet aux desiderata de l’«Eurogroupe» – sur quoi les peuples n’ont pas été appelés à voter -.

Si elle respecte ses statuts, elle n’achète pas les dettes des États à un taux d’intérêt privilégié.

Si elle ne les respecte pas, de gré ou de la force des États dont elle devrait être indépendante, elle achète les dettes des États à des taux privilégiés et la monnaie euro se trouve désormais adossée à de fausses créances qui ouvrent la voie de l’hyperinflation.

Mais l’hyperinflation ne résoudra rien sinon diminuera la valeur nominale des dettes des États et le prix de l’euro en monnaies étrangères, tout en détruisant les économies nationales des pays de la zone euro.

Si les dettes des États ne sont pas achetées par la B.C.E., elles seront achetées par le marché financier à des taux d’intérêt plus élevés ou ne le seront pas.

Dans ce dernier cas, les dépenses de l’État en question ne seront pas payées aux fournisseurs, contribuables ou non, électeurs ou non. Pourquoi insister sur les seuls créanciers ? Pour mieux les vouer aux gémonies ?

En conséquence, les fournisseurs non faillis du fait de cette mauvaise nouvelle se détourneront de l’État. À défaut de réduire ses dépenses, l’État ne trouvera plus personne pour effectuer ce qu’elles recouvrent.

Les faillis et les non faillis sauront se faire entendre à l’occasion des élections ou à d’autres moments…

En bref

J’ai déjà eu l’occasion de l’écrire dans des billets antérieurs, la monnaie euro n’est pas en fait en danger car elle est le danger.

L’euro n’est pas en danger car il n’est pas une étape du processus monétaire naturel, celui qui illustre, à sa façon, depuis la nuit des temps, la loi de l’économie, i.e. la recherche de la diminution des coûts de toutes natures, dont le coût de l’échange (cf. mon article intitulé « Quel avenir de l’euro ? » publié dans Liberté économique et progrès social, juillet 2011).

L’euro n’est pas une construction rationnelle qui a renforcé le processus de la monnaie contrairement à ce que certains ont voulu faire croire. Il n’a pas contribué à diminuer le coût de l’échange.

Certes, jusqu’à présent, il n’a pas contribué à l’augmenter. Et le marché ne s’y trompe pas : les prix de l’euro en monnaies étrangères échangeables internationalement n’ont pas connu de chute jusqu’à présent. Si un doute s’était fait jour, il y a longtemps que la plongée se serait amorcée. À la différence des hommes de l’État qui, malgré ce qu’ils en disent, « … ont le nez sur le guidon » , les marchés financiers voient loin.

L’euro est un accord politique international restreint qui végète sur des taux de change fixés aveuglément en 1998 et qui ne pourra vivre que ce qu’ont vécu les quelques accords vaguement comparables conclus dans le passé… et ce que vivent les roses…

Pourquoi l’euro est-il le danger ?

- Parce qu’il a permis de faire rêver certains,

- parce que des hommes de l’État se sont servis de ces rêves pour échafauder les montagnes de dettes étatiques qu’on connaît aujourd’hui à défaut d’obtenir la capacité juridique de construire un État européen, et

- parce qu’ils vont faire valoir ces montagnes pour arriver à le construire.

N’oublions jamais que, par le passé, le principe de création des banques centrales a été d’abord de prêter à l’État, puis d’être le prêteur en dernier ressort !

Cette fois, c’est l’État européen qui apparaitrait comme le « sauveur en dernier ressort ».

—-

(*) Georges Lane est économiste, maître de conférence H.D.R. à l’université Paris Dauphine, spécialisé dans les domaines de l’économie de l’incertitude, de la monnaie, de la finance et de l’assurance.

—-

Article originellement titré « Mythocratie ou machiavélisme extrême » et publié sur le blog de l’auteur, reproduit avec son aimable autorisation.