Depuis la Seconde Guerre mondiale, le Grand-duché de Luxembourg est devenu l’un des pays les plus riches du monde en termes de PIB par habitant, soutenu par un secteur de services financiers en plein essor, une stabilité politique et l’intégration européenne.

Le secteur bancaire Luxembourgeois en chiffres

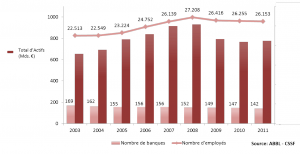

Le secteur financier du Luxembourg, le plus grand contributeur à l’économie luxembourgeoise (un quart de son PIB), joue un rôle majeur en tant que centre financier international. Profitant d’une législation fiscale favorable, de nombreuses banques et des fonds d’investissement se sont installés dans sa capitale. Le secteur bancaire est en grande partie aux mains étrangères et est très orienté vers l’international; seulement quelques banques sont actives sur le marché intérieur de détail. Le Luxembourg en tant que centre international compte plus de 14.000 Holdings, environ 13.300 fonds et 142 banques avec 26.000 employés, ce qui représente la plus grande concentration bancaire dans l’Union européenne. Le total d’actifs gérés par les banques dépassait 780 Mds d’euros en octobre 2011, soit environ 50 fois le PIB Luxembourgeois.

Le centre de la gestion de patrimoine dans la zone euro

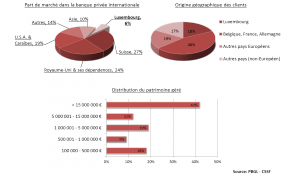

L’industrie de la banque privée, avec plus de 10 300 employés, €300 Mds d’actifs détenus et environ €3,4 Mds de recettes, est un des principaux piliers du secteur financier luxembourgeois. Cela permet au Luxembourg d’être le centre de la banque privée au sein de la zone euro et de se positionner à la huitième place parmi les plus grands centres financiers au monde. Ce positionnement étant le résultat de l’existence du secret bancaire et d’un environnement fiscal compétitif: il n’y a pas d’impôts sur la fortune, aucun impôt sur les plus-values de capital ni de droits de succession pour les non-résidents, et l’impôt sur les dividendes s’élève à 15%.

Le Luxembourg attire essentiellement les patrimoines familiaux et les patrimoines de la clientèle HNWI[1] des clients luxembourgeois et des pays voisins. Ensemble ils représentent 63% de toute la clientèle et environ 50% des actifs détenus. La taille moyenne de ce portefeuille de clients ayant augmenté au cours des trois dernières années, principalement grâce à de nouveaux clients HNWI.

Un pôle d’attraction pour les fonds internationaux

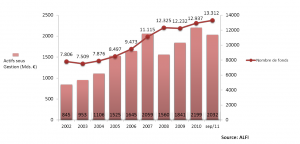

Aujourd’hui, le Luxembourg est le deuxième centre mondial pour les fonds d’investissement après les États-Unis. La position du Luxembourg comme pôle pour les fonds internationaux a commencé en 1988 lorsque la première directive OPCVM[2] a été transposée en droit local. Depuis lors, le Luxembourg a connu une croissance significative et continue dans le nombre d’actifs et de fonds sous gestion

Les fonds d’investissement domiciliés et commercialisés au Luxembourg sont généralement gérés à partir d’autres centres financiers internationaux, et représentent environ 70% du total d’actifs du secteur financier et environ 30% du total des actifs sous gestion de fonds européens. En septembre 2011, le Luxembourg détenait environ 2.000 milliards d’euros en actifs nets dans presque 13.300 fonds.

Un pays secoué par la crise mais pas renversé

La crise a révélé les vulnérabilités du système financier luxembourgeois en matérialisant de façon importante les risques de liquidité et de contreparties, principalement à cause de la prédominance des filiales de banques étrangères qui possédaient des expositions transfrontalières vis-à-vis de leurs maisons-mères. Ainsi, les bilans des banques ont été réduits de manière significative pendant la crise (-15% en 2009) à cause de la diminution des transactions transfrontalières intra-groupe. Certaines filiales de banques ont également été touchées par la contagion des problèmes rencontrés par leurs sociétés mères (problèmes de liquidité et de solvabilité).

L’industrie des fonds d’investissement a quant à elle dû faire face à de grandes sorties de capital au sommet de la crise, entraînant en particulier les fonds avec des expositions importantes à des produits structurés. Une forte reprise a toutefois été enregistrée en septembre 2010 pour presque atteindre des sommets historiques (€2.100 Mds).

Par contre, les effets de la crise sur le marché de crédit domestique ont été faibles en raison de la double nature du système bancaire, de l’endettement des ménages relativement faible et d’un marché immobilier résilient.

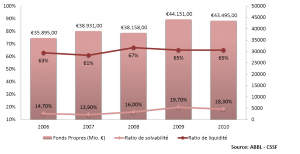

Aujourd’hui, les indicateurs de la solidité et de la performance du secteur financier apparaissent favorables. La moyenne des ratios de solvabilité des banques s’élèvent à 19,5% (le minimum est fixé à 8% par la réglementation), et ont gagné du terrain grâce à la contraction des bilans des banques, à des injections de capital, et à l’impact de la mise en œuvre de Bâle II en 2008-2009.

Cependant, même si la position du Luxembourg semble favorable comparée aux autres pays européens, les niveaux des ROA[3] et ROE[4] sont encore faibles par rapport à la forte performance enregistrée avant la crise. Le risque de liquidité restant une préoccupation importante des établissements luxembourgeois, malgré des niveaux de liquidité solides selon les normes internationales.

Les défis et l’avenir d’une économie principalement financière

Le Luxembourg reste donc vulnérable à l’instabilité internationale actuelle, notamment à cause de l’exposition des banques locales par rapport à leurs sociétés mères étrangères et au risque souverain.

Dans le secteur des fonds d’investissement, l’importance systémique du Luxembourg en tant que plaque tournante mondiale introduit par exemple des risques potentiels de contagions transfrontalières. Compte tenu de la taille importante du secteur financier luxembourgeois par rapport au PIB, les conséquences d’une telle contagion pourraient être importantes.

À plus long terme, Bâle III et d’autres modifications réglementaires représentent des défis pour le centre financier luxembourgeois. Bien que l’impact des exigences de capital de Bâle III semble limité compte tenu du niveau actuel et de la composition des fonds propres des banques, les réglementations sur les niveaux de liquidité pourraient avoir un impact significatif, notamment sur les activités de fonds d’investissement.

Le secteur financier luxembourgeois sera également impacté par les réformes en cours liées à la fiscalité, au secret bancaire et à la régulation des fonds d’investissement. Par ailleurs, l’élargissement des options pour l’enregistrement des fonds spéculatifs au Luxembourg, conjugué avec le resserrement des règles américaines, pourrait s’avérer bénéfique.

Il est cependant difficile à ce stade de déterminer dans quelle direction le secteur financier luxembourgeois va évoluer suite à ces changements combinés. Cependant il faut noter que dans le passé, le Luxembourg a montré une forte capacité d’adaptation et de maintien de ses avantages compétitifs.

[1]High Net Worth Individual: patrimoine > 1.000.000 $

[2]Organisme de Placement Collectif en Valeurs Mobilières

[3]ROA: Return On Asset

[4]ROE: Return On Equity

Tags :