L’ETF SPDR S&P International Dividend (PCX:DWX) cherche à répliquer aussi proche que possible la performance (avant frais) du cours et du rendement de l’indice S&P International Dividend Opportunities. Cet indice est composé d’actions de sociétés domiciliées dans des pays hors États-Unis et qui offrent des rendements de dividendes élevés.

L’ETF SPDR S&P International Dividend (PCX:DWX) cherche à répliquer aussi proche que possible la performance (avant frais) du cours et du rendement de l’indice S&P International Dividend Opportunities. Cet indice est composé d’actions de sociétés domiciliées dans des pays hors États-Unis et qui offrent des rendements de dividendes élevés.

DWX fait partie de ma stratégie « Ex-US International ETFs and Dividend Stocks », qui consiste en une sélection de titres offrant un rendement solide ainsi qu’une bonne protection face au risque monétaire et de marché. En particulier, les ETFs se composent de titres hors Etats-Unis, ceci afin d’offrir une bonne diversification à la stratégie Global Dividend Growers, essentiellement basée sur le dollar.

Les dix positions majeures de DWX

Au 01.08.2012Nom Poids Nombre d’actions

Westpac Bkg Corp 3.25% 1,118,377

Telstra Corp Ltd 3.22% 6,385,722

Seadrill Ltd 3.18% 683,323

Tele2 Ab 3.16% 1,587,229

Atlantia Spa 3.15% 1,988,560

Aviva 3.06% 5,527,281

Companhia Energetica De Min 3.05% 1,344,910

France Telecom 3.04% 1,900,224

Deutsche Telekom 3.00% 2,229,511

Peugeot Sa 2.90% 3,164,874

Le rendement moyen de DWX se monte à 6.04%, tandis que le rendement courant grimpe même jusqu’à 7.86%. Les distributions sont versées sur un rythme trimestriel. Le price/book ratio ainsi que le PER confirment cette valorisation particulièrement attractive de l’ETF, avec 1.09 et 8.22. L’expense ratio est quant à lui très raisonnable, avec seulement 0.45%.

La volatilité en CHF de DWX est supérieure à celle de mon portfolio, ainsi qu’à celle du SMI. Mais avec 16.56%, elle reste acceptable étant donné que certains secteurs représentés au sein de l’ETF (voir ci-dessous) possèdent la particularité d’être particulièrement turbulents. Je pense par exemple à la finance et aux matériaux.

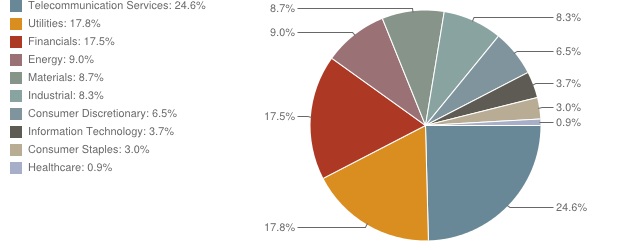

Sector Breakdown

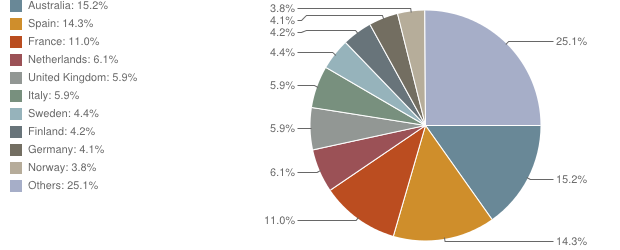

Etant donné que DWX ne possède aucun titre US et qu’il bénéficie d’une très large représentation internationale (voir ci-dessous), la valeur de l’ETF en CHF est peu impactée par les variations du dollar ($risk de -0.14).

Geographic Breakdown

Si l’on regarde le graphique ci-dessous on pourrait a priori penser que la performance de DWX est particulièrement médiocre depuis mai 2011. Si l’on y ajoute le rendement généreux et la très bonne tenue du dollar durant la même période, la perte en total return et en CHF depuis un peu plus d’un an avoisine les 10%. Cela reste négatif, mais c’est déjà moins catastrophique que ce que l’on pourrait croire. Par contre cela contredit passablement certaines théories que l’on peut lire un peu partout sur la toile par rapport à l’engouement des investisseurs pour les dividendes, qui seraient devenus une nouvelle mode, voire même la nouvelle grande bulle sur les marchés… Et puis tout cela est cohérent avec les ratios financiers particulièrement attractifs que nous avons vu ci-dessus.

En conclusion, je considère que DWX est une opportunité d’achat en ce moment. Sa valorisation est particulièrement attractive et le titre offre un rendement très attractif, dont le risque est réparti sur plus d’une centaine de positions. 0.45% de frais pour posséder autant de gros payeurs de dividendes, ce n’est pas cher payé. Je pense y prendre position dans les mois à venir.