La solidarité des dettes entre États-membres est mise en œuvre pour le plus grand bonheur des banquiers. L’argent des contribuables est redistribué aux banquiers et aux investisseurs imprudents dont les placements hasardeux devraient être sanctionnés.

Par Acrithène.

Il faut les comprendre ! Depuis les années 1990 de nombreux grands groupes capitalistes ont saisi que mariage et dette ne font pas bon ménage, et s’amusent à divorcer sans autre dessein que d’arnaquer leur banquier. Le souci est que les directions d’entreprises étant de plus en plus peuplées de gens ayant étudié la finance, il devient de plus en plus difficile de les escroquer. Reste alors, pour le banquier, à se refaire sur les dettes souveraines européennes en profitant des bons sentiments des citoyens…

De l’intérêt du banquier pour les mariages

Imaginons deux personnes, chacune ayant un prêt de 100€ à la banque à rembourser dans un an, chacune gagnant 200€ grâce à son salaire, et chacune ayant une chance sur dix de perdre son emploi l’an prochain. La perte de l’emploi provoque la faillite personnelle et l’incapacité de rembourser la banque.

L’an prochain, trois scénarios sont envisageables :

- Les deux personnes conservent leur emploi, et remboursent donc chacune 100€ à la banque, soit 200€ en tout. Ce scénario arrivera avec une probabilité de (9/10)*(9/10)=0,81.

- Une personne perd son emploi. Donc seule une est capable de rembourser, et le banquier reçoit 100€ en tout. La probabilité de ce scénario est 2*(9/10)*(1/10)=0,18

- Les deux personnes perdent leur emploi. Aucune ne peut payer et la banque a tout perdu. Heureusement, une telle déception n’a une probabilité que de (1/10)*(1/10)=0,01.

Au final, la banque peut espérer recevoir, en moyenne,

200€*0,81+100€*0,18+0€*0,01=180€

Autrement, dit, ses deux créances d’une valeur « comptable » de 100€ n’ont une valeur « réelle » que de 90€. C’est à ce moment que le banquier songe à « mettre l’amour au service de l’argent » et leur fait une belle présentation des avantages du mariage.

Une telle union améliore en effet considérablement les revenus de la banque devenue agence matrimoniale. Dans le second scénario (une personne au chômage), le couple gagnera 200€, soit juste ce qu’il faut pour rembourser les deux dettes. L’espérance de remboursement du banquier s’améliore de 18€ :

200€*0,81+200€*0,18+0€*0,01=198€

Imaginons que plutôt que d’opter pour le mariage, nos amoureux eurent choisi l’union libre. Dans l’hypothèse où l’un perdrait son emploi, ce dernier devrait faire faillite, mais le couple aurait 100€ de plus de pouvoir d’achat que s’il s’était marié.

De l’intérêt des capitalistes pour les divorces

Si vous avez compris l’allégorie qui précède, vous comprendrez, par le raisonnement inverse, comment certaines entreprises se scindent sans autre motif que d’arnaquer les créanciers.

Considérons une entreprise disposant de deux branches, l’une réalisant un bénéfice de 20€ et l’autre de 180€. On suppose cette fois que ces revenus sont garantis. L’entreprise a une dette à rembourser l’an prochain de 100€.

Devant une telle perspective, le banquier est heureux. Il est certain de récupérer son argent. Quant aux actionnaires de l’entreprise, ils toucheront (180+20)-100=100€. Mais surprise, ces derniers décident de jouer un mauvais coup au banquier : de scinder l’entreprise en deux, en transférant toute la dette sur la branche la moins rentable.

Après une telle opération, la petite branche est garantie de faire faillite et les banquiers ne récupéreront que les 20€ de bénéfices qu’elle aura réalisés. Quant aux actionnaires, ils disposeront de l’intégralité des 180€ de la branche la plus bénéficiaire.

Grâce à cette opération, les actionnaires peuvent désormais espérer toucher 180€ contre 100€ auparavant, tandis que les créanciers se partageront les 20€ de la petite filiale. Il n’y a aucune perte sur l’argent total distribué, mais sa répartition est totalement bouleversée en faveur des actionnaires. L’ingénierie financière ne crée pas de valeur, mais elle permet d’en « transférer » beaucoup.

Cette histoire ne vous paraît pas crédible, et il vous semble difficile à croire qu’on puisse si facilement arnaquer un banquier. Et vous avez bien raison d’être sceptique. Comme on n’apprend pas à un vieux singe à faire la grimace, les banques n’accordent généralement de prêts qu’à la condition que leur signature devienne nécessaire à toute opération de ce genre. Cela ne signifie pas pour autant que les cas n’existent pas ou même qu’ils ne sont pas si fréquents. Prenons un exemple récent au sein des grandes entreprises françaises.

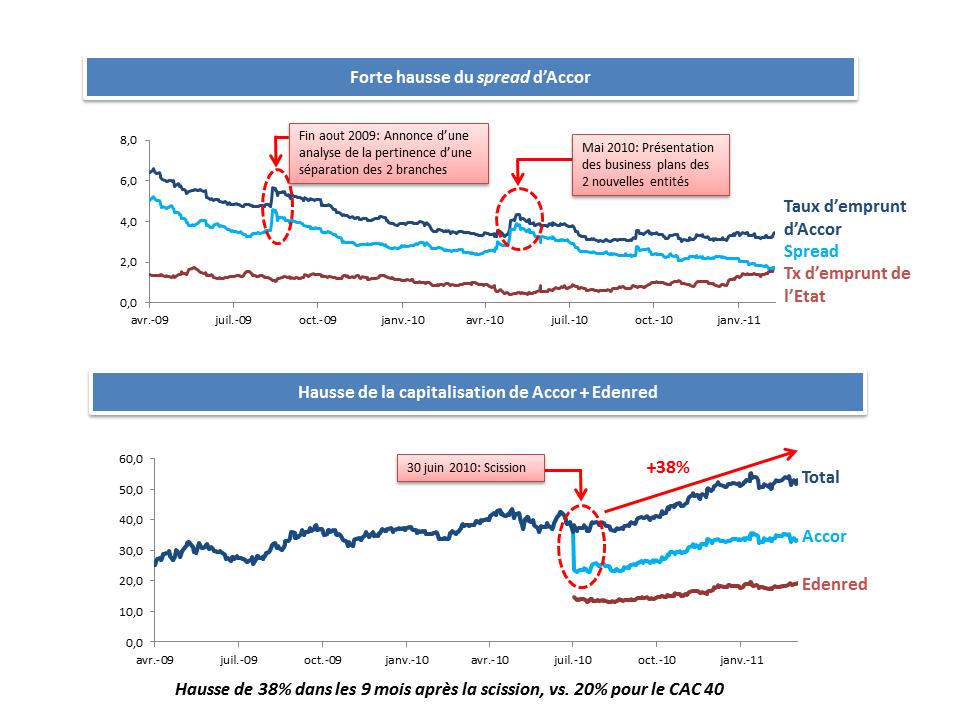

Durant l’été 2010, le groupe Accor a ainsi cassé la solidarité financière qui unissait ses deux principales activités. Les deux divisions de ce groupe très lourdement endettées faisaient face à des perspectives bien différentes : l’une était totalement déprimée, les hôtels, et l’autre une vraie poule aux œufs d’or, les tickets restaurants. Le groupe a donc été scindé en deux parties désormais autonomes. D’un côté les hôtels auxquels a été attribué l’essentiel des dettes (toujours connus comme Accor), de l’autre côté les tickets restaurant (Edenred) avec peu de dettes et beaucoup de revenus. Les graphiques suivants décrivent la réaction des marchés à ce divorce.

- La qualité de la dette s’est fortement dégradée, comme l’atteste la forte hausse du spread (prime de risque). Les marchés exigeant désormais des taux beaucoup plus forts pour prêter à Accor. Cela traduit la baisse de la probabilité de remboursement de cette dette et une forte perte de valeur pour les créanciers (banques et porteurs d’obligations Accor).

- La capitalisation boursière du nouvel ensemble s’apprécie fortement. Les actionnaires récupèrent, en positif, la dégradation qu’ils font subir aux créanciers en coupant le groupe en deux.

L’Europe solidaire, un beau projet pour banquiers ayant trop prêté

La politique européenne menée depuis le début de la crise de la dette va dans le sens inverse de l’opération menée par Accor et qui fut si lucrative pour ses actionnaires. La solidarité des dettes entre États-membres s’installe de facto par la multiplicité des initiatives généreuses, pour le plus grand bonheur des banquiers. Jamais ont-ils été d’aussi ardents défenseurs de l’amour entre les peuples. Par exemple, la dernière annonce de M. Draghi selon laquelle la BCE rachètera la dette des pays en difficulté afin de faire chuter leur spread est une mesure de solidarité (au sens propre). La dette ainsi rachetée se retrouvera en effet dans le bilan de la BCE, et si un des pays en difficulté devait faire faillite, la BCE devra, comme le prévoient les traités, être renflouée par les contribuables de la zone euro. Cette mesure suit un long train d’initiatives qui ont toutes en commun de garantir toujours plus que les États vertueux se porteront garants des États en difficulté.

Il y a une différence très superficielle entre le cas des comptes publics européens et des filiales de l’ancien groupe Accor. Sur les marchés boursiers sont cotés à la fois le bonheur des créanciers d’Accor, via la valeur des obligations émises par le groupe, et le bonheur de ses propriétaires, via le marché des actions.

En revanche, dans le cas de l’Europe, seul est coté le bonheur des banquiers et des créanciers. Est-ce pour autant que le bien-être des citoyens doit être ignoré ?

Le cas d’Accor montre clairement comment la solidarité des dettes redistribue de la richesse des sociétaires vers les créanciers. Dans ce cas limpide, l’augmentation du spread de la dette d’Accor suite au divorce se faisait en défaveur des créanciers et en faveur des actionnaires, via la destruction de la valeur de leur passif. Dans le cas de la politique de solidarité européenne, seul l’effet de diminution du spread est observable sur le marché boursier. La hausse de la valeur du passif des citoyens reste un problème lointain et dont les variations sont invisibles au jour le jour. Continuant à se focaliser sur « ce qu’on voit » au détriment de « ce qu’on ne voit pas », les décisions des gouvernements redistribuent l’argent des contribuables aux banquiers et investisseurs imprudents dont les placements hasardeux devraient être sanctionnés (par la dure loi d’un marché libre).

----

Sur le web.