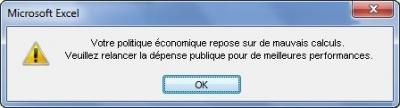

Coup de tonnerre chez les économistes, mais aussi pour tous les gouvernants partisans de l'austérité : la théorie selon laquelle la croissance serait favorisée par la réduction des déficits est basée sur les résultats erronés d'une feuille de calcul Excel. Les choses sont-elles si vraiment si simples ?

Une base théorique pour les anti-déficits

L

Les partisans de l’austérité n’avaient pas dit leur dernier mot, avec l’ambition d’imposer une idée centrale : que le déficit — plutôt que les errements des institutions financières — était la cause de la crise, et qu’une politique d’austérité pouvait au contraire ramener la croissance. Ne manquait plus qu’une légitimité intellectuelle, une preuve empirique de cette théorie jusqu’à preuve du contraire fumeuse.

Deux articles publiés aux États-Unis par le NBER (National Bureau of Economic Research) vinrent apporter l’onction scientifique aux austéritaires. Le premier, en octobre 2009, dû à Alberto Alesina et Silvia Ardagna (tous deux de Harvard), arguait de l’efficacité des baisses d’impôts ainsi que des diminutions de dépenses publiques pour stimuler la croissance dans les pays développés. Le second, dû à Carmen Reinhart (Université du Maryland) et Kenneth Rogoff (Harvard) en janvier 2010, en était l’indispensable complément, et avançait un seuil fatidique de 90% au-delà duquel le ratio dette/PIB devenait un facteur négativement corrélé à la croissance. En d’autres termes, il apportait la preuve, en étudiant deux siècles d’histoire économique et quarante-quatre pays, qu’au-delà d’un certain seuil la dette tue la croissance.

Un premier pan à terre, le deuxième déjà discrédité

L’article d’Alesina & Ardagna, le premier, montrait des faiblesses assez nettes. L’étude ne tenait en effet aucun compte du contexte monétaire des différents choix budgétaires et fiscaux, et écartait d’autre part étrangement (ou à dessein ?) certains épisodes qui auraient pu contredire l’argumentaire comme la relance budgétaire au Japon en 1995, ou inversement la contraction de 1997. Des faiblesses soulignées par Paul Krugman et surtout mises en exergue par une étude du FMI soulignant l’effet contractionniste à court terme des réductions du déficit public, particulièrement si elles sont appliquées simultanément dans de nombreux pays et si la politique monétaire n’est pas en position de les amortir.

![Reinhart & Rogoff et la théorie de l'austérité expansionniste : anatomie d'un fiasco ECON-articleLarge[1].jpg](http://media.paperblog.fr/i/632/6325875/reinhart-rogoff-theorie-lausterite-expansionn-L-rTT5eo.jpeg)

Les doutes exprimés à l’encontre du seuil de 90% étaient pourtant réels, notamment vis-à-vis de l’affirmation de Reinhart & Rogoff selon laquelle le dépassement de ces 90% fatidiques aurait été la cause d’années de récession aux États-Unis. Dans une réplique, Josh Bivens et John Irons montraient dès 2010 comment ces années de récession correspondent en fait à l’immédiat après-guerre, et étaient donc entièrement imputables à la démobilisation des industries de guerre et à la réduction subite des dépenses militaires. Cela suffisait déjà à discréditer Reinhart & Rogoff, référence qui n’en resta pas moins largement utilisée, ainsi que le seuil de 90%, aussi fort symboliquement qu’improbable d’un point de vue pratique. Du moins cela peut-il permettre de rappeler qu’indépendamment des révélations de ces derniers jours, ceux qui ont pu utiliser Reinhart & Rogoff à l’appui de leurs raisonnements ont de toute façon fait preuve de leur incompétence. Dans ce cas, comme d'ailleurs dans celui des erreurs de prévisions mises en avant en janvier dernier par Olivier Blanchard pour le FMI, qui avançait des insuffisances dans la modélisation de certains calculs en ce qui concerne l'effet récesif des politiques de rigueur, on peut toujours rappeler que les travaux contradictoires ont toujours existées, mais ont été systématiquement écartées par les gouvernants.

Pour conclure sur les fameux 90%, des études émanant d’institutions très modérées quant à leur soutien de la relance budgétaire permettaient d’ailleurs de se rassurer quant à l’existence d’un tel seuil (quel qu'en soit le niveau), y compris des articles mettant en avant la corrélation entre dette publique et faible croissance (Égert, 2012). La corrélation en soi ne prouve rien, l’essentiel de la question demeurant bien sûr la capacité à identifier le sens de cette relation (la dette provoque-t-elle une diminution de la croissance, ou la faible croissance entraîne-t-elle une augmentation du ratio ?). Or c'est bien cette incertitude qu’entendaient résoudre allègrement Reinhart et Rogoff en prouvant l'existence d'un seuil.

Le ridicule... peut tuer

Tout cela aurait pu suffire, mais voilà que l’estocade est portée à cette fameuse étude de Reinhart & Rogoff, d’une façon qui prêterait presque à rire si on ne la comptait parmi les causes des souffrances inutiles infligées aujourd'hui à tant de peuples. Thomas Herndon, Michael Ash et Robert Pollin, de l’université du Massachusetts Amherst, ont en effet tout simplement tenté de répliquer ces calculs et aboutissent à une conclusion très simple : une série d’erreurs, qui comprennent notamment une mauvaise utilisation d’un tableur (excluant de fait cinq pays des calculs), aboutissent à des résultats largement faux. Mike Konczal rend compte de cette nouvelle stupéfiante sur le site du Roosevelt Institute et souligne surtout que ces défauts ne sont pas seulement la conséquence d’erreurs sur Microsoft Excel (ce que pourrait laisser penser une certaine presse française), mais résultent aussi et surtout d'erreurs et de biais méthodologiques, dont l’exclusion volontaire de données qui auraient invalidé le raisonnement de l’étude dans les pays fortement endettés, ou encore une pondération très partisane, faisant compter les années de croissance faible dans ces mêmes pays autant que plusieurs années de croissance forte.

La réponse de Reinhart et Rogoff, publiée dès mardi dans le Wall Street Journal, peine à convaincre. Les deux économistes se réfugient en effet derrière d’autres résultats pour continuer à soutenir l’existence d’une corrélation, même modérée, entre dette publique élevée et ralentissement de la croissance. Ce qui pose de nouveau quelques problèmes. D’une part, cette corrélation repose sur deux exemples seulement, le Japon et l’Italie, contrebalancés par le cas du Royaume-Uni dans les années cinquante : deux exemples contre un, pas vraiment de quoi tirer des conclusions nettes. D’autre part, la corrélation, dans le cas du Japon et de l’Italie, est clairement inverse : l’élévation du ratio dette/PIB est la conséquence d’une chute du taux de croissance pendant plusieurs années, et non l’inverse. Enfin, cette faible corrélation n’est tout simplement pas ce qui était avancé par l’article de 2009, et qui fonde les choix de politique économique appliqués des deux côtés de l’Atlantique, et surtout en Europe, ces dernières années.

![Reinhart & Rogoff et la théorie de l'austérité expansionniste : anatomie d'un fiasco greece_starvation_soup_kitchen[1].jpg](http://media.paperblog.fr/i/632/6325875/reinhart-rogoff-theorie-lausterite-expansionn-L-xkydQ3.jpeg)

Crédits iconographiques : 1. © 2013 La Brèche | 2. Kenneth Rogoff et Carmen Reinhart au domicile de cette dernière, à Washington © Mary F. Calvert/New York Times | 3. Soupe populaire à Athènes © Louisa Gouliamaki/AFP/Getty Images.