Dans le cas de compagnies commercialisant des contrats avec interactions actif passif, les différents travaux de valorisation économique (MCEV, SII, IFRS 4 phase 2) conduisent les compagnies d’assurance à se doter de scénarios économiques risques neutres. Le modèle de taux (qui avec le risque de spread constitue l’une des principales sources de risques en épargne) constitue alors un point clé du générateur.

Dans le cas de compagnies commercialisant des contrats avec interactions actif passif, les différents travaux de valorisation économique (MCEV, SII, IFRS 4 phase 2) conduisent les compagnies d’assurance à se doter de scénarios économiques risques neutres. Le modèle de taux (qui avec le risque de spread constitue l’une des principales sources de risques en épargne) constitue alors un point clé du générateur.

La qualité du modèle de taux implémenté dépend de deux points : le sous-jacents modélisé et le nombre de facteurs retenus.

Les différents sous-jacents peuvent être classés en trois grandes catégories :

- La modélisation du taux court

Modèles d’équilibre : reproduisent mal la courbe des taux initiale (Vasicek, CIR, Dothan,‌). Mais l’ajout de plusieurs facteurs tend à diminuer ce défaut.

- La modélisation des taux forward instantanés

La principale critique est que f(t,T) n’est pas observable sur la marché (classe HJM).

- Les modèles de marché basés sur la dynamique des taux forward :

La principale critique vient de la complexité de ces modèles (Libor Market Model , Swap Market Model)

Le nombre de facteurs à retenir :

Si le choix du sous-jacent que l’on modélisera au sein du GSE est important, le nombre de facteur à implémenter l’est également. Par exemple retenir un modèle de Hull et White à un facteur revient à considérer une corrélation parfaite entre les différentes maturités de la courbe des taux d’intérêts :

Ainsi, si le modèle de H&W ne considère pas une volatilité identique entre les taux court terme et les taux long terme (en pratique on constate d’ailleurs une volatilité plus grande au niveau des taux court terme) il modélise uniquement des mouvements de translation (dont l’intensité dépend de la maturité). De ce fait, une situation dans lequel le taux court (rendement de l’actif sous Q) viendrait à baisser alors que le taux 10 ans (souvent retenu comme le taux de déclenchement des rachats conjoncturels) viendrait à augmenter ne sera pas envisagé par ce générateur.

Or si les différentes maturités de la courbe des taux n’évoluent pas indépendamment les unes des autres, l’analyse de la déformation de la structure par termes des taux d’intérêts permet de mettre en évidence quelques mouvement caractéristiques :

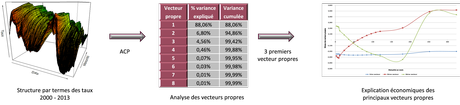

Sur la base d’un historique journalier couvrant la période 2000 – 2013, on observe que plus de 99% de la dynamique de la structure par termes des taux d’intérêts est expliqué par 3 vecteurs propres : translation, pentification, convexité. De plus, les différentes études de décomposition de la dynamique des courbes des taux par le biais de l’ACP ont pu conclure à une stabilité temporelle et géographique de cette analyse (Cf Le Bellac et Viricel [2012]).

De même, une analyse de la corrélation historique des différentes maturités de taux zéro coupon montre que les taux courts terme et long terme ne sont pas parfaitement corrélés (des niveaux de 60% à 70% sont souvent constatés).

Le choix du modèle le plus pertinent doit être effectué sur la base d’une analyse du profil de risque

Sur la base des différents constats présentés ci-avant, on observe que le choix d’un modèle de taux n’est pas aisé. Cependant, la classification suivante peut être retenue :

- Passifs à duration longue et non rachetable

Privilégier les modèles simples reproduisant les tendances de long terme. A ce titre un modèle CIR constituera un bon candidat.

- Passif relativement simple (TMG, PB) avec une stratégique d’allocation d’actif peu dynamique

Un modèle à un facteur de type CIR ++ présente de bonnes caractéristiques :

- Taux courts positif

- Rapide à implémenter et à ajuster

- Capte plus de 80% de la volatilité induite par le risque de taux;

- Passif complexe avec une stratégie d’allocation d’actif dynamique : un modèle à deux facteurs ou plus

Si la compagnie souhaite s’orienter vers un modèle simple à implémenter (afin de diminuer le risque de modèle), le modèle G2 ++ est un très bon candidat.

Dans le cas où la compagnie souhaitera s’orienter vers un modèle plus Market Consistent, le gap de technicité des différents modèles candidats conduit à se tourner vers le modèle BGM à 3 facteurs.

Tags :