24 MAI 2014 | PAR DAN ISRAEL/ Question ignorée de la campagne: comment dompter les entreprises qui évitent de payer des impôts ? Le Luxembourg, les Pays-Bas, l'Irlande, la Grande-Bretagne, la Belgique attirent les rois de l'évasion fiscale. Les taux d'imposition y descendent jusqu'à 2%!

Il fallait bien une visite guidée, un bus plein de gentils animateurs pédagos et quelques faux traders, valise de billets à la main, pour attirer l’attention des journalistes sur un sujet qui n’a pas fait la une pendant cette campagne européenne atone. Mardi 20 mai, Europe Écologie organisait un « finance tour », en compagnie d’Eva Joly, numéro 2 de la liste EELV en Île-de-France, et de Pascal Canfin, ancien ministre du développement du gouvernement Ayrault, ex-député européen et journaliste spécialisé dans les paradis fiscaux dans une vie précédente.Le but de cette virée parisienne était de rappeler une évidence, devant les sièges de Total ou de la Société générale, le Sénat et la filiale hexagonale de la banque Reyl,rouage essentiel de l’affaire Cahuzac : les paradis fiscaux sont au cœur de l’économie européenne, et sont devenus incontournables pour toutes les entreprises.Cette vérité émerge trop peu, malgré les efforts des Verts, ou de Nouvelle Donne, qui y consacrait une de ses dernières conférence de presse avant l’élection européenne. Les programmes des partis en lice ce 25 mai ne sont guère diserts sur la question. « Tous les ans, l’évasion fiscale permet de cacher 60 à 80 milliards d’euros, rien que pour la France. C’est environ 20 % des impôts français qui sont soustraits », rappelle Eva Joly. Dans le monde, on estime que 26 000 milliards de dollars sont gérés dans les paradis fiscaux, ce qui correspond à plus d’un tiers du PIB mondial.Ces faits commencent à être connus. Mais qui a compris que dans cet océan de fraude, les riches particuliers pèsent relativement peu, au contraire des mastodontes de l’entreprise ? « Les deux tiers des fonds cachés dans les paradis fiscaux appartiennent à des entreprises », souligne Eva Joly.De ces rois de l’optimisation fiscale agressive, Apple, Google ou Microsoft sont aujourd’hui devenus les symboles, par leur capacité à payer moins de 3 % d’impôts sur leurs bénéfices. Mediapart a détaillé ici tous les trucs et astuces utilisés par ces artistes de l’évasion fiscale, que l’OCDE tente de combattre par un vaste plan censé se mettre en place à partir de 2015.

“Les Intaxables”, images Pixar détournées par le Sunday Times. © Sunday TimesMais les géants du net sont loin d’être les seuls à jongler avec les montages fiscaux pour échapper à l’impôt. Un coup d’œil au classement des sociétés américaines détenant le plus de cash à l’étranger, bien à l’abri des 40 % de l’impôt américain sur les sociétés, est édifiant. General Electric détient 110 milliards d’euros dans des places offshore. Microsoft approche les 80 milliards, suivi par les laboratoires pharmaceutiques Pfizer et Merck. Et qui doivent remercier ces groupes acharnés à réduire leurs taxes, au mépris de leurs concurrents et des citoyens lambda, qui, eux, règlent leurs impôts ? On ne le dit presque jamais, mais dans leur immense majorité, les pros de l’optimisation peuvent donner un grand coup de chapeau à… l’Union européenne. Car pour une multinationale bien conseillée, qu’elle soit américaine, française ou allemande d’origine, l’Europe a de furieux airs de paradis fiscal.C’est parce que l’Irlande et les Pays-Bas permettent aux entreprises de curieuses manœuvres fiscales, surnommées « double irlandais » et « sandwich hollandais », que les multinationales américaines parviennent à stocker leurs bénéfices dans d’accueillantes juridictions offshore sans débourser un centime ou presque.C’est parce que ces pays, mais aussi le Luxembourg, la Belgique ou la Grande-Bretagne, tendent une oreille compréhensive aux lobbyistes du secteur que les mesures de défiscalisation bien ciblées s’empilent sur le continent, aboutissant à des taux d’impôt sur les sociétés bien éloignés des 24 % à 34 % officiels selon les pays.Et c’est parce qu’aucun État-membre de poids n’ose ou ne souhaite briser ce statu quoque cette « course vers le fond » (pour reprendre l’expression du think tank britannique Institute for fiscal studies) se poursuit en Europe.

“Les Intaxables”, images Pixar détournées par le Sunday Times. © Sunday TimesMais les géants du net sont loin d’être les seuls à jongler avec les montages fiscaux pour échapper à l’impôt. Un coup d’œil au classement des sociétés américaines détenant le plus de cash à l’étranger, bien à l’abri des 40 % de l’impôt américain sur les sociétés, est édifiant. General Electric détient 110 milliards d’euros dans des places offshore. Microsoft approche les 80 milliards, suivi par les laboratoires pharmaceutiques Pfizer et Merck. Et qui doivent remercier ces groupes acharnés à réduire leurs taxes, au mépris de leurs concurrents et des citoyens lambda, qui, eux, règlent leurs impôts ? On ne le dit presque jamais, mais dans leur immense majorité, les pros de l’optimisation peuvent donner un grand coup de chapeau à… l’Union européenne. Car pour une multinationale bien conseillée, qu’elle soit américaine, française ou allemande d’origine, l’Europe a de furieux airs de paradis fiscal.C’est parce que l’Irlande et les Pays-Bas permettent aux entreprises de curieuses manœuvres fiscales, surnommées « double irlandais » et « sandwich hollandais », que les multinationales américaines parviennent à stocker leurs bénéfices dans d’accueillantes juridictions offshore sans débourser un centime ou presque.C’est parce que ces pays, mais aussi le Luxembourg, la Belgique ou la Grande-Bretagne, tendent une oreille compréhensive aux lobbyistes du secteur que les mesures de défiscalisation bien ciblées s’empilent sur le continent, aboutissant à des taux d’impôt sur les sociétés bien éloignés des 24 % à 34 % officiels selon les pays.Et c’est parce qu’aucun État-membre de poids n’ose ou ne souhaite briser ce statu quoque cette « course vers le fond » (pour reprendre l’expression du think tank britannique Institute for fiscal studies) se poursuit en Europe.La mécanique date de plusieurs dizaines d’années,comme le soulignait récemment l’excellent livre du journaliste belge Éric Walravens faisant le point sur le« dumping fiscal » organisé partout sur le continent. Si l'on s'en tient aux données officielles, comme le dernier rapport d’Eurostat sur le sujet, la situation est déjà préoccupante. L’institut européen de statistiques indique que « les taux de taxes sur les bénéfices des entreprises ont été vigoureusement coupés depuis le milieu des années 1990 » dans les pays-membres de l’UE, passant d’une moyenne de 35,3 % à 23,5 % en 2013 ! Eurostat constate que cette tendance a ralenti, puis a stoppé, les taux étant stable en moyenne pour la période 2012-2013, « avec même une légère augmentation dans la zone euro »

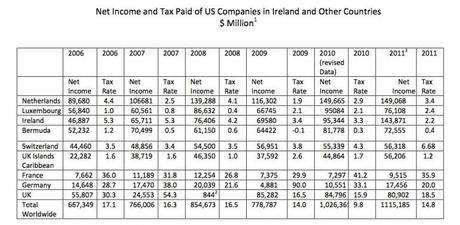

Rien de trop inquiétant, en apparence, donc ? Il est permis d’en douter. Car ces taux nominaux cachent des disparités ahurissantes, au bénéfice exclusif des plus grandes entreprises, capables de payer des armées de fiscalistes et de multiplier les filiales partout dans le monde pour écraser au maximum leur taux d’imposition. Et elles s’en tirent magnifiquement bien. La preuve de ces pratiques est gracieusement fournie par le bureau d’analyse économique américain, qui analyse les régimes d’imposition des entreprises américaines dans une cinquantaine de pays.C’est l’universitaire spécialiste ès systèmes fiscaux, professeur au Trinity college de Dublin, Jim Stewart, qui a récemment rappelé la réalité dans une note décapante. En 2011, les entreprises américaines en Europe avaient payé, au titre de l’impôt sur leurs bénéfices, 2,2 % de taxes en Irlande, 2,4 % au Luxembourg, et 3,4 % aux Pays-Bas ! Pas si loin des 0,4 % pratiqués par les Bermudes… L’Allemagne leur applique quant à elle un taux de 20 %, et la France, celui de 35,9 % (les taux officiels y sont respectivement de 29 % et de 33,3 %).

Cliquez sur l'image pour l'agrandir.

Cliquez sur l'image pour l'agrandir.La Grande-Bretagne, paradis fiscal en devenir

En tête des États particulièrement bienveillants pour les multinationales, on trouve donc l’Irlande, dont le taux officiel d’impôt sur les sociétés est fixé à 12,5 %. « L’Irlande n’est pas un paradis fiscal pour les particuliers, précise Jim Stewart dans une autre étude, tout aussi corrosive. Mais elle présente les caractéristiques d’un paradis fiscal pour entreprises : un taux minimal bas, une régulation légère et un État très réactif et hautement sensible aux lois sur la fiscalité internationale. » Cet état de fait est connu depuis des années. Ce qui est moins communément admis, c'est que la Grande-Bretagne du conservateur David Cameron marche sur les traces de son voisin, à marche forcée. L'objectif du premier ministre est simple : « Avoir le système fiscal le plus compétitif du G20. »C’est un paradoxe. Cameron a déclaré publiquement, et à plusieurs reprises, la guerre à l’optimisation abusive, et a placé son pays dans le peloton de tête des États s’attaquant à ce problème au sein de l’OCDE. Mais dans le même temps, la Grande-Bretagne a tout fait pour attirer les plus grandes entreprises de la planète, au mépris des intérêts de ses voisins. George Osborne, le chancelier de l’Échiquier (équivalent du ministre des finances) s’était vanté en décembre 2012 de faire baisser en deux ans le taux d’imposition des sociétés de 24 à 21 %. Et l’an prochain, ce sera 20 %. Voilà qui fait office, selon lui, de « publicité disant : “Venez ici, investissez ici, créez des emplois ici” ».D’autres pratiques autorisées sont plus problématiques. Depuis 2012, une entreprise résidente fiscale en Grande-Bretagne se voit en effet garantir que les dividendes qui lui sont versés depuis des filiales basées à l’extérieur du pays ne seront pas pris en compte dans le calcul de l’impôt qu’elle aura à payer. Mieux, elle peut obtenir ce statut de résidente fiscale même si elle n’installe pas son quartier général dans le pays ! Raison pour laquelle le patron d’une des plus grandes banques mondiales a récemment confiéà un journaliste de la BBC que le pays était désormais « le plus gros et le plus développé des paradis fiscaux au monde ».Tout comme ses concurrents européens les plus féroces – Irlande, Luxembourg, Belgique, Pays-Bas –, le pays a d’ailleurs mis sur pied un régime conçu sur-mesure pour aimanter les sociétés se reposant sur la propriété intellectuelle, la « patent box »(« boîte à brevets »). Le principe est de ne taxer qu’à 10 % tous les revenus tirés de la propriété intellectuelle. Et donc d’attirer les grandes entreprises qui utilisent beaucoup de brevets ou qui, comme la plupart des multinationales aujourd'hui, facturent à leurs filiales partout dans le monde le droit d’utiliser leur marque ou leurs services de marketing. George Osborne et David Cameron. © ReutersEfficace, ce système, dont le coût annuel devrait dépasser le milliard d’euros en 2017 ? Le labo pharmaceutique GlaxoSmithKline, déjà adepte des largesses luxembourgeoises (relevées ici), en a certes profité pour centraliser sur place ses opérations mondiales liées à la propriété intellectuelle, et pour y installer sa première nouvelle usine depuis 40 ans. Mais de nombreux observateurs critiques, et même, selon le Financial Times, la chambre de commerce des ingénieurs britannique, la jugent inefficace, trop coûteuse et dangereuse.En tout, a calculé sur son site Richard Murphy, un universitaire anglais engagé dans la lutte contre l’évasion fiscale, les mesures du gouvernement britannique en faveur des entreprises leur ont permis d'économiser en moyenne 150 millions de livres (185 millions d’euros) par an pendant 12 ans… Dernier exemple : le Financial Times a établi qu’en 2012, les sept plus grandes entreprises numériques installées dans le pays (Microsoft, eBay, Yahoo, Facebook, Apple, Amazon et Google) ont payé en tout 54 millions de livres d’impôt sur les sociétés. Alors que leur chiffre d’affaires cumulé atteignait 15 milliards. Et de plus en plus de multinationales ont compris la combine.Les deux dernières mégafusions annoncées dans le monde, toutes deux largement motivées pour des raisons fiscales et qui ont toutes les deux échoué, comptaient sur la Grande-Bretagne. Ainsi, le patron du labo américain Pfizer, assis sur une montagne de cash offshore, n’a jamais caché qu’il voulait s’éviter l’impôt américain, « non-compétitif », et qu’il s’agissait d’une des principales motivations dans son offre de rachat d’AstraZenaca pour 119 milliards de dollars (87 milliards d'euros). Avant que sa cible ne rejette l’offre, Pfizer avait fait savoir que si elle aboutissait, il comptait s’installer au Royaume-Uni, et économiser un milliard d’impôts par an.Encore plus fort, avant que leur mariage ne capote in extremis, l’agence de pub Publicis et Omnicom, sa consœur américaine, avaient indiqué qu’une fois fusionnées, elles installeraient leur société aux Pays-Bas, mais demanderaient la résidence fiscale britannique. Ces agences espéraient tirer de ce montage acrobatique des économies d’impôt de 60 millions d’euros annuels. D’autres le font : Fiat Chrysler a déjà installé sa résidence fiscale en Grande-Bretagne, sans déplacer ses locaux… Las, le deal Publicis-Omnicom a achoppé notamment parce que les fiscs néerlandais et britanniques traînaient des pieds, bien conscients de l’image catastrophique que l’accord aurait donnée de leurs lois. Une première.

George Osborne et David Cameron. © ReutersEfficace, ce système, dont le coût annuel devrait dépasser le milliard d’euros en 2017 ? Le labo pharmaceutique GlaxoSmithKline, déjà adepte des largesses luxembourgeoises (relevées ici), en a certes profité pour centraliser sur place ses opérations mondiales liées à la propriété intellectuelle, et pour y installer sa première nouvelle usine depuis 40 ans. Mais de nombreux observateurs critiques, et même, selon le Financial Times, la chambre de commerce des ingénieurs britannique, la jugent inefficace, trop coûteuse et dangereuse.En tout, a calculé sur son site Richard Murphy, un universitaire anglais engagé dans la lutte contre l’évasion fiscale, les mesures du gouvernement britannique en faveur des entreprises leur ont permis d'économiser en moyenne 150 millions de livres (185 millions d’euros) par an pendant 12 ans… Dernier exemple : le Financial Times a établi qu’en 2012, les sept plus grandes entreprises numériques installées dans le pays (Microsoft, eBay, Yahoo, Facebook, Apple, Amazon et Google) ont payé en tout 54 millions de livres d’impôt sur les sociétés. Alors que leur chiffre d’affaires cumulé atteignait 15 milliards. Et de plus en plus de multinationales ont compris la combine.Les deux dernières mégafusions annoncées dans le monde, toutes deux largement motivées pour des raisons fiscales et qui ont toutes les deux échoué, comptaient sur la Grande-Bretagne. Ainsi, le patron du labo américain Pfizer, assis sur une montagne de cash offshore, n’a jamais caché qu’il voulait s’éviter l’impôt américain, « non-compétitif », et qu’il s’agissait d’une des principales motivations dans son offre de rachat d’AstraZenaca pour 119 milliards de dollars (87 milliards d'euros). Avant que sa cible ne rejette l’offre, Pfizer avait fait savoir que si elle aboutissait, il comptait s’installer au Royaume-Uni, et économiser un milliard d’impôts par an.Encore plus fort, avant que leur mariage ne capote in extremis, l’agence de pub Publicis et Omnicom, sa consœur américaine, avaient indiqué qu’une fois fusionnées, elles installeraient leur société aux Pays-Bas, mais demanderaient la résidence fiscale britannique. Ces agences espéraient tirer de ce montage acrobatique des économies d’impôt de 60 millions d’euros annuels. D’autres le font : Fiat Chrysler a déjà installé sa résidence fiscale en Grande-Bretagne, sans déplacer ses locaux… Las, le deal Publicis-Omnicom a achoppé notamment parce que les fiscs néerlandais et britanniques traînaient des pieds, bien conscients de l’image catastrophique que l’accord aurait donnée de leurs lois. Une première.Quand les entreprises américaines deviennent irlandaises

Il faut dire que l’entourloupe commence à être voyante. Plusieurs entreprises de taille respectable ont récemment annoncé leur déménagement vers la Grande-Bretagne ou l’Irlande, toujours plus courtisées. Parfois, elles en profitent même pour changer de nationalité officielle. La manœuvre a un petit nom : « l’inversion fiscale ». Selon Bloomberg, 14 entreprises américaines y ont eu recours depuis 2011. Et le Financial Times raconte que Endo, entreprise du secteur de la santé, a par exemple prévu de faire baisser sa facture fiscale de 75 millions de dollars (55 millions d’euros) par an en devenant irlandaise.Outre le fait de bénéficier d’impôts très bas et de toutes les combines accessibles sur place (le livre d’Éric Walravens détaille comment l’Irlande est très à l’écoute du secteur financier), l’inversion permet à une entreprise américaine de transformer son siège social basé aux États-Unis en simple filiale. Sur le papier, si le nouveau siège irlandais facture à cette “filiale” des droits d’exploitation sur des brevets ou des services, l’entité américaine verra mécaniquement ses coûts augmenter et ses impôts baisser. Double jackpot.Jusqu’à présent, il suffit à une entreprise américaine d’acheter 20 % des parts d’une société étrangère pour faire le grand saut. Ce qui alarme certains politiques : le sénateur démocrate Carl Levin et son frère, le représentant Sander Levin, viennent de déposer une proposition de loi pour faire passer le seuil à 50 % des parts de l’entreprise étrangère. Il semble qu’il y ait très peu de chances que leur texte soit adopté, les républicains y étant hostiles.Carl Levin est un connaisseur. À la tête du sous-comité permanent d’enquête du Sénat, il s’est fait une spécialité dans l’enquête sur les pratiques des grandes entreprises. C’est lui qui a passé le Crédit suisse sur le gril pour avoir organisé la fraude fiscale de milliers d’Américains, avant que la banque accepte de payer 2,6 milliards de dollars d’amende. C’est encore lui qui a fait trembler les géants du net en les questionnant sans ménagement sur leurs pratiques fiscales, comme sa consœur britannique Margaret Hodge, quelques mois auparavant. Carl Levin. © Reuters - Jonathan ErnstEn mai 2013, le sénateur Levin a publié un rapport au canon contre les pratiques d’Apple et a affirmé que ses montages fiscaux représentaient un manque à gagner pour le fisc américain de 44 milliards de dollars. Le rapport pointe particulièrement l’Irlande, et affirme que Google paye 2 % d’impôt à Dublin. Surtout, une de ses filiales, qui supervise l’ensemble des activités en Asie, en Europe, au Moyen-Orient, en Inde et en Afrique, ne paye nulle part d’impôt sur les sociétés. Alors qu’elle a engendré 30 milliards de dollars de bénéfices entre 2009 et 201, soit le tiers des profits totaux d’Apple !Cette filiale, AOI, ne dispose en fait ni de bureaux, ni d’employés, c’est un pur montage. Domiciliée en Irlande, elle n’est pas prise en considération par le fisc américain. Mais son conseil d’administration se réunit à San Francisco, et elle ne correspond donc pas non plus à la définition irlandaise de la résidence fiscale. Un très rentable fantôme que les autorités irlandaises se sont depuis engagées à faire disparaître, mais Apple pourra toujours bénéficier des autres conditions “normales” proposées par l’Irlande.Face aux arguments en acier trempé de Dublin, les autres pays en quête de grandes entreprises en goguette ont du souci à se faire. Le Luxembourg, par exemple, fort de ses 100 000 entreprises enregistrées pour 500 000 habitants. De l’aveu même de l’un des responsables de sa chambre de commerce, « seules 30 000 sont des entreprises de l'économie réelle, par exemple des boulangers, des cafetiers, des entreprises de construction ». Les autres sont des holdings, ou autres sociétés bénéficiant des nombreuses largesses luxembourgeoises, que nous avons recensées ici.Xavier Bettel, le premier ministre luxembourgeois, nous a tout récemment confirmén’avoir aucune intention de revenir sur ces largesses, et chercher au contraire à les étendre. « L’attractivité fiscale est importante », insiste-t-il, en indiquant qu’il fait chaque semaine un point sur le nombre d’entreprises s’installant sur son territoire.« On est plus attractifs, ce n’est pas interdit. Je ne vais pas augmenter la fiscalité pour faire plaisir à certains ! » D’autant que les entreprises numériques installées dans le pays pour bénéficier de la TVA très basse vont déchanter dès l’an prochain, puisqu’elles devront appliquer le taux du pays où est situé le consommateur, et non plus celui du territoire où est basé leur siège. Netflix, le spécialiste de la vidéo à la demande, a déjà annoncé qu’il quitterait prochainement le Luxembourg, pour se fixer aux Pays-Bas.À quelques kilomètres de là, la Belgique a aussi de solides arguments à faire valoir. Selon le PTB, parti d’extrême gauche, le brasseur AB Inbev, fleuron national, propriétaire des marques Stella Artois, Corona ou Leffe, a payé en 2013… 0,002 % d’impôt (26 000 euros sur un bénéfice net de 5,98 milliards) ! Ce tour de passe-passe est notamment rendu possible par le principe des intérêts notionnels : depuis 2005, une entreprise finançant elle-même ses propres projets de développement peut déduire de ses impôts un certain pourcentage des sommes investies. Les intérêts notionnels attirent bien sûr nombre d’entreprises étrangères. « Une arme de destruction massive pour les fiscs étrangers », résume un chercheur cité dans l’ouvrage d’Éric Walravens.Et les sociétés du CAC 40, dont certaines où l’État français est actionnaire, sont les premières sur les rangs. « Un gratte-ciel de l’avenue Louise, à Bruxelles, accueille désormais deux holdings de Bernard Arnault (...) qui comptabilisent ensemble 6 milliards d’euros de fonds propres – et à peine 5 salariés, écrit le journaliste. À la même adresse, EDF avait domicilié dès 2007 sa filiale EDF Investment group, capitalisée à hauteur de 7,6 milliards d’euros. En 2011, cette structure a réalisé un bénéfice de 306 millions d’euros, sur lequel elle a acquitté un impôt de 900 000 euros (soit 0,3 %). (…)Auchan, Total, GDF Suez, Veolia et bien d’autres profitent désormais du régime, au grand dam du fisc français. »

Carl Levin. © Reuters - Jonathan ErnstEn mai 2013, le sénateur Levin a publié un rapport au canon contre les pratiques d’Apple et a affirmé que ses montages fiscaux représentaient un manque à gagner pour le fisc américain de 44 milliards de dollars. Le rapport pointe particulièrement l’Irlande, et affirme que Google paye 2 % d’impôt à Dublin. Surtout, une de ses filiales, qui supervise l’ensemble des activités en Asie, en Europe, au Moyen-Orient, en Inde et en Afrique, ne paye nulle part d’impôt sur les sociétés. Alors qu’elle a engendré 30 milliards de dollars de bénéfices entre 2009 et 201, soit le tiers des profits totaux d’Apple !Cette filiale, AOI, ne dispose en fait ni de bureaux, ni d’employés, c’est un pur montage. Domiciliée en Irlande, elle n’est pas prise en considération par le fisc américain. Mais son conseil d’administration se réunit à San Francisco, et elle ne correspond donc pas non plus à la définition irlandaise de la résidence fiscale. Un très rentable fantôme que les autorités irlandaises se sont depuis engagées à faire disparaître, mais Apple pourra toujours bénéficier des autres conditions “normales” proposées par l’Irlande.Face aux arguments en acier trempé de Dublin, les autres pays en quête de grandes entreprises en goguette ont du souci à se faire. Le Luxembourg, par exemple, fort de ses 100 000 entreprises enregistrées pour 500 000 habitants. De l’aveu même de l’un des responsables de sa chambre de commerce, « seules 30 000 sont des entreprises de l'économie réelle, par exemple des boulangers, des cafetiers, des entreprises de construction ». Les autres sont des holdings, ou autres sociétés bénéficiant des nombreuses largesses luxembourgeoises, que nous avons recensées ici.Xavier Bettel, le premier ministre luxembourgeois, nous a tout récemment confirmén’avoir aucune intention de revenir sur ces largesses, et chercher au contraire à les étendre. « L’attractivité fiscale est importante », insiste-t-il, en indiquant qu’il fait chaque semaine un point sur le nombre d’entreprises s’installant sur son territoire.« On est plus attractifs, ce n’est pas interdit. Je ne vais pas augmenter la fiscalité pour faire plaisir à certains ! » D’autant que les entreprises numériques installées dans le pays pour bénéficier de la TVA très basse vont déchanter dès l’an prochain, puisqu’elles devront appliquer le taux du pays où est situé le consommateur, et non plus celui du territoire où est basé leur siège. Netflix, le spécialiste de la vidéo à la demande, a déjà annoncé qu’il quitterait prochainement le Luxembourg, pour se fixer aux Pays-Bas.À quelques kilomètres de là, la Belgique a aussi de solides arguments à faire valoir. Selon le PTB, parti d’extrême gauche, le brasseur AB Inbev, fleuron national, propriétaire des marques Stella Artois, Corona ou Leffe, a payé en 2013… 0,002 % d’impôt (26 000 euros sur un bénéfice net de 5,98 milliards) ! Ce tour de passe-passe est notamment rendu possible par le principe des intérêts notionnels : depuis 2005, une entreprise finançant elle-même ses propres projets de développement peut déduire de ses impôts un certain pourcentage des sommes investies. Les intérêts notionnels attirent bien sûr nombre d’entreprises étrangères. « Une arme de destruction massive pour les fiscs étrangers », résume un chercheur cité dans l’ouvrage d’Éric Walravens.Et les sociétés du CAC 40, dont certaines où l’État français est actionnaire, sont les premières sur les rangs. « Un gratte-ciel de l’avenue Louise, à Bruxelles, accueille désormais deux holdings de Bernard Arnault (...) qui comptabilisent ensemble 6 milliards d’euros de fonds propres – et à peine 5 salariés, écrit le journaliste. À la même adresse, EDF avait domicilié dès 2007 sa filiale EDF Investment group, capitalisée à hauteur de 7,6 milliards d’euros. En 2011, cette structure a réalisé un bénéfice de 306 millions d’euros, sur lequel elle a acquitté un impôt de 900 000 euros (soit 0,3 %). (…)Auchan, Total, GDF Suez, Veolia et bien d’autres profitent désormais du régime, au grand dam du fisc français. »La Commission s'inquiète, pas les Etats

Bref, il n’y aucune raison pour que la compétition fiscale qui fait rage dans l’Union européenne s’éteigne. En décembre 2012, le dirigeant de Google, Éric Schmidt, s’était d’ailleurs fait un malin plaisir de rappeler qu’il ne faisait que jouer « selon les règles établies par les politiciens ». Des règles particulièrement dommageables. Rien que dans l’Hexagone, selon la fédération française des télécoms, Google, Apple, Facebook, Amazon et Microsoft auraient pu payer 22 fois plus que ce qu’ils ont réellement déboursé (37,5 millions d’euros en tout), s'ils avaient été taxés pour 2011 sur leur activité réelle sur le territoire.Faute de mieux, la France tente pour l’heure de contester ces pratiques sur le terrain local. Google a récemment confirmé, dans un document adressé à l’autorité de contrôle de la bourse américaine, que le fisc français lui réclamait plusieurs centaines de millions d’euros au titre d’impôts non payés entre 2006 et 2010. Selon les chiffres avancés dans la presse, le redressement pourrait atteindre en tout la bagatelle de 1,7 milliard d’euros… L’administration réclame aussi à Amazon 200 millions d’euros d'arriérés d'impôts et de pénalités. eBay et Paypal ont également été l’objet de descentes du fisc.Reconnaissons tout de même à la Commission européenne sortante d’avoir essayé de changer les règles du jeu, au moins sur le papier. Le 6 décembre 2012, elle a présenté un plan d’action pour renforcer la lutte contre l’évasion fiscale et lutter contre« l’optimisation agressive ». L’évasion fiscale et l’évitement fiscal sont « scandaleux » et représentent « une attaque contre le principe fondamental de l’équité », a déclaré Algirdas Semeta, le commissaire aux affaires fiscales. En février dernier, Joaquín Almunia, le commissaire chargé de la concurrence, lui a emboîté le pas.Résultat : l’été dernier, la Commission a lancé une série d’enquêtes, informelles pour le moment, contre l’Irlande, le Luxembourg, les Pays-Bas, la Belgique et Gibraltar. Elle cherche à définir les contours exacts des cadeaux réservés aux entreprises, suspectant qu’il s’agisse de subventions déguisées. En mars, la Commission a indiqué que ses demandes d’explication portaient sur les patent boxes, si chères à l’Irlande et à la Grande-Bretagne, mais aussi au Luxembourg, qui prévoit une exonération fiscale de 80 % pour les bénéfices issus de l’utilisation de droits de propriété intellectuelle.Autre point d’interrogation de la Commission : les rulings, ces accords secrets entre une entreprise et l’administration fiscale, objets de toutes les interrogations notamment pour le Luxembourg. Mais le Grand-Duché n'a pas daigné fournir d'explications, se contentant de donner des indications générales, et refusant à la Commission le droit d'examiner les décisions précises qu'il avait prises en 2011 et 2012. Et il a carrément déposé un recours en annulation contre ces injonctions devant la justice européenne. En fait, la Commission a beau s’agiter, voire éventuellement délivrer des sanctions, ce n’est pas au sein de l’Union européenne qu'il faut espérer voir changer les règles rapidement. Dans le domaine de la fiscalité, les décisions doivent être prises à l’unanimité des 28 membres. Au vu des intérêts particuliers de chacun d'entre eux, autant dire que le dumping fiscal ne sera pas remis en question avant quelques années au moins.Le meilleur exemple de ce statu quo mortifère est la directive européenne Accis (pour« assiette commune consolidée pour l'impôt sur les sociétés »). Prêt depuis plus de deux ans, le texte propose qu’une entreprise présente dans plusieurs pays européens applique ce que les experts nomment la taxation unitaire : il s’agit de considérer toutes les filiales d’une multinationale comme une seule et même entreprise, d’évaluer ses bénéfices totaux, où qu’ils soient localisés, puis de les diviser proportionnellement en fonction des pays où l’activité de l’entreprise est réellement effectuée. Chaque État sera ensuite libre de taxer à la hauteur qu’il souhaite la portion de bénéfices qui lui a été “attribuée”. Cette solution est considérée comme l’arme la plus sûre pour tuer dans l’œuf les stratégies d’optimisation plus ou moins loyales des entreprises. Ce ne sont plus les fiscalistes qui décident où sont localisés les bénéfices, ce sont les États qui reprennent l'initiative.Au vu de la compétition acharnée qui règne au sein de l’UE, la directive Accis serait donc un outil précieux pour s’assurer qu’aucun État n’est lésé par l'optimisation fiscale abusive des entreprises. Mais le texte, qui ne prévoit pourtant qu’une application facultative, n'intéresse évidemment pas les pays qui ont fait de l’attractivité fiscale leur gagne-pain. Il n’est donc pas question qu’il soit adopté. Ni même discuté par les chefs d'État.Dans le bus de son « finance tour », l’ex-ministre Pascal Canfin explique que ce combat contre la concurrence fiscale entre États est prioritaire (« Pour moi, s’il ne devait y avoir qu’un chantier, ce serait celui de l’harmonisation des assiettes fiscales entre pays européens », déclare-t-il à Mediapart). Et, avant de démissionner avec l’arrivée au pouvoir de Manuel Valls, il a bien tenté de faire passer le message à François Hollande, dans l'espoir qu'il défende la directive devant ses collègues chefs d'État européens. En vain. « Pendant deux ans, j’ai essayé de faire en sorte que le président considère qu’il s’agit d’un sujet majeur, témoigne le Vert. Manifestement, je n’ai pas réussi. »La Grande-Bretagne, paradis fiscal en devenir

En tête des États particulièrement bienveillants pour les multinationales, on trouve donc l’Irlande, dont le taux officiel d’impôt sur les sociétés est fixé à 12,5 %. « L’Irlande n’est pas un paradis fiscal pour les particuliers, précise Jim Stewart dans une autre étude, tout aussi corrosive. Mais elle présente les caractéristiques d’un paradis fiscal pour entreprises : un taux minimal bas, une régulation légère et un État très réactif et hautement sensible aux lois sur la fiscalité internationale. » Cet état de fait est connu depuis des années. Ce qui est moins communément admis, c'est que la Grande-Bretagne du conservateur David Cameron marche sur les traces de son voisin, à marche forcée. L'objectif du premier ministre est simple : « Avoir le système fiscal le plus compétitif du G20. »C’est un paradoxe. Cameron a déclaré publiquement, et à plusieurs reprises, la guerre à l’optimisation abusive, et a placé son pays dans le peloton de tête des États s’attaquant à ce problème au sein de l’OCDE. Mais dans le même temps, la Grande-Bretagne a tout fait pour attirer les plus grandes entreprises de la planète, au mépris des intérêts de ses voisins. George Osborne, le chancelier de l’Échiquier (équivalent du ministre des finances) s’était vanté en décembre 2012 de faire baisser en deux ans le taux d’imposition des sociétés de 24 à 21 %. Et l’an prochain, ce sera 20 %. Voilà qui fait office, selon lui, de « publicité disant : “Venez ici, investissez ici, créez des emplois ici” ».D’autres pratiques autorisées sont plus problématiques. Depuis 2012, une entreprise résidente fiscale en Grande-Bretagne se voit en effet garantir que les dividendes qui lui sont versés depuis des filiales basées à l’extérieur du pays ne seront pas pris en compte dans le calcul de l’impôt qu’elle aura à payer. Mieux, elle peut obtenir ce statut de résidente fiscale même si elle n’installe pas son quartier général dans le pays ! Raison pour laquelle le patron d’une des plus grandes banques mondiales a récemment confiéà un journaliste de la BBC que le pays était désormais « le plus gros et le plus développé des paradis fiscaux au monde ».Tout comme ses concurrents européens les plus féroces – Irlande, Luxembourg, Belgique, Pays-Bas –, le pays a d’ailleurs mis sur pied un régime conçu sur-mesure pour aimanter les sociétés se reposant sur la propriété intellectuelle, la « patent box »(« boîte à brevets »). Le principe est de ne taxer qu’à 10 % tous les revenus tirés de la propriété intellectuelle. Et donc d’attirer les grandes entreprises qui utilisent beaucoup de brevets ou qui, comme la plupart des multinationales aujourd'hui, facturent à leurs filiales partout dans le monde le droit d’utiliser leur marque ou leurs services de marketing. George Osborne et David Cameron. © ReutersEfficace, ce système, dont le coût annuel devrait dépasser le milliard d’euros en 2017 ? Le labo pharmaceutique GlaxoSmithKline, déjà adepte des largesses luxembourgeoises (relevées ici), en a certes profité pour centraliser sur place ses opérations mondiales liées à la propriété intellectuelle, et pour y installer sa première nouvelle usine depuis 40 ans. Mais de nombreux observateurs critiques, et même, selon le Financial Times, la chambre de commerce des ingénieurs britannique, la jugent inefficace, trop coûteuse et dangereuse.En tout, a calculé sur son site Richard Murphy, un universitaire anglais engagé dans la lutte contre l’évasion fiscale, les mesures du gouvernement britannique en faveur des entreprises leur ont permis d'économiser en moyenne 150 millions de livres (185 millions d’euros) par an pendant 12 ans… Dernier exemple : le Financial Times a établi qu’en 2012, les sept plus grandes entreprises numériques installées dans le pays (Microsoft, eBay, Yahoo, Facebook, Apple, Amazon et Google) ont payé en tout 54 millions de livres d’impôt sur les sociétés. Alors que leur chiffre d’affaires cumulé atteignait 15 milliards. Et de plus en plus de multinationales ont compris la combine.Les deux dernières mégafusions annoncées dans le monde, toutes deux largement motivées pour des raisons fiscales et qui ont toutes les deux échoué, comptaient sur la Grande-Bretagne. Ainsi, le patron du labo américain Pfizer, assis sur une montagne de cash offshore, n’a jamais caché qu’il voulait s’éviter l’impôt américain, « non-compétitif », et qu’il s’agissait d’une des principales motivations dans son offre de rachat d’AstraZenaca pour 119 milliards de dollars (87 milliards d'euros). Avant que sa cible ne rejette l’offre, Pfizer avait fait savoir que si elle aboutissait, il comptait s’installer au Royaume-Uni, et économiser un milliard d’impôts par an.Encore plus fort, avant que leur mariage ne capote in extremis, l’agence de pub Publicis et Omnicom, sa consœur américaine, avaient indiqué qu’une fois fusionnées, elles installeraient leur société aux Pays-Bas, mais demanderaient la résidence fiscale britannique. Ces agences espéraient tirer de ce montage acrobatique des économies d’impôt de 60 millions d’euros annuels. D’autres le font : Fiat Chrysler a déjà installé sa résidence fiscale en Grande-Bretagne, sans déplacer ses locaux… Las, le deal Publicis-Omnicom a achoppé notamment parce que les fiscs néerlandais et britanniques traînaient des pieds, bien conscients de l’image catastrophique que l’accord aurait donnée de leurs lois. Une première.

George Osborne et David Cameron. © ReutersEfficace, ce système, dont le coût annuel devrait dépasser le milliard d’euros en 2017 ? Le labo pharmaceutique GlaxoSmithKline, déjà adepte des largesses luxembourgeoises (relevées ici), en a certes profité pour centraliser sur place ses opérations mondiales liées à la propriété intellectuelle, et pour y installer sa première nouvelle usine depuis 40 ans. Mais de nombreux observateurs critiques, et même, selon le Financial Times, la chambre de commerce des ingénieurs britannique, la jugent inefficace, trop coûteuse et dangereuse.En tout, a calculé sur son site Richard Murphy, un universitaire anglais engagé dans la lutte contre l’évasion fiscale, les mesures du gouvernement britannique en faveur des entreprises leur ont permis d'économiser en moyenne 150 millions de livres (185 millions d’euros) par an pendant 12 ans… Dernier exemple : le Financial Times a établi qu’en 2012, les sept plus grandes entreprises numériques installées dans le pays (Microsoft, eBay, Yahoo, Facebook, Apple, Amazon et Google) ont payé en tout 54 millions de livres d’impôt sur les sociétés. Alors que leur chiffre d’affaires cumulé atteignait 15 milliards. Et de plus en plus de multinationales ont compris la combine.Les deux dernières mégafusions annoncées dans le monde, toutes deux largement motivées pour des raisons fiscales et qui ont toutes les deux échoué, comptaient sur la Grande-Bretagne. Ainsi, le patron du labo américain Pfizer, assis sur une montagne de cash offshore, n’a jamais caché qu’il voulait s’éviter l’impôt américain, « non-compétitif », et qu’il s’agissait d’une des principales motivations dans son offre de rachat d’AstraZenaca pour 119 milliards de dollars (87 milliards d'euros). Avant que sa cible ne rejette l’offre, Pfizer avait fait savoir que si elle aboutissait, il comptait s’installer au Royaume-Uni, et économiser un milliard d’impôts par an.Encore plus fort, avant que leur mariage ne capote in extremis, l’agence de pub Publicis et Omnicom, sa consœur américaine, avaient indiqué qu’une fois fusionnées, elles installeraient leur société aux Pays-Bas, mais demanderaient la résidence fiscale britannique. Ces agences espéraient tirer de ce montage acrobatique des économies d’impôt de 60 millions d’euros annuels. D’autres le font : Fiat Chrysler a déjà installé sa résidence fiscale en Grande-Bretagne, sans déplacer ses locaux… Las, le deal Publicis-Omnicom a achoppé notamment parce que les fiscs néerlandais et britanniques traînaient des pieds, bien conscients de l’image catastrophique que l’accord aurait donnée de leurs lois. Une première.Quand les entreprises américaines deviennent irlandaises

Il faut dire que l’entourloupe commence à être voyante. Plusieurs entreprises de taille respectable ont récemment annoncé leur déménagement vers la Grande-Bretagne ou l’Irlande, toujours plus courtisées. Parfois, elles en profitent même pour changer de nationalité officielle. La manœuvre a un petit nom : « l’inversion fiscale ». Selon Bloomberg, 14 entreprises américaines y ont eu recours depuis 2011. Et le Financial Times raconte que Endo, entreprise du secteur de la santé, a par exemple prévu de faire baisser sa facture fiscale de 75 millions de dollars (55 millions d’euros) par an en devenant irlandaise.Outre le fait de bénéficier d’impôts très bas et de toutes les combines accessibles sur place (le livre d’Éric Walravens détaille comment l’Irlande est très à l’écoute du secteur financier), l’inversion permet à une entreprise américaine de transformer son siège social basé aux États-Unis en simple filiale. Sur le papier, si le nouveau siège irlandais facture à cette “filiale” des droits d’exploitation sur des brevets ou des services, l’entité américaine verra mécaniquement ses coûts augmenter et ses impôts baisser. Double jackpot.Jusqu’à présent, il suffit à une entreprise américaine d’acheter 20 % des parts d’une société étrangère pour faire le grand saut. Ce qui alarme certains politiques : le sénateur démocrate Carl Levin et son frère, le représentant Sander Levin, viennent de déposer une proposition de loi pour faire passer le seuil à 50 % des parts de l’entreprise étrangère. Il semble qu’il y ait très peu de chances que leur texte soit adopté, les républicains y étant hostiles.Carl Levin est un connaisseur. À la tête du sous-comité permanent d’enquête du Sénat, il s’est fait une spécialité dans l’enquête sur les pratiques des grandes entreprises. C’est lui qui a passé le Crédit suisse sur le gril pour avoir organisé la fraude fiscale de milliers d’Américains, avant que la banque accepte de payer 2,6 milliards de dollars d’amende. C’est encore lui qui a fait trembler les géants du net en les questionnant sans ménagement sur leurs pratiques fiscales, comme sa consœur britannique Margaret Hodge, quelques mois auparavant. Carl Levin. © Reuters - Jonathan ErnstEn mai 2013, le sénateur Levin a publié un rapport au canon contre les pratiques d’Apple et a affirmé que ses montages fiscaux représentaient un manque à gagner pour le fisc américain de 44 milliards de dollars. Le rapport pointe particulièrement l’Irlande, et affirme que Google paye 2 % d’impôt à Dublin. Surtout, une de ses filiales, qui supervise l’ensemble des activités en Asie, en Europe, au Moyen-Orient, en Inde et en Afrique, ne paye nulle part d’impôt sur les sociétés. Alors qu’elle a engendré 30 milliards de dollars de bénéfices entre 2009 et 201, soit le tiers des profits totaux d’Apple !Cette filiale, AOI, ne dispose en fait ni de bureaux, ni d’employés, c’est un pur montage. Domiciliée en Irlande, elle n’est pas prise en considération par le fisc américain. Mais son conseil d’administration se réunit à San Francisco, et elle ne correspond donc pas non plus à la définition irlandaise de la résidence fiscale. Un très rentable fantôme que les autorités irlandaises se sont depuis engagées à faire disparaître, mais Apple pourra toujours bénéficier des autres conditions “normales” proposées par l’Irlande.Face aux arguments en acier trempé de Dublin, les autres pays en quête de grandes entreprises en goguette ont du souci à se faire. Le Luxembourg, par exemple, fort de ses 100 000 entreprises enregistrées pour 500 000 habitants. De l’aveu même de l’un des responsables de sa chambre de commerce, « seules 30 000 sont des entreprises de l'économie réelle, par exemple des boulangers, des cafetiers, des entreprises de construction ». Les autres sont des holdings, ou autres sociétés bénéficiant des nombreuses largesses luxembourgeoises, que nous avons recensées ici.Xavier Bettel, le premier ministre luxembourgeois, nous a tout récemment confirmén’avoir aucune intention de revenir sur ces largesses, et chercher au contraire à les étendre. « L’attractivité fiscale est importante », insiste-t-il, en indiquant qu’il fait chaque semaine un point sur le nombre d’entreprises s’installant sur son territoire.« On est plus attractifs, ce n’est pas interdit. Je ne vais pas augmenter la fiscalité pour faire plaisir à certains ! » D’autant que les entreprises numériques installées dans le pays pour bénéficier de la TVA très basse vont déchanter dès l’an prochain, puisqu’elles devront appliquer le taux du pays où est situé le consommateur, et non plus celui du territoire où est basé leur siège. Netflix, le spécialiste de la vidéo à la demande, a déjà annoncé qu’il quitterait prochainement le Luxembourg, pour se fixer aux Pays-Bas.À quelques kilomètres de là, la Belgique a aussi de solides arguments à faire valoir. Selon le PTB, parti d’extrême gauche, le brasseur AB Inbev, fleuron national, propriétaire des marques Stella Artois, Corona ou Leffe, a payé en 2013… 0,002 % d’impôt (26 000 euros sur un bénéfice net de 5,98 milliards) ! Ce tour de passe-passe est notamment rendu possible par le principe des intérêts notionnels : depuis 2005, une entreprise finançant elle-même ses propres projets de développement peut déduire de ses impôts un certain pourcentage des sommes investies. Les intérêts notionnels attirent bien sûr nombre d’entreprises étrangères. « Une arme de destruction massive pour les fiscs étrangers », résume un chercheur cité dans l’ouvrage d’Éric Walravens.Et les sociétés du CAC 40, dont certaines où l’État français est actionnaire, sont les premières sur les rangs. « Un gratte-ciel de l’avenue Louise, à Bruxelles, accueille désormais deux holdings de Bernard Arnault (...) qui comptabilisent ensemble 6 milliards d’euros de fonds propres – et à peine 5 salariés, écrit le journaliste. À la même adresse, EDF avait domicilié dès 2007 sa filiale EDF Investment group, capitalisée à hauteur de 7,6 milliards d’euros. En 2011, cette structure a réalisé un bénéfice de 306 millions d’euros, sur lequel elle a acquitté un impôt de 900 000 euros (soit 0,3 %). (…)Auchan, Total, GDF Suez, Veolia et bien d’autres profitent désormais du régime, au grand dam du fisc français. »

Carl Levin. © Reuters - Jonathan ErnstEn mai 2013, le sénateur Levin a publié un rapport au canon contre les pratiques d’Apple et a affirmé que ses montages fiscaux représentaient un manque à gagner pour le fisc américain de 44 milliards de dollars. Le rapport pointe particulièrement l’Irlande, et affirme que Google paye 2 % d’impôt à Dublin. Surtout, une de ses filiales, qui supervise l’ensemble des activités en Asie, en Europe, au Moyen-Orient, en Inde et en Afrique, ne paye nulle part d’impôt sur les sociétés. Alors qu’elle a engendré 30 milliards de dollars de bénéfices entre 2009 et 201, soit le tiers des profits totaux d’Apple !Cette filiale, AOI, ne dispose en fait ni de bureaux, ni d’employés, c’est un pur montage. Domiciliée en Irlande, elle n’est pas prise en considération par le fisc américain. Mais son conseil d’administration se réunit à San Francisco, et elle ne correspond donc pas non plus à la définition irlandaise de la résidence fiscale. Un très rentable fantôme que les autorités irlandaises se sont depuis engagées à faire disparaître, mais Apple pourra toujours bénéficier des autres conditions “normales” proposées par l’Irlande.Face aux arguments en acier trempé de Dublin, les autres pays en quête de grandes entreprises en goguette ont du souci à se faire. Le Luxembourg, par exemple, fort de ses 100 000 entreprises enregistrées pour 500 000 habitants. De l’aveu même de l’un des responsables de sa chambre de commerce, « seules 30 000 sont des entreprises de l'économie réelle, par exemple des boulangers, des cafetiers, des entreprises de construction ». Les autres sont des holdings, ou autres sociétés bénéficiant des nombreuses largesses luxembourgeoises, que nous avons recensées ici.Xavier Bettel, le premier ministre luxembourgeois, nous a tout récemment confirmén’avoir aucune intention de revenir sur ces largesses, et chercher au contraire à les étendre. « L’attractivité fiscale est importante », insiste-t-il, en indiquant qu’il fait chaque semaine un point sur le nombre d’entreprises s’installant sur son territoire.« On est plus attractifs, ce n’est pas interdit. Je ne vais pas augmenter la fiscalité pour faire plaisir à certains ! » D’autant que les entreprises numériques installées dans le pays pour bénéficier de la TVA très basse vont déchanter dès l’an prochain, puisqu’elles devront appliquer le taux du pays où est situé le consommateur, et non plus celui du territoire où est basé leur siège. Netflix, le spécialiste de la vidéo à la demande, a déjà annoncé qu’il quitterait prochainement le Luxembourg, pour se fixer aux Pays-Bas.À quelques kilomètres de là, la Belgique a aussi de solides arguments à faire valoir. Selon le PTB, parti d’extrême gauche, le brasseur AB Inbev, fleuron national, propriétaire des marques Stella Artois, Corona ou Leffe, a payé en 2013… 0,002 % d’impôt (26 000 euros sur un bénéfice net de 5,98 milliards) ! Ce tour de passe-passe est notamment rendu possible par le principe des intérêts notionnels : depuis 2005, une entreprise finançant elle-même ses propres projets de développement peut déduire de ses impôts un certain pourcentage des sommes investies. Les intérêts notionnels attirent bien sûr nombre d’entreprises étrangères. « Une arme de destruction massive pour les fiscs étrangers », résume un chercheur cité dans l’ouvrage d’Éric Walravens.Et les sociétés du CAC 40, dont certaines où l’État français est actionnaire, sont les premières sur les rangs. « Un gratte-ciel de l’avenue Louise, à Bruxelles, accueille désormais deux holdings de Bernard Arnault (...) qui comptabilisent ensemble 6 milliards d’euros de fonds propres – et à peine 5 salariés, écrit le journaliste. À la même adresse, EDF avait domicilié dès 2007 sa filiale EDF Investment group, capitalisée à hauteur de 7,6 milliards d’euros. En 2011, cette structure a réalisé un bénéfice de 306 millions d’euros, sur lequel elle a acquitté un impôt de 900 000 euros (soit 0,3 %). (…)Auchan, Total, GDF Suez, Veolia et bien d’autres profitent désormais du régime, au grand dam du fisc français. »La Commission s'inquiète, pas les Etats

Bref, il n’y aucune raison pour que la compétition fiscale qui fait rage dans l’Union européenne s’éteigne. En décembre 2012, le dirigeant de Google, Éric Schmidt, s’était d’ailleurs fait un malin plaisir de rappeler qu’il ne faisait que jouer « selon les règles établies par les politiciens ». Des règles particulièrement dommageables. Rien que dans l’Hexagone, selon la fédération française des télécoms, Google, Apple, Facebook, Amazon et Microsoft auraient pu payer 22 fois plus que ce qu’ils ont réellement déboursé (37,5 millions d’euros en tout), s'ils avaient été taxés pour 2011 sur leur activité réelle sur le territoire.Faute de mieux, la France tente pour l’heure de contester ces pratiques sur le terrain local. Google a récemment confirmé, dans un document adressé à l’autorité de contrôle de la bourse américaine, que le fisc français lui réclamait plusieurs centaines de millions d’euros au titre d’impôts non payés entre 2006 et 2010. Selon les chiffres avancés dans la presse, le redressement pourrait atteindre en tout la bagatelle de 1,7 milliard d’euros… L’administration réclame aussi à Amazon 200 millions d’euros d'arriérés d'impôts et de pénalités. eBay et Paypal ont également été l’objet de descentes du fisc.Reconnaissons tout de même à la Commission européenne sortante d’avoir essayé de changer les règles du jeu, au moins sur le papier. Le 6 décembre 2012, elle a présenté un plan d’action pour renforcer la lutte contre l’évasion fiscale et lutter contre« l’optimisation agressive ». L’évasion fiscale et l’évitement fiscal sont « scandaleux » et représentent « une attaque contre le principe fondamental de l’équité », a déclaré Algirdas Semeta, le commissaire aux affaires fiscales. En février dernier, Joaquín Almunia, le commissaire chargé de la concurrence, lui a emboîté le pas.Résultat : l’été dernier, la Commission a lancé une série d’enquêtes, informelles pour le moment, contre l’Irlande, le Luxembourg, les Pays-Bas, la Belgique et Gibraltar. Elle cherche à définir les contours exacts des cadeaux réservés aux entreprises, suspectant qu’il s’agisse de subventions déguisées. En mars, la Commission a indiqué que ses demandes d’explication portaient sur les patent boxes, si chères à l’Irlande et à la Grande-Bretagne, mais aussi au Luxembourg, qui prévoit une exonération fiscale de 80 % pour les bénéfices issus de l’utilisation de droits de propriété intellectuelle.Autre point d’interrogation de la Commission : les rulings, ces accords secrets entre une entreprise et l’administration fiscale, objets de toutes les interrogations notamment pour le Luxembourg. Mais le Grand-Duché n'a pas daigné fournir d'explications, se contentant de donner des indications générales, et refusant à la Commission le droit d'examiner les décisions précises qu'il avait prises en 2011 et 2012. Et il a carrément déposé un recours en annulation contre ces injonctions devant la justice européenne. En fait, la Commission a beau s’agiter, voire éventuellement délivrer des sanctions, ce n’est pas au sein de l’Union européenne qu'il faut espérer voir changer les règles rapidement. Dans le domaine de la fiscalité, les décisions doivent être prises à l’unanimité des 28 membres. Au vu des intérêts particuliers de chacun d'entre eux, autant dire que le dumping fiscal ne sera pas remis en question avant quelques années au moins.Le meilleur exemple de ce statu quo mortifère est la directive européenne Accis (pour« assiette commune consolidée pour l'impôt sur les sociétés »). Prêt depuis plus de deux ans, le texte propose qu’une entreprise présente dans plusieurs pays européens applique ce que les experts nomment la taxation unitaire : il s’agit de considérer toutes les filiales d’une multinationale comme une seule et même entreprise, d’évaluer ses bénéfices totaux, où qu’ils soient localisés, puis de les diviser proportionnellement en fonction des pays où l’activité de l’entreprise est réellement effectuée. Chaque État sera ensuite libre de taxer à la hauteur qu’il souhaite la portion de bénéfices qui lui a été “attribuée”. Cette solution est considérée comme l’arme la plus sûre pour tuer dans l’œuf les stratégies d’optimisation plus ou moins loyales des entreprises. Ce ne sont plus les fiscalistes qui décident où sont localisés les bénéfices, ce sont les États qui reprennent l'initiative.Au vu de la compétition acharnée qui règne au sein de l’UE, la directive Accis serait donc un outil précieux pour s’assurer qu’aucun État n’est lésé par l'optimisation fiscale abusive des entreprises. Mais le texte, qui ne prévoit pourtant qu’une application facultative, n'intéresse évidemment pas les pays qui ont fait de l’attractivité fiscale leur gagne-pain. Il n’est donc pas question qu’il soit adopté. Ni même discuté par les chefs d'État.Dans le bus de son « finance tour », l’ex-ministre Pascal Canfin explique que ce combat contre la concurrence fiscale entre États est prioritaire (« Pour moi, s’il ne devait y avoir qu’un chantier, ce serait celui de l’harmonisation des assiettes fiscales entre pays européens », déclare-t-il à Mediapart). Et, avant de démissionner avec l’arrivée au pouvoir de Manuel Valls, il a bien tenté de faire passer le message à François Hollande, dans l'espoir qu'il défende la directive devant ses collègues chefs d'État européens. En vain. « Pendant deux ans, j’ai essayé de faire en sorte que le président considère qu’il s’agit d’un sujet majeur, témoigne le Vert. Manifestement, je n’ai pas réussi. »Cet article est en accès libre.http://www.mediapart.fr/journal/economie/230514/leurope-paradis-fiscal-pour-multinationales-0?onglet=full