J'ai le sentiment que peu de gens comprennent réellement la situation dans laquelle se trouvent certaines banques en Europe. Il faut dire qu'actuellement on entend plus parler de scandales à la Commission que des problèmes économiques, comme je l'ai expliqué dans ce précédent billet. Or, contrairement à l'idée martelée dans certains médias pro-business, les banques font face à de graves problèmes depuis quelques mois, ce que les investisseurs ont très bien compris et que tout un chacun peut constater en regardant l'évolution chaotique des titres bancaires en Bourse.

Les banques en crise

Le Brexit, en plus d'avoir été un événement largement non anticipé par le monde des affaires, a montré la défiance qu'inspirait le secteur bancaire aux investisseurs, puisque les cours se sont effondrés de concert sur la plupart des places financières mondiales.

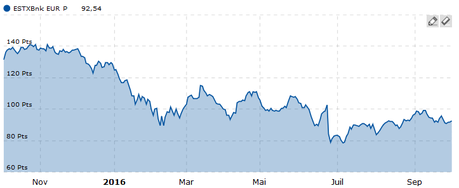

Évolution de l'indice Euro stoxx banks

[ Source : Boursorama ]

Les investisseurs se sont alors réfugiés sur les titres de dette allemands, le franc suisse et bien entendu l’or, avec à la clé de nouvelles aberrations sur les taux d'intérêt : le rendement de l'emprunt d'État suisse à 50 ans est passé en territoire négatif tout comme celui de l'Allemagne à 10 ans ! Face à cette situation ubuesque, certaines banques, à l'instar de la Raiffeisenbank Gmund de Bavière, ont décidé d'appliquer un taux d'intérêt négatif de 0,4 % à leurs clients dont les avoirs dépassent 100 000 euros, ce qui revient à taxer l'épargne... C'est bien la preuve que la finance marche actuellement sur la tête !

Ci-dessous, vous trouverez une petite vidéo qui explique bien les causes et conséquences des taux d'intérêt négatifs, même si les lecteurs de ce blog savent bien que les tombereaux de liquidités injectées par la BCE depuis plusieurs années n'y sont pas étrangers. Pour ceux qui souhaitent se rafraîchir la mémoire au sujet des conséquences d'une telle politique monétaire hyper-expansionniste, c'est par ici.

Bref, prises en étau entre les nouvelles obligations prudentielles et des taux de marge d'intérêt ridiculement bas, le tout additionné de prises de risques pas toujours maîtrisées, les banques voient leur rentabilité s'effondrer.

Deutsche Bank

Certaines ont alors cherché à prendre plus de risques pour se refaire une santé financière, à l'image de la Deutsche Bank, engluée aujourd'hui dans d'innombrables scandales et problèmes, qui ne seraient au fond que ceux de l'Allemagne si la banque ne venait d'être classée par le FMI comme l'une des plus dangereuses pour le système financier (on parle donc de risque systémique). La faillite d'un tel géant, contrepartie dans tant d'opérations financières et dont le total de bilan représente peu ou prou le PIB de l'Italie, ne semble guère envisageable au vu des conséquences qui en découleraient. C'est le célèbre adage too big to fail, c'est-à-dire "trop gros pour faire faillite"...

Le quotidien allemand Die Zeit croit d'ailleurs savoir que pour éviter un nouveau Lehman Brothers, le gouvernement de Madame Merkel préparerait un plan d'urgence pour sauver cette banque d'affaires sulfureuse, qui est désormais dans le collimateur des autorités américaines pour son rôle dans la crise des subprimes. Plus d'explications dans la courte vidéo ci-dessous :

Imaginez un instant que le gouvernement allemand soit obligé de faire son entrée au capital d'une telle banque, quelques mois avant des élections générales dans le pays ? Le symbole est fort, mais pas sûr qu'il fasse plaisir à Mutti Merkel, qui ne voulait pas payer pour les banques grecques il y a un an...

Les banques italiennes et portugaises en difficulté

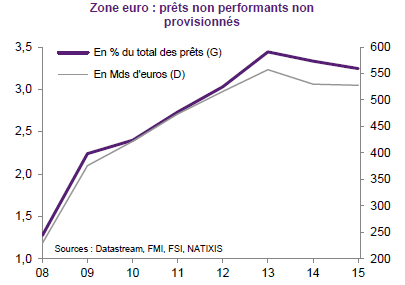

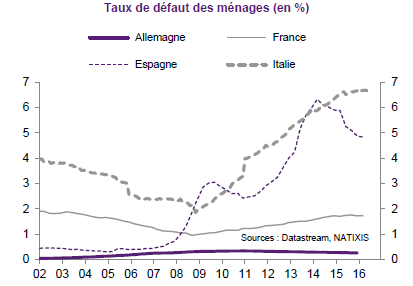

Un graphique suffira pour comprendre le problème :

[ Source : Natixis ]

Ainsi, les prêts non performants ont beaucoup augmenté depuis la crise, mais curieusement le problème n'a été identifié sur les radars qu'en 2016 et depuis on ne parle plus que de cela dans les milieux autorisés.

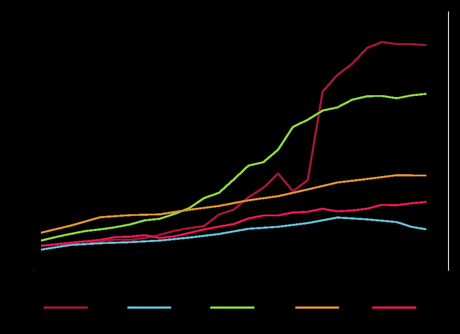

Regardons à présent cet autre graphique, qui présente la part de prêts non performants dans les bilans bancaires selon le pays (attention, ici il s'agit de tous les prêts non performants, pas seulement les prêts provisionnés) :

[ Source : Bruegel ]

Ainsi, la part des créances douteuses et litigieuses (=prêts non performants) dans les bilans bancaires atteint désormais 18 % en Italie, 12 % au Portugal et 34 % en Grèce. Pour fixer les idées, au-delà de 1 à 2 % les petits problèmes des banques deviennent de gros problèmes pour tout le système bancaire du pays (360 milliards d'euros pour l'Italie tout de même...). Pourtant, peu de gens se souviennent encore que le Portugal avait obtenu un plan d'aide de l'UE et du FMI en 2012... justement pour sauver les banques portugaises comme je le rappelais dans ce billet de 2011 ! Et entre-temps, il y a déjà eu le scandale banco Espirito Santo dont j'avais rendu compte ici.

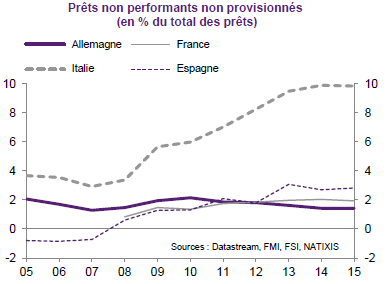

Mais au-delà des créances douteuses il s'agit de connaître leur part non provisionnée :

[ Source : Natixis ]

Et là aussi, l'Italie m'inquiète puisque cela signifie qu'il faudrait recapitaliser les banques de ce pays entre 80 et 100 milliards d'euros ! Le plus grave est que l'augmentation des prêts non performants en Italie ne résulte pas de bulles immobilières comme en Espagne, mais bien de la stagnation économique qui empêche les PME italiennes destinataires de ces prêts de les rembourser rubis sur l'ongle.

[ Source : Natixis ]

Or, selon les nouvelles règles de l'Union bancaire européenne entrée en vigueur le 1er janvier 2016, et à laquelle j'avais consacré un long billet, les règles de renflouement sont désormais les suivantes (accrochez-vous, les termes officiels sont un peu techniques) : le Fonds de résolution ne pourra pas être utilisé avant que 8 % du passif de la banque ait fait l’objet d’un bail-in. Par ailleurs, l’intervention du Fonds ne pourra être supérieure à 5 % du passif de la banque.

En termes clairs, cela signifie simplement que lorsqu'une banque sera en faillite, les premiers à mettre au pot seront les actionnaires et les prêteurs (d'où le nom de bail-in), qui devront couvrir au minimum 8 % des pertes de la banque. Si cela ne suffit pas, il sera possible de faire appel à des fonds nationaux de résolution, abondés par le secteur bancaire. Enfin, les ménages et les PME seront partiellement protégés puisqu'il a été confirmé que leurs dépôts seront garantis à hauteur de 100 000 euros. Mais au-delà de 100 000 euros...

Pour résumer, on peut dire que les banques portugaises mais surtout italiennes sont engluées dans la gestion des créances douteuses et litigieuses. Mais ce n'est qu'en 2016 que les gouvernements ont pris l'ampleur du désastre (à venir ?) et ne voient plus vraiment comment sauver le système bancaire de leur pays sans passer sous les fourches caudines des nouvelles règles de l'Union bancaire européenne. Or, la politique ultra-expansionniste menée par la BCE, si elle permet de solvabiliser des États qui seraient sinon en défaut, a hélas pour effet secondaire pervers de laminer le métier de base des banques à savoir la transformation bancaire.

Bref, ça tire à hue et à dia en Europe !