Peut-être que tous les économistes sont victimes d'illusions optiques : non seulement les médecins de Molière qui professent l'approche standard, anthropocentriste, de l'économie, et se perdent dans une forêt de diagnostics sur les causes de la " stagnation séculaire " (phénomène prétendument énigmatique qui, depuis le premier choc pétrolier en 1973, fait s'étioler la croissance économique comme un oued à la saison sèche).

Mais une autre illusion d'optique pourrait avoir trompé les tenants de la balbutiante approche " biophysique " de l'économie, que je défends sur ce blog : celle qui considère l'économie avant tout comme un phénomène tributaire des ressources matérielles et des lois sans transigeance de la physique. Pour les pionniers de ce nouveau paradigme possible, la proximité des limites physiques à la croissance était le plus souvent censée devoir se manifester par une envolée sans fin des prix des matières premières en général, et du pétrole en premier lieu. Cette envolée, qui s'est produite au cours des années 2000 et jusqu'à l'été 2014, exprimerait les difficultés naturelles inexorablement croissantes auxquelles l'industrie se trouve confrontée pour extraire les facteurs matériels que requiert la croissance économique.

C'est aujourd'hui le contraire qui se passe.

L'effondrement des prix du baril à partir de l'été 2014, succédant à quatre années de cours record, pose problème à toutes les écoles économiques : comment interpréter l'extrême volatilité qui a vu la plus indispensable des matières premières perdre la moitié de sa valeur en quelques mois, sans préavis ? Le phénomène a dans un premier temps été expliqué principalement comme une question d'offre : la conséquence du spectaculaire boom du pétrole " de schiste "* aux Etats-Unis, renforcée par une bataille pour les parts de marché menée par l'Arabie Saoudite.

Le ralentissement de la croissance chinoise, lequel se révèle être beaucoup plus prononcé que prévu, conduit à reconsidérer ce qui pourrait être en train de se jouer dans l'économie mondiale.

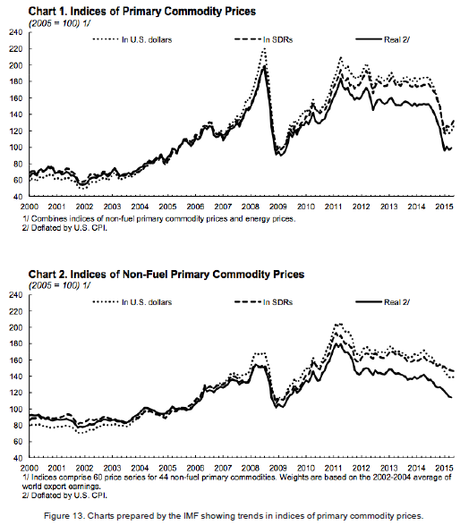

Car il ne s'agit pas seulement de l'offre de brut. Les cours de toutes les principales matières premières industrielles ont dégringolé depuis 2014, jusqu'à des niveaux comparables à ceux du lendemain de la crise de 2008. L'évolution des cours du baril présente seulement un profil particulièrement prononcé :

La croissance chinoise semble avoir été massivement surévaluée, s'accordent désormais à affirmer de nombreux centres d'analyse de premier plan. Elle pourrait, selon certains, être maintenant inférieure à 4 %, au lieu des 7 % officiellement promis par Pékin. L'explosion en série de bulles spéculatives aux bourses de Shanghai et de Shenzhen risque de manifester un état pire encore de la croissance économique dans l'Empire du Milieu. Et le ralentissement de la Chine affecte déjà l'Australie et l'Afrique, entre autres.

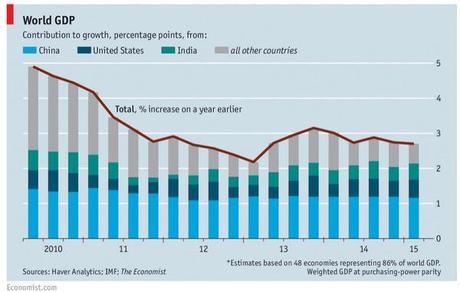

Or le niveau de la croissance économique mondiale est de plus en plus tributaire de la Chine :

L'effondrement des cours mondiaux des grandes matières premières industrielles n'a rien d'étonnant, si la croissance de la Chine (premier attracteur d'investissements et premier exportateur de la planète) a été largement exagérée. Devenue l'atelier du monde, l'économie chinoise absorbe des proportions ahurissantes des productions mondiales de matières premières : 54 % de l'aluminium, 50 % du nickel, 48 % du cuivre, 45 % de l'acier, 50 % du charbon, 12 % du pétrole. (Au passage, la récente bonne surprise du ralentissement des émissions de CO2 chinoise pourrait ne plus être tellement étonnante ; elle doit sans doute beaucoup à un coup de frein sur le charbon et pas grand-chose, contrairement à ce que certains voulaient croire, au développement des énergies renouvelables.)

L'important ralentissement d'une croissance économique chinoise surévaluée à toutes les chances de dévoiler de lourdes implications sur l'état réel de la conjoncture économique planétaire, et en particulier sur l'état de la demande et des revenus dans les pays riches, s'inquiète aujourd'hui (entre autres) l'agence Moody's.

Si les cartes sont biseautées, il se pourrait qu'elles ne le soient pas qu'un peu.

Examinons à rebours quelques-unes des grandes étapes de la partie qui se déroule depuis la crise de 2008.

La limitation, puis l'arrêt en octobre 2014 de la troisième phase de la politique américaine d' " assouplissement quantitatif " (le rachat massif de dettes pratiqué par la banque centrale américaine, la Fed, depuis la crise) a joué sur la forte remontée du dollar face à la plupart des autres grandes devises à partir du mois de juin 2014. Cette remontée du dollar coïncide avec le glissement simultané des prix du pétrole et de nombreuses autres matières premières généralement cotées en dollar. Dans beaucoup d'économies majeures hors des Etats-Unis, l'appréciation du dollar a créé une augmentation des coûts d'importation, et par conséquent une pression à la baisse sur la demande de pétrole et d'autres matières premières essentielles, ainsi que sur leurs produits dérivés et services tributaires.

Toutefois, la valeur de la monnaie de la Chine (qui transforme et exporte beaucoup de ces produits) reste jusqu'ici assez étroitement liée à celle du dollar. Et il se trouve que Pékin cherche ces derniers temps à dévaluer sa monnaie, afin de relancer la demande de ses produits d'exportation.

Vous voyez où l'on veut en venir...

Non ? Les assouplissements quantitatifs ( quantitative easings) et les taux d'intérêt très bas pratiqués par la Fed ont été le remède grâce auquel les Etats-Unis et le reste de l'économie mondiale ont pu ressortir la tête de l'eau à l'issue de la crise de 2008, permettant incidemment aux cours du brut de se réinstaller jusqu'à l'été 2014 aux niveaux sans précédent atteints au cours de cette crise.

La Fed met fin l'an dernier au quantitative easing, et l'on découvre quelque mois plus tard que la croissance de la Chine - et, par là, la demande mondiale - sont sans doute bien moins solides ; incidemment, les cours du brut s'effondrent.

Que s'est-il passé entre-temps ?

La croissance mondiale n'a jamais retrouvé le rythme d'avant la crise. De plus, cette croissance a été en bonne part achetée à crédit : l'endettement global est passé de 180 % du PIB mondial en 2008 à 210 % l'an dernier, pendant qu'en Chine le poids de la dette a bondi de 160 % du PIB à 230 %, souligne Jean-Marc Vittori dans Les Echos !

Remplir la baignoire de la dette pour mieux la vider pouvait sembler, aux yeux de certains, avoir du sens : un point de dette supplémentaire par rapport au PIB se traduit par 0,1 point de croissance du PIB, indiquent par exemple plusieurs études d'Exane BNP Paribas.

Mais si l'on cherche dans un autre sens, se fiant à l'hypothèse selon laquelle l'économie obéit en premier et dernier ressort aux lois de la physique, il faut tenter de comprendre ce qu'il s'est passé dans l'économie dite " réelle ", par-delà les artifices monétaires sans précédents utilisés depuis 2008 pour faire levier sur la croissance et empêcher l'effondrement systémique de la finance.

Deux faits " réels ", parmi beaucoup d'autres : aux Etats-Unis, premier consommateur mondial de bien des choses, le pouvoir d'achat de 90 % de la population n'a pas progressé en 30 ans. Jusqu'à l'effondrement des cours du brut, en Europe (premier importateur mondial de pétrole), la valeur de la croissance du PIB, le montant de la dette souveraine et la facture des importations d'hydrocarbures atteignaient des niveaux pratiquement identiques, aussi bien dans les " PIIGS " (Portugal, Italie, Irlande, Grèce, Espagne) qu'en France et en Allemagne.

Les subterfuges monétaires déployés depuis 2008 ont-ils dissimulé le signe le plus net de la proximité des limites de la croissance : l'envolée sans précédent des cours du baril parvenue à son paroxysme durant l'été 2008, envolée qui pourrait bien avoir été le déclencheur-même de la crise dite " des subprimes " ?

Les planches à billet sophistiquées de la Fed et de la Banque centrale européenne (BCE) ont-elles permis de palier l'incapacité des revenus des travailleurs des pays importateurs de pétrole à faire face à l'inflation des coûts d'extraction des nouvelles sources de brut ?

Au lieu de se traduire par des prix toujours plus élevés des matières premières, les limites de la croissance pourraient au contraire se manifester par des prix des matières trop bas : par une demande trop peu solvable pour permettre de financer l'extraction des ressources matérielles supplémentaires nécessaires à l'entretien des feux de la croissance. Grave implication de cette hypothèse : une spirale déflationniste pourrait s'amorcer, capable de précipiter bien plus vite que prévu le déclin de la production mondiale de pétrole et d'énergie en général, un déclin qui entraînerait l'effondrement de l'économie de croissance. Signaler ce contenu comme inapproprié