Daito Trust Construction est une entreprise japonaise fondée en 1974 et active dans l'immobilier et la construction. Elle est leader de son secteur d'activité dans son pays, compte 17'000 employés et est très prisée des investisseurs institutionnels.

Valorisation & dividende

Le titre est valorisé de manière assez correcte, avec un cours qui se monte à :

- 11.5 fois les bénéfices récurrents courants

- 13.5 fois les bénéfices récurrents moyens

- 3.81 fois la valeur comptable et les actifs tangibles

- 0.65 fois les ventes

- 27.92 fois le free cash flow courant

- 19.04 fois le free cash flow moyen

On paie donc un peu cher les actifs et le FCF, mais bon marché les bénéfices et les ventes. L'EBIT et l'EBITDA représentent 13.63% de la valeur d'entreprise ce qui confirme une valorisation assez intéressante de Daito Construction.

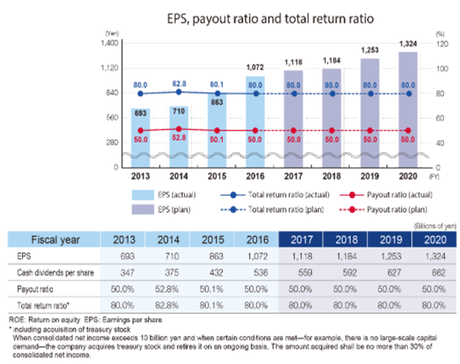

Le dividende est particulièrement intéressant, avec un rendement de 4.22%. Les distributions sont bien couvertes par rapport aux bénéfices, avec un ratio courant de 48.52% et un ratio moyen de 56.91%. L'entreprise suit d'ailleurs une politique très claire en matière de dividende et de retour aux actionnaires, avec un payout ratio visé de 50%, associé à des programmes de rachat d'actions représentant 30% du bénéfice net, ce qui représente un ratio total de retour aux actionnaires de 80%. Dans les faits on constate effectivement que le nombre d'actions en circulation diminue chaque année, augmentant du même coup la part du gâteau des propriétaires de l'entreprise.

Le graphique ci-dessous tiré du site de la Daito Trust n'est plus tout à fait à jour mais nous donne une bonne représentation de leur approche :

Daito est donc particulièrement généreuse avec ses actionnaires, d'autant que le dividende, déjà élevé, a progressé sur un rythme assez soutenu de 11.29% par an ces cinq dernières années. Petit bémol néanmoins, si les distributions sont bien couvertes par les bénéfices, elles le sont nettement moins par le free cash flow. Le ratio de distribution se monte en effet à 117.74% par rapport au FCF courant et à 80.30% par rapport au FCF moyen.

Bilan & résultat

Le dividende progresse sur le long terme, tout comme le bénéfice et la valeur des actifs. Par contre les réserves de cash déclinent peu à peu sur la durée, ce qui confirme cette impression déjà laissée par la valorisation en fonction du FCF et par le ratio de distribution assez élevé du dividende en fonction de ce même critère. Ceci explique en partie pourquoi le cours a de la peine à décoller depuis cinq ans.

Même si elles sont en baisse, les liquidités restent néanmoins bonnes, avec un current ratio de 1.67 et un quick ratio pratiquement identique. La marge brute est assez faible, avec 18.6% (en baisse). La marge n'est pas énorme non plus, avec 5.65%, mais c'est surtout la marge de FCF, avec 2.33% qui laisse à désirer et explique les différentes constats déjà faits ci-dessus. Du côté de la rentabilité par contre c'est nettement mieux, avec un ROA de 10.46% (en très légère hausse), un CFROA de 8.37% et un ROE de carrément 30.04%.

La dette est parfaitement sous contrôle, avec un taux d'endettement à long terme par rapport aux actifs de 8.48% (en baisse). Daito serait capable d'essuyer la totalité de sa dette en moins deux ans en utilisant son FCF. Notons encore que la dette ne représente que 0.31 fois les fonds propres.

Conclusion

Daito Trust est un géant japonais de l'immobilier et de la construction. Sa politique en matière de retour aux actionnaires est claire et responsable. L'entreprise est rentable, solide financièrement parlant, avec une dette sous contrôle et des liquidités suffisantes, même si elles ont une fâcheuse tendance à décliner depuis quelques années. Le Z-Score (Altman), avec 4.22 (zone verte), nous confirme que Daito n'est pas prête à faire faillite. Le F-Score (Piotroski) n'est pas trop mal également, avec 6 points sur 9.

Le titre est peu sensible aux aléas du marché, avec un beta de seulement 0.13, ce qui ne l'empêche pas néanmoins d'être assez volatil (30.81%).

Je dois dire que la politique de retour aux actionnaires de Daito est particulièrement séduisante, d'autant que le titre est correctement valorisé (en tout cas par rapport aux bénéfices et aux ventes). Par contre la faible marge de FCF et les liquidités déclinantes suscitent quelques interrogations par rapport à la croissance future des dividendes.

Donc pour l'instant je suis neutre, mais assez tenté.