Howard Marks l’a bien exprimé lorsqu’il a déclaré que, plutôt que de s’inquiéter de la volatilité des cours des actions, “La possibilité d’une perte permanente est le risque dont je m’inquiète… et chaque investisseur pratique que je connais s’inquiète.” Lorsque nous pensons à quel point une entreprise est risquée, nous aimons toujours examiner son utilisation de la dette, car la surcharge de la dette peut conduire à la ruine. Surtout, Fruits de mer Clean Seas Limitée (ASX : CSS) porte la dette. Mais les actionnaires doivent-ils s’inquiéter de son utilisation de la dette ?

Quand la dette est-elle dangereuse ?

D’une manière générale, l’endettement ne devient un vrai problème que lorsqu’une entreprise ne peut pas le rembourser facilement, que ce soit en levant des capitaux ou avec sa propre trésorerie. En fin de compte, si l’entreprise ne peut pas remplir ses obligations légales de remboursement de la dette, les actionnaires pourraient repartir sans rien. Cependant, un événement plus fréquent (mais toujours coûteux) est celui où une entreprise doit émettre des actions à des prix défiant toute concurrence, diluant en permanence les actionnaires, juste pour consolider son bilan. Bien sûr, l’avantage de la dette est qu’elle représente souvent un capital bon marché, surtout lorsqu’elle remplace la dilution dans une entreprise par la capacité de réinvestir à des taux de rendement élevés. Lorsque nous pensons à l’utilisation de la dette d’une entreprise, nous examinons d’abord la trésorerie et la dette ensemble.

Voir notre dernière analyse pour Clean Seas Seafood

Quelle est la dette de Clean Seas Seafood ?

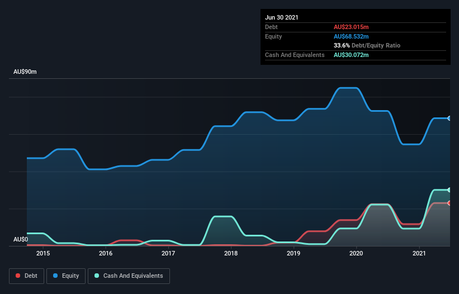

Comme vous pouvez le voir ci-dessous, Clean Seas Seafood avait une dette de 23,0 millions de dollars australiens en juin 2021, ce qui est à peu près le même que l’année précédente. Vous pouvez cliquer sur le graphique pour plus de détails. Cependant, son bilan montre qu’il détient 30,1 millions de dollars australiens de liquidités, il dispose donc en réalité de liquidités nettes de 7,06 millions de dollars australiens.

dette-équité-historique-analyse

Un regard sur les responsabilités de Clean Seas Seafood

Selon le dernier bilan publié, Clean Seas Seafood avait un passif de 22,2 millions de dollars australiens dû dans les 12 mois et un passif de 11,3 millions de dollars australiens dû au-delà de 12 mois. En compensation de ces obligations, elle disposait d’une trésorerie de 30,1 millions de dollars australiens ainsi que de créances évaluées à 6,38 millions de dollars australiens venant à échéance dans les 12 mois. Il a donc en fait 2,99 millions de dollars australiens Suite actifs liquides que le total des passifs.

Cette liquidité à court terme est un signe que Clean Seas Seafood pourrait probablement rembourser sa dette facilement, car son bilan est loin d’être tendu. En bref, Clean Seas Seafood dispose de liquidités nettes, il est donc juste de dire qu’il n’a pas une lourde dette ! Il ne fait aucun doute que nous apprenons le plus sur la dette à partir du bilan. Mais en fin de compte, la rentabilité future de l’entreprise décidera si Clean Seas Seafood peut renforcer son bilan au fil du temps. Donc si vous voulez voir ce que pensent les professionnels, vous pourriez trouver ce rapport gratuit sur les prévisions de bénéfices des analystes Être intéressant.

Sur 12 mois, Clean Seas Seafood a déclaré un chiffre d’affaires de 50 millions de dollars australiens, soit un gain de 24%, bien qu’il n’ait déclaré aucun bénéfice avant intérêts et impôts. Les actionnaires croisent probablement les doigts pour que cela puisse générer des bénéfices.

Alors, à quel point les fruits de mer de Clean Seas sont-ils risqués ?

De par leur nature même, les entreprises qui perdent de l’argent sont plus risquées que celles qui ont une longue histoire de rentabilité. Et le fait est qu’au cours des douze derniers mois, Clean Seas Seafood a perdu de l’argent au niveau du résultat avant intérêts et impôts (EBIT). En effet, pendant cette période, il a dépensé 13 millions de dollars australiens de liquidités et a enregistré une perte de 32 millions de dollars australiens. Étant donné qu’elle ne dispose que d’une trésorerie nette de 7,06 millions de dollars australiens, la société devra peut-être lever davantage de capitaux si elle n’atteint pas bientôt le seuil de rentabilité. Avec une croissance très solide des revenus au cours de la dernière année, Clean Seas Seafood pourrait être sur la voie de la rentabilité. Les entreprises à but non lucratif sont souvent risquées, mais elles peuvent aussi offrir de belles récompenses. Le bilan est clairement le domaine sur lequel vous devez vous concentrer lorsque vous analysez la dette. Cependant, tous les risques d’investissement ne résident pas dans le bilan, loin de là. Nous avons identifié 3 signes avant-coureurs avec des fruits de mer Clean Seas , et les comprendre devrait faire partie de votre processus d’investissement.

Bien sûr, si vous êtes le genre d’investisseur qui préfère acheter des actions sans s’endetter, alors n’hésitez pas à découvrir notre liste exclusive d’actions de croissance nette au comptant, aujourd’hui.

Cet article de Simply Wall St est de nature générale. Nous fournissons des commentaires basés sur des données historiques et des prévisions d’analystes en utilisant uniquement une méthodologie impartiale et nos articles ne sont pas destinés à être des conseils financiers. Il ne constitue pas une recommandation d’achat ou de vente d’actions et ne tient pas compte de vos objectifs ni de votre situation financière. Notre objectif est de vous apporter une analyse ciblée à long terme basée sur des données fondamentales. Notez que notre analyse peut ne pas prendre en compte les dernières annonces d’entreprises sensibles aux prix ou le matériel qualitatif. Simply Wall St n’a aucune position sur les actions mentionnées.

Vous avez des retours sur cet article ? Le contenu vous inquiète ? Entrer en contact avec nous directement. Vous pouvez également envoyer un e-mail à l’équipe éditoriale (at) simplementwallst.com.

— to uk.sports.yahoo.com