Lorsque j'ai écrit mon dernier article sur le budget 2024, je me disais qu'il semble bien loin le temps où un candidat à l'élection présidentielle avait tenté d'attirer les foules à lui en déclarant que son "véritable adversaire, c'est le monde de la finance". Ce faisant, il avait juste réussi à amplifier la confusion entre finance et financiarisation, la deuxième étant la forme parasitaire de la première, en ce qu’elle met l’ensemble des activités productives sous la coupe des puissances financières, avec la complicité active ou résignée du politique.

Tandis que les petites entreprises subissent de plein fouet l'inflation, la remontée des taux et l'essoufflement global de l'activité, les multinationales jouent de la géographie capitaliste pour tenter de s'affranchir de ces problèmes et satisfaire les exigences des investisseurs financiers. D'où la peur d'une baisse généralisée du prix des actifs, qui emporterait tout le système par le fond...

Les Bourses tiennent bon

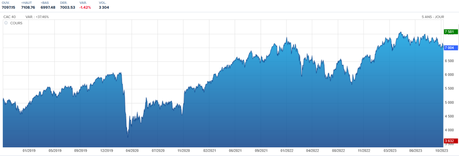

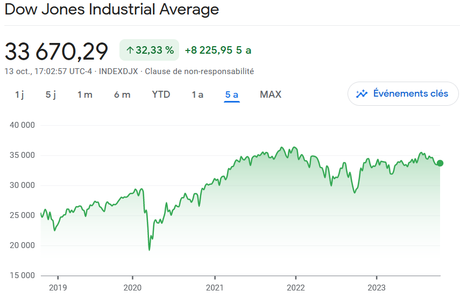

Malgré un contexte socioéconomique et géopolitique dégradé, les marchés d'actions semblent résister envers et contre tout, des deux côtés de l'Atlantique :

[ Source : Boursorama.com ]

[ Source : Google finance ]

Il est vrai que derrière ces tendances à la hausse sur les Bourses se cachent des facteurs puissants ayant dopé les marchés : taux d’intérêt maintenus artificiellement bas permettant d'user et d'abuser de l'effet de levier, aides publiques en tous genres face à la pandémie et maintenant l'inflation, protectionnisme plus ou moins avoué, liquidité disponible à foison, partage de la valeur produite longtemps défavorable aux salariés, etc.

Tant et si bien que les Bourses s'apparentent de plus en plus à des marchés de "faux droits" (ou droits fictifs) pour parler comme Jacques Rueff, dont de grands acteurs tiennent à eux seuls les cordons ! Et quand tout va mal, notamment dans le monde bancaire, ils peuvent compter sur le soutien indéfectible de l'État et de la Banque centrale, qui craignent par-dessus tout les conséquences de la chute des cours dans un monde financiarisé. Or, dans un système capitaliste, les crises sont précisément les événements qui permettent d'effacer ces droits fictifs et donc d'assainir les marchés. Ne pas vouloir l'admettre ou s'opposer à ce mécanisme, c'est donc prendre le risque d'une catastrophe systémique majeure sur les marchés...

L'immobilier dans l'expectative

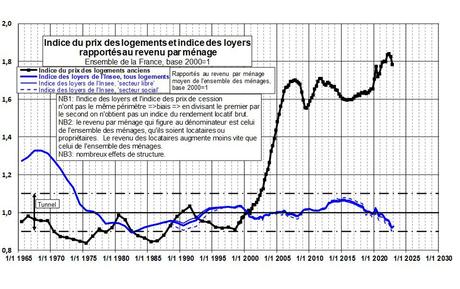

Les facteurs ayant conduit à la hausse des cours boursiers sont aussi à l’œuvre dans l'immobilier, à tel point que malgré les hausses de taux sur les prêts, le marché de l'immobilier ploie, mais ne rompt pas... pour l'instant ! Néanmoins, les célèbres courbes de Friggit nous montrent bien que le principal problème avec les actifs immobiliers est que leurs prix se sont déconnectés des revenus des ménages :

[ Source : CGEDD ]

Bref, comme l'explique avec brio Olivier Passet dans la courte vidéo ci-dessous, plutôt que d'assainir les marchés pour le bien du plus grand nombre, les uns et les autres s'entendent pour maintenir le niveau des prix des actifs, quel qu'en soit le coût. Or, "les prix d’actifs surévalués bénéficient à peu et demandent l’effort de tous" :