Les évènements de ces dernières semaines témoignent d'une nette accélération des évènements, et d'une aggravation de la situation, aussi bien aux USA qu'en Europe.

Voyons en les différents aspects :

- Sur le secteur financier :

Le « gigantesque » plan Paulson de 700 milliards de $ a donc été finalement adopté.

Seul problème : les besoins en liquidités du système financier s'accélèrent à un rythme exponentiel, et le gel des marchés de crédit aussi.

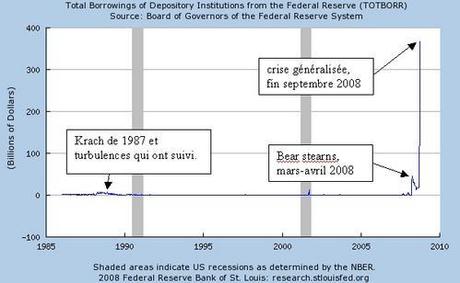

Voici un graphique représentant les emprunts des établissements financiers US à la FED :  ils étaient insignifiants jusqu'au début 2008. Pour Bear Stearns, la FED a du prêter 40 milliards pour éviter la panique, un fait sans précédent dans l'histoire...Depuis la mi-septembre, tous ces seuils sont pulvérisés : les prêts d'urgence de la FED s'élevaient à 47 milliards le 17/9, à 187 milliards le 24/09/08, à 367 milliards le 1/10/08 et à plus de 400 milliards le lendemain (2/10).

ils étaient insignifiants jusqu'au début 2008. Pour Bear Stearns, la FED a du prêter 40 milliards pour éviter la panique, un fait sans précédent dans l'histoire...Depuis la mi-septembre, tous ces seuils sont pulvérisés : les prêts d'urgence de la FED s'élevaient à 47 milliards le 17/9, à 187 milliards le 24/09/08, à 367 milliards le 1/10/08 et à plus de 400 milliards le lendemain (2/10).

Il s'agit pour l'essentiel de prêts à court terme (moins de 90 jours), pour donner le temps aux banques emprunteuses de tenter de liquider leurs actifs et de trouver du cash au plus vite (ce qui implique des ventes ultérieures d'actifs et autant de pression sur le cours de ces actifs divers). La FED a du elle-même emprunter au trésor US (350 milliards) pour pouvoir agir.

Au rythme de ces derniers jours (plus de 30 milliards / jour), le plan Paulson serait consommé en moins d'un mois.

Lien FED (stat H4.1) graphique paramétrable et données

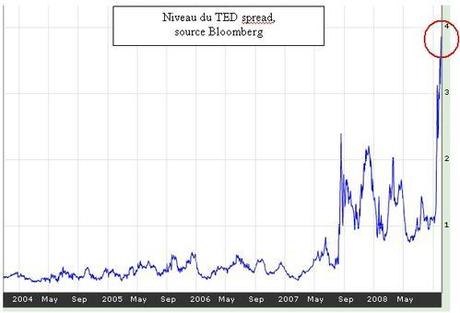

Les spreads de taux pulvérisent également tous leurs records historiques : le TED spread qui mesure l'écart entre les taux interbancaires (le taux auquel les banques acceptent de se prêter de l'argent) et les taux « sans risque » (T-bonds) est à présent proche de 4%, très loin devant son précédent record atteint pendant le krach de 1987 (2,5%).

Les taux des obligations à risque intermédiaire explosent aussi à la hausse : le spread Baa - 10 ans est au dessus de 4% et vient de dépasser ses plus hauts sur 50 ans : les entreprises qui ont besoin d'emprunter subissent actuellement une forte hausse de taux (alors que les taux sur les emprunts d'état eux restent très bas, et même historiquement bas sur les maturités courtes qui sont en dessous de 1%)

Cette course au cash a des effets que l'on aurait jugé impensables il y a seulement quelques mois : l'état de Californie a demandé un prêt d'urgence de 7 milliards aux autorités fédérales, et risque de manquer de liquidtés pour payer ses fonctionnaires prochainement), le Massasuchets semble avoir les mêmes besoins.

Coté Europe, les problèmes sont également là avec l'échec du plan de sauvetage de la banque spécialisée dans les prêts immobiliers hypo real estate (400 milliards d'euros d'actifs, un montant à peine inférieur à celui de Lehman Brothers). Il faudrait trouver rapidement entre 50 et 100 milliards de cash pour cette banque.

- Sur l'immobilier

Là aussi, les mauvaises nouvelles s'accumulent : Les ménages britanniques, pour la première fois depuis 10 ans ont cessé d'extraire des liquidités du refinancement de leurs biens immobiliers, le mouvement s'est même inversé : la source de liquidités qui soutenait la consommation s'est transformée en trappe.

En France les dirigeants croient visiblement aux miracles, et imaginent encore qu'ils pourront enrayer la lame de fond en se substituant aux acheteurs qui ont disparu (avec de l'argent public bien entendu) (dépêche AFP)

Pourtant tous les indicateurs sont au rouge : les taux montent à cause de l'assèchement des conditions de crédit, les emprunteurs ayant des crédit-relais vont devoir vendre leur bien en urgence dans un marché déserté, l'activité chute.

- Sur l'économie réelle et la consommation

-> Les ISM manufacturiers sont en forte chute, et largement sous la barre des 50 qui indique une contraction de l'activité, aussi bien aux USA (43,5, plus forte chute depuis 1984) qu'en France (PMI à 43,0). Le ministre du Budget a aussitôt présenté un point de vue assez original : "Par nature, la France n'est pas en récession" (qui se passe de tout commentaire). Actuellement le mot "politiquement correct" utilisé officiellement est "récession technique" (c'est la suite logique du "ralentissement piloté de l'économie", et de "l'atterrissage en douceur").

-> Les ventes de voitures se sont effondrées aux USA en septembre (-27%)

->le Baltic dry index témoigne aussi de l'ampleur de la chute de la demande, cette fois au niveau mondial.

Le cours de cet indice, qui mesure le prix du transport maritime des matières sèches a presque été divisé par 4 en 5 mois. A mon avis, c'est un sérieux signe d'avertissement pour ceux qui croient encore que les matières premières seront un refuge dans la situation actuelle, et un sérieux signe de chute de l'activité mondiale à venir.

Vous pouvez consulter les graphiques sur ce site. Cette tendance est confirmée par le krach qui a eu lieu sur le secteur des matériaux de base : l'indice eurostoxx des valeurs opérant sur ce secteur a déjà été divisé par 2 en quelques mois, cassant les illusions de tous ceux qui pensaient que les valeurs du secteur minier et des matériaux de base résisteraient durablement à la tempête actuelle (il est vrai que cela avait été le cas jusqu'au printemps 2008). Le graphique ci-dessous (source : Boursorama) montre que tous les supports éventuels ont été franchis à la baisse sans aucune difficulté.

Tous ces éléments (et l'absence de réaction à la hausse des marchés à la suite de l'adoption du plan Paulson) sont des indices sérieux d'une aggravation de la crise, et d'une possible entrée dans le cœur de celle-ci.

Petit point sur les indices pour finir : Les niveaux sur le VIX étaient certes à un niveau très élevé la semaine dernière, ce qui pourrait inciter à espérer un rebond technique...Il est sans doute possible, mais je recommande cependant la plus grande méfiance à ceux qui seraient tentés de se placer dans ce sens. Le pic de pessimisme n'est pas confirmé par d'autres indicateurs (bull/bear spread , put/call ratio restant assez bas), et il n'y a pas eu de franche capitulation à la baisse...

Je ne suis évidemment pas devin, tout ce que je peux dire est que la situation actuelle est exceptionnelle, et qu'un plongeon brutal des indices n'est pas à écarter dans les jours qui viennent sur les marchés, malgré les niveaux actuels du VIX.