) Drastiquement réduits en 2 mois à 2,50 % les taux de la BCE ont encore un peu de marge à la baisse mais cela semble assez réduit pour l'heure d'autant que la prochaine réunion aura lieu le 15 janvier prochain. Autant dire 'une éternité' actuellement.".  Cet article est une mise à jour de l'article du 18 octobre dernier Marchés des changes : Insaisissable dollar...

Cet article est une mise à jour de l'article du 18 octobre dernier Marchés des changes : Insaisissable dollar...

Dollar index .. Kesako ? → Le dollar Index ou comment apprécier plus largement la valeur du dollar ?

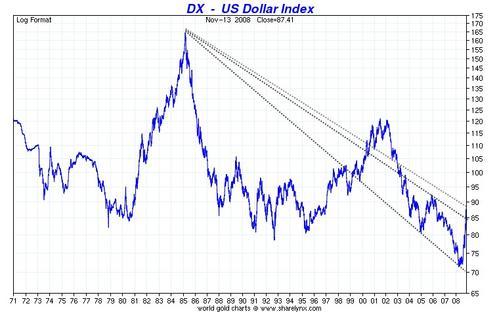

Les "80", résistance a priori importante, ont été franchis pratiquement sans difficultés. La fois précédente, nous avions poussé un peu plus loin l'analyse graphique et déterminé que les 85 (90) étaient une zone test importante. Nous y sommes coincés depuis 2 mois. Le graphe ci-dessous ne reprend que les droites les plus importantes.

Aux éléments présentés fin octobre sur cette hausse fulgurante s'est ajoutée le temps d'avance qu'avait la Fed dans le rythme de baisse des taux (9 baisses depuis l'été 2007, la dernière remonte au 29 octobre pour les porter à 1 % seulement). Le marché anticipait alors plutôt les baisses de taux à venir en Europe et donc voyait se réduire le niveau d'attractivité de la devise européenne (CF. Apprendre et comprendre la bourse, la finance et l'économie : taux d'intérêt et devises Fed could make history by cutting rate to zero

En ce qui concerne la Fed, une réunion est programmée mardi et les spéculations ont été plus vives ces 5 derniers jours sur une éventuelle nouvelle baisse. Et surtout sur son ampleur. LE chiffre qui circule est de - 0,50 % de baisse (c'est le chiffre du consensus, on interroge ici analystes et économistes) mais les futures donnent une forte probabilité de voir même - 0,75 % (c'est le chiffre tiré des cours des obligations) Les 0 % affichés sur les obligations à 28 jours et 3 mois cette semaine attisent même les spéculations vers une baisse qui pourrait les porter à 0 %. Le Financial Time s'en est d'ailleurs fait l'écho hier "

Bref, le différentiel de rémunération en terme de taux d'intérêt a basculé un peu plus en faveur de l'euro. Le mouvement sur les cours a été net.

Entre mardi prochain et la prise de fonction d'Obama le 20 janvier, les spéculations sur la baisse des taux de la Fed vont arriver à leur terme faute de munitions restantes.L'équilibre de la balance est complexe pour le politique, la fed et la nouvelle administration : d'un côté la force du dollar est un frein à la compétitivité américaine dans le commerce mondial mais de nouvelles érosions de sa valeur pourraient devenir une problématique pour attirer les capitaux importants que le pays va devoir lever pour financer les plans de relance annoncés.C'est d'autant plus important actuellement que l'orientation va nous renseigner non pas seulement sur ce que les autorités "à la veille d'un sommet USA / chine, a montré que la Chine en voulant dévaluer sa monnaie exprime les difficultés que rencontre son économie qu'elle veut rendre ainsi plus compétitive.

Un mois en arrière au plus haut au-delà des 88, il n'y avait aucune anticipation quelle qu'elle soit de voir une baisse de 0,75 % ou plus de se produire.

L'orientation du dollar index va prendre une importance cruciale pour les investisseurs sur la politique et les moyens de la politique d'Obama.

Aujourd'hui sous les 85(90) la hausse n'est toujours qu'un pull-back, même puissant, dans une tendance baissière lourde.

Tout ceci se passera vraisemblablement autour de cette parité à 85(90) contre les principales autres devises mondiales. C'est une des grandes données qu'attendent de voir les investisseurs.

veulent" faire mais surtout sur ce qu'elles "

Rarement l'équation aura été aussi dure à résoudre entre une compétitivité des produits 'made in USA' qui redeviendrait très importante à 72 mais, un niveau sur lequel la défiance vis à vis du pays pourrait égaler monter encore d'un cran. peuvent" ou non faire. Quand il ne reste plus de munitions côté américain par exemple en terme de taux, nous venons de le voir, et côté chinois, autre exemple, le mouvement sur la parité yuan / Dollar US examinée