J'ai déjà eu l'occasion d'écrire quelques articles sur ce sujet, mais il est temps d'actualiser cela avec les dernières données disponibles.

Mike shedlock a calculé le montant des engagements des autorités US depuis le début de la crise à 7700 milliards de $ (l'équivalent de 11 plans Paulson).

Mais ce chiffre spectaculaire doit être relativisé : Il met dans le même "sac" des dépenses effectives et des garanties, deux choses totalement différentes.

Le prêt-sauvetage du Trésor US à l'assureur AIG par exemple est une dépense effective : Il y a très peu de chances que l'état retrouve l'argent de ce prêt avant longtemps (si il les retrouve un jour).

Par contre lorsque la FED échange des bons du trésor contre des actifs bancaires plus ou moins douteux pour fournir de la liquidité aux banques, c'est une garantie : la FED perdra sans doute de l'argent à cause du risque qu'elle a pris, et devra être recapitalisée par le Trésor US pour compenser cette perte, mais ce sera une perte partielle : Le taux de perte final sur un panier d'obligations hypothécaires titrisées a peu de chances de dépasser 10% du montant initial (en supposant que 30% des emprunteurs fassent défaut et qu'on revende leur logement à 65% du prix d'acquisition). Donc le meilleur moyen de suivre l'état des finances publiques US est à mon avis d'observer au jour le jour le montant de la dette de l'état US détenue par les créanciers hors-état (ces créanciers sont soit des investisseurs américains, soit des investisseurs étrangers).

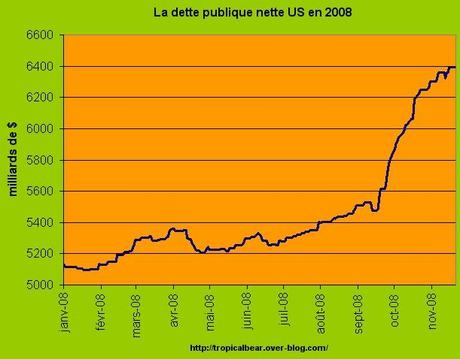

Ce site permet de suivre cela en temps réel, la rubrique qui compte s'appelle "debt held by the public". C'est ce que l'état US doit effectivement à ses créanciers.

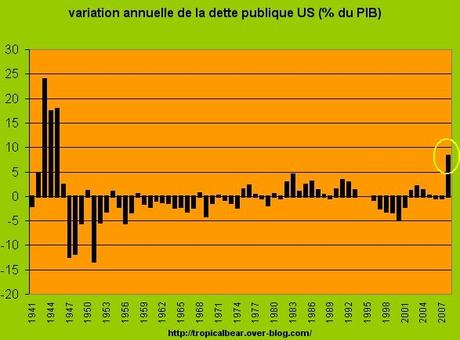

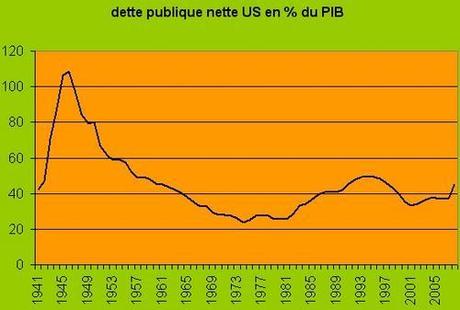

Cette dette a connu une augmentation spectaculaire cette année, sans précédent depuis la 2ème guerre mondiale, vu qu'elle est passée de 36,8% du PIB US à un niveau qui devrait être voisin de 45% du PIB à la fin décembre.

Par son action, le gouvernement US reconnaît donc de fait l'existence d'une crise sans précédent depuis plus de 60 ans, et a désigné l'ennemi qu'il entend combattre (sans aucun succès pour le moment, comme je l'attendais) : la déflation.

Est-ce que cette action implique un risque de défaut de paiement de l'état US et d'effondrement du $ à moyen terme (2009), comme certains l'annoncent ?

A mon avis certainement pas, et les graphiques ci-dessous permettent de relativiser la situation :

La dette publique a bien flambé ces deux derniers mois (+900 milliards), mais reste à des niveaux tout à fait raisonnables au regard de l'histoire.

source : http://www.whitehouse.gov/omb/budget/fy2009/pdf/hist.pdf + données 2008 prises sur le site du trésor US.

Ceux qui ont misé sur la chute du $ en 2008, ou bien sur une hausse des taux sous le prétexte que la dette publique US augmentait rapidement sont aujourd'hui largement perdants : les taux des emprunts d'état US sont au plus bas de leur histoire, avec un taux du 10 ans sous les 3%...C'est bien la déflation qui reste aux commandes.

Si les USA continuent à laisser flamber leur dette publique de façon incontrôlée pendant 2 ou 3 ans, les marchés finiront évidemment par s'inquiéter, et le dollar en subira les conséquences.

Mais il est dangereux de vouloir avoir raison trop tôt, parce que pour le moment, la dette publique nette US reste à des niveaux tout à fait soutenables, et inférieurs à celle de nombreux autres états (notamment européens), et elle a toutes les chances de le rester en 2009, même si l'endettement augmente encore de 1000 ou même 2000 milliards (ce qui est tout à fait possible).

1500 milliards de dette publique en plus, ce n'est jamais que 10,4% de plus sur le ratio dette publique / PIB. Pas de quoi provoquer une faillite de l'état à mon avis, et particulièrement dans un contexte ou les investisseurs restent très demandeurs de bons du trésor comme en témoignent la récente baisse des taux. Je ne conseille donc pas de miser sur une baisse du $ à moyen terme.

Les CDS (credit default swaps) sur les bons du trésor US voient bien leur valeur augmenter fortement depuis quelques mois, et certains y voient un signe d'une faillite à venir des US. Mais là aussi, attention : cela montre à mon avis surtout l'existence d'une bulle spéculative sur ces CDS, qui indiquent parfois n'importe quoi sous l'effet de la spéculation.

Les CDS associés à Berkshire Hathaway évaluent ainsi actuellement la holding de Warren Buffet au rang de "junk bond" (obligation poubelle).

Je préfère donc prendre en compte le message délivré par les taux longs, qui sont historiquement bas, et signalent tout ce que l'on veut sauf un risque de défaut de l'état US à moyen terme...Et pour plus tard, il sera toujours temps de réétudier la situation !

Petit point sur les indices pour finir : Nous sommes dans le rebond technique, à mon avis en fin de vague 4.a. Le put/call ratio court terme (5j) approche la zone des -2 déviations standard, il y a donc un risque important de baisse des indices à court terme (semaine à venir). J'ai pour ma part revendu une bonne partie des petites positions acheteuses (20% de mon PEA) prises en début de semaine dernière.

Je verrais cette baisse, si elle a lieu, plus comme une simple correction de la récente vague de hausse (vague 4.b, voir le graphique sur l'article précédent du blog), qui ne signerait pas encore la fin du rebond technique en cours.