L'économie américaine a détruit 651 000 emplois (non agricoles) le mois dernier conformément aux attentes. Janvier a été

révisé de - 598 à - 655 000 et décembre fait l'objet d'une révision encore plus drastique de - 577 000 en première estimation à - 681 000, ce qui représente un pic jusqu'ici. Le total des

derniers mois représente 2 584 000 postes détruits (soit 20 000 / jours)

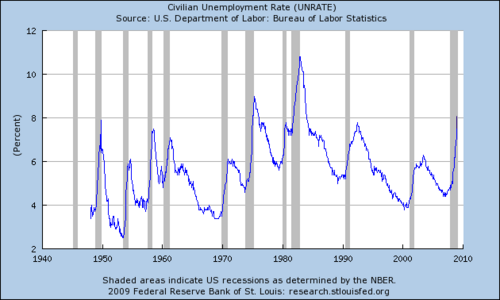

Jamais de tels chiffres n'avaient été publiés depuis que ce suivi statistique a démarré en 1949 avec un taux de

chômage qui revient au niveau de ceux observés en 1983 et qui s'établit à 8,1 % de la population active contre 7 ,6 % en janvier et 6,6 % en octobre dernier.

Le CAC 40 perd - 1,37 % à 2 534,45 points. Le Dow Jones regagne + 0,49 % à 6 626,94 points s'extirpant des profondeurs

après un plus bas à 6 470,11 points à la faveur d'un mini rally haussier durant la dernière demi-heure de cotations. Le score hebdomadaire reste lourd avec - 6,17 % à New York mais seulement

-1,82 % à Paris. La place américaine souffre de la baisse de - 22 % de GM toujours cernée par les rumeurs de faillite alors que Wells Fargo regagne + 6 % grâce à l'annonce de la suppression

de 85 % de son dividende qui lui permettra d'économiser environ 5 milliards $.

A l'inverse, J.P Morgan Chase lâche encore - 4 %. Les banques américaines ayant opéré de nombreuses cessions, fusions et

acquisitions compte tenu de la crise, nous vous proposons de regarder le tableau suivant dans ce lien pour bien comprendre la hiérarchie actuelle et ce que représente ces noms que nous évoquons un soir sur 2 afin de bien pondérer l'importance de la menace qu'ils font

peser. Les montants en milliards de $ correspondent au total des actifs détenus et sont à comparer par exemple avec le PIB de la France qui s'élève à environ 1 800 milliards € ou au déficit

prévisionnel de l'état fédéral US pour 2009 de 1750 Mds $.

Les 19 banques de ce tableau sont par ailleurs les banques que le Trésor et la Fed soumettent à des 'tests' actuellement dans le cadre du plan de sauvetage pour déterminer les

montants à allouer en fonction de critères de solvabilité et de qualités d'actifs détenus essentiellement.

Pour nous, le meilleur test à surveiller reste celui du marché... celui que de très nombreuses banques n'ont pas réussi à passer bien avant que ces simulations (dites 'stress test') ne voient le jour...

N-B : J.P. Morgan est par ailleurs, au-delà de ces chiffres, plus

qu'un symbole pour la finance américaine. Elle représente le noyau essentiel dans l'armature historique même de toute la construction financière des Etats-Unis depuis plus d'un siècle, notamment

à la création de la Fed en 1913 et dernièrement avec le rachat de Bear Stearns. Très active dans les dérivés, nous verrons à l'occasion, si l'actualité nous laisse un peu de répit pour réaliser

un rapide article historique, qu'elle est synonyme de tradition de renflouement depuis 1893, date à laquelle elle était venue au secours du Trésor US à l'époque alors que les investisseurs

quittaient les bons du Trésor pour se réfugier dans l'or après une période de dépenses déraisonnées de l'état et de création monétaire pour venir en aide notamment aux fermiers en

difficultés.

En l'absence de banque centrale au début du siècle, lors de la grande panique de 1907 dont nous avons déjà souvent parlée, c'est cette banque qui fît alors office de banque centrale. Une

banque centrale de fait autour de laquelle d'autres banquiers se sont agglomérés.