Copyright © Apprendrelabourse.org -

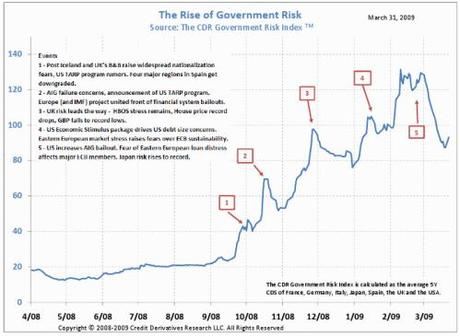

Credit Derivatives Research vient de lancer ce jour un indice retraçant le coût des CDS (Credit default swap ou assurance

contre le risque de défaut de paiement) pour les risques souverains.

Copyright © Apprendrelabourse.org -

Credit Derivatives Research vient de lancer ce jour un indice retraçant le coût des CDS (Credit default swap ou assurance

contre le risque de défaut de paiement) pour les risques souverains.

→ Comment ça marche ?

Cet indice comprend 7 pays. Je les classe ci-dessous par ordre croissant en fonction de l'importance du prix à payer pour s'assurer contre un défaut des obligations d'Etat des gouvernements

respectifs. Plus le prix est élevé, plus le marché évalue le défaut comme probable (données au 31 mars 2009 date de lancement)

- Allemagne : 55 (bp*)

- France : 60

- USA : 70

- Japon : 90

- Italie : 105

- Grande-Bretagne : 115

- Espagne : 145

* correspond au coût en 'bp' (base point = 'point de

base' en français. 100 points de base = 1 %) Se rapporte à des tranches de 10 000 000 $ de dettes assurables contre le paiement d'une prime égale à 60 bp soit

60 000 $ par tranche par an sur 5 ans (et payable trimestriellement en général) par exemple pour la France.

→ Historique de l'indice :

→ Comment suivre cet indice ? (et plein d'autres choses vues

dernièrement... )

Le lien suivant mis à jour quotidiennement vous donnera un suivi panoramique et global des risques de défauts de paiement évalués par le marché des CDS avec une présentation et

détail ci-après :

Indices de CDS par types de

marché

Détail des graphes visibles sur le lien à droite :

. GRI : Government Risk Index (que je viens de traiter rapidement ci-dessus)

. CRI : Counterparty Risk Index (concerne l'indicateur de contrepartie des 14 plus grandes banques mondiales actives sur le marché des CDS évoqué dans notre dernière

newsletter et signalé fin février sur le blog)

. US investment grade : indice des 50 CDS à 5 ans les plus liquides en Amérique du Nord et sur des signatures notées en catégorie d'investissement)

. Global : comprend l'indice ci-dessus et l'indice ci-dessous

. US High yield (concerne les obligations à haut rendement c'est à dire celles notées en catégorie spéculative)

. Europe Investment grade : même chose que le 3 ème mais appliqué à l'Europe

. Europe crossover : équivalent du High yield US appliqué à l'Europe

(2 derniers graphes globaux pour l'Asie et l'Australie)

Voilà de quoi aller jeter un oeil de temps à autre pour voir quelle est l'évaluation globale du marché concernant, par ordre de présentation, les grands risques souverains, les grands

risques bancaires, les meilleurs notations sur les obligations américaines et européennes suivies enfin des moins bonnes.

√ Articles liés :

. Risques souverains et déficits sociaux

. Crises financières et bancaires : quelques rappels historiques

. Risques souverains : la grande inconnue du chiffrage des renflouements

. Risques souverains : forces et faiblesses américaines et européennes

. Notations de crédit : comment évaluer le risque réel de défaut des obligations ?

. Zone Euro : entre éclatement et attraction