Copyright © Apprendrelabourse.org - Ce 4 ème édito se situe au carrefour

de plusieurs séries d'articles publiés ces derniers mois :

- C'est tout d'abord la suite logique de Crise financière : au secours ...mais qu'est ce qui se passe ?! dans lequel vous avez découvert le "mur de la dette"

- c'est aussi une synthèse pour regarder plus précisément au cas par cas à l'avenir la situation des Etats en terme de solvabilité après avoir fait quelques rappels à ce

sujet sur ce qu'on appelle dans le jargon les risques souverains

- enfin, il s'inscrit bien sûr dans le prolongement des premiers éditos : une récession immobilière

était bien en vue dès 2006 avec une accumulation de saisies immobilières qui ouvrait une piste parsemée de faillites de plus en plus importantes, lesquelles sont

'remontées' pour toucher violemment un certain nombre de banques alors que d'autres ont été 'sauvées' par les états. Nous nous posions la question alors de savoir jusqu'où

pourraient aller ces faillites, éventuellement jusque 'tout en haut' et le dernier édito en date posait la question Endettement US : remboursement ou fuite en avant ?

. Les Etats sont obligés d'emprunter pour assurer le financement du secteur bancaire,

financer leurs plans de relance et leurs déficits publics, cela n'échappe plus à personne. En ce qui concerne les USA, le déficit de "temps de

guerre" s'accroît chaque jour un peu plus. La réponse est donc pour l'instant : fuite en

avant.

. Ils ont pris le relais de la croissance de la dette avec personne ensuite à qui le passer. Nous sommes bien avec un problème d'endettement qui est

arrivé 'tout en haut'. La "patate chaude" de la dette est maintenant entre les mains de beaucoup d'Etats. Et oui... alors qu'est-ce qui se passe ensuite ?

Le FMI sous l'égide de son département des affaires fiscales a publié il y a quelques semaines un rapport pour étudier quels sont les effets de cette crise sur les finances

publiques :

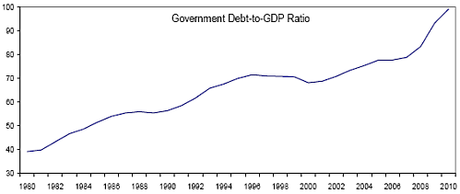

En considérant l'ensemble des 20 économies les plus développées de la planète (USA, Japon, Allemagne etc..) on constate tout d'abord effectivement

une accélération de l'endettement des gouvernements comparé à la richesse créée dans tous ces pays et l'atteinte d'ici quelques mois de la barre des 100 %. L'endettement des 20 pays les

plus développés correspondra donc très bientôt à une année de production de richesse de l'ensemble de ces pays.

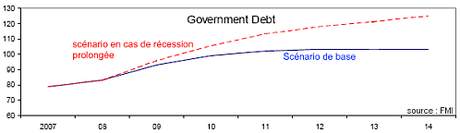

Voilà un historique intégrant un scénario dit de 'base' qui ne tient pas compte d'une prolongation ni d'une aggravation

éventuelle de la crise, auquel cas, le graphe 2 donne une anticipation à l'horizon 2014 encore plus tendue, sinon difficile.

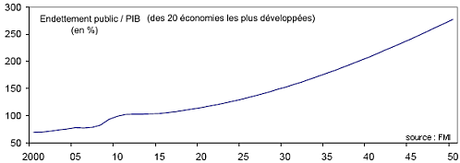

En revenant sur le scénario de base et en tenant compte des perspectives à long terme et des déficits sociaux (santé,

retraites) qui, crise financière ou pas, reposent sur une donnée démographique intangible avec le vieillissement des populations, tout cela ouvre définitivement sur une fuite en avant à

l'infini... (graphe n°3)

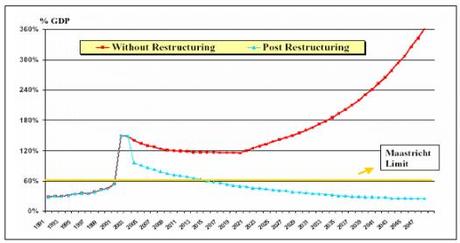

Comment pouvons nous sortir de là ? Les possibilités se résument en fait très simplement dans la

dernière illustration. Il s'agit toujours de courbes d'endettement public par rapport au PIB et qui matérialise la question que tout gouvernement a à se poser à un moment donné ou

à un autre arrivé à un stade critique.

Ce dernier graphe n'est nullement une hypothèse d'école, il est issu d'un cas réel et bien vivant pour sa population qui s'est produit il y a quelques années en Argentine. Les données

proviennent de différents documents du ministère de l'économie argentin et présentés dans différents colloques au moment de sa faillite sous l'égide notamment du FMI.

Que voit-on ? La crise financière fait s'envoler la dette publique, se pose alors la question soit de la laisser filer

(courbe rouge) soit de la 'restructurer'(c'est à dire de la ré-échelonner, de ne pas la payer partiellement etc.. - courbe bleue clair)

Bien évidemment arrivé à un tel stade, ce n'est nullement une volonté mais l'impossibilité de continuer qui amène à un tel choix ou l'accident qui contraint définitivement et rapidement sous la

pression de l'urgence.

Le but dans cet édito n'est pas de rentrer dans les détails mais d'avoir bien en tête cette représentation d'ensemble qui

s'impose à tous. A première vue l'envolée argentine paraît beaucoup plus ample que celles sur les graphes du FMI, mais en reportant les engagements (garanties, cautions) pris

par les états dans cette crise mais non décaissés on arrive très facilement à ce type même de configuration. Dans le cas de l'Irlande on est même passé d'un ratio aux environs de 40 % fin

2007 à plus de 100 % en quelques mois, sans compter les engagements.

Nous détaillerons plus tard les 3 grandes références qui existent en la matière pour l'époque moderne :

- le Japon : c'est l'exemple toujours en cours (vous découvrirez une courbe rouge mais plus 'bombée')

- la Suède : c'est l'exemple de la 'réussite' d'une sortie de crise financière et bancaire (une courbe en cloche sans à-coup en sera l'illustration)

- l'argentine : c'est le cas d'école de la faillite (une courbe qui explose et se brise ensuite, en bleu clair. Vous l'avez déjà sous les yeux)

Plusieurs situations actuelles importantes (USA, UK, France) seront étudiées dans le détail pour bien comprendre ce que les autorités peuvent être amenées (ou contraintes) à

décider.

Quelque soit le pays dans lequel

vous résidez, il n'est pas inutile de rechercher le niveau d'endettement + les montants pour lesquels l'état s'est engagé ces derniers mois pour percevoir dès maintenant

quelle est l'allure de la courbe (celle déjà réalisée et celle potentielle avec les engagements pris)

Ne retenez pour l'heure que l'allure de la courbe et seulement de manière accessoire les pourcentages et la limite du traité de Maastricht qui n'ont dans l'absolu qu'un sens assez limité en

réalité.

Vous verrez que le rapport "sinistres / % d'endettement" dépend de quelques critères importants à ne pas négliger comme la part de l'endettement extérieur et intérieur par exemple et

bien sûr toute une série d'articles brossera un tableau le plus complet possible sur les sorties de crise possibles tant en terme 'favorable' que 'de catastrophe', pour tenter de vous éclairer

sur les cas les plus probables vous concernant.

Un couple surendetté peut se rendre à la commission de surendettement de la Banque de France de son département, une société en cessation de paiement peut ouvrir une procédure de redressement

judiciaire en droit français ou recourir au chapter 11 selon la loi des faillites en vigueur aux USA. Pour un Etat, il n'y a nulle part un guichet d'enregistrement quelconque et les formes

prises sont extrêmement diverses, tout particulièrement lorsque les banques sont impliquées.

Que ce soit pour les mois à venir ou à très long terme, nul investisseur, épargnant ou simple observateur de l'actualité ne peut plus ignorer ces évolutions au risque de ne pas comprendre

les futures politiques fiscales, bancaires et monétaires du pays dans lequel il réside. Les orientations sur les retraites, l'épargne, les taxes, le développement économique et le

risque d'accident financier éventuellement majeur en certains endroits prennent leurs sources à partir de cette dernière courbe.