Commençons par le point sur les indicateurs de sentiment :

A) sentiment de marché

1) Indicateur de long terme (> 6 mois)

Période visée

Valeur janvier 2010

cible idéale pour shorter

Position

Mutual fund cash level

LT

(6 mois à plusieurs années)

3,6

3,7 ou moins

Fortement baissier.

2) indicateurs de moyen terme (1 à 3 mois)

Période visée

Valeur au 06/03

cible idéale pour shorter

Position

Bull-bear spread

Moyen / LT > 2 mois

19%

> 33%légèrement baissier

Nova / ursa ratio

MT (1-3 mois)

+4,5

instantané 11

intermédiaire>5

instantané > 8

baissier

Equity PCR (20j)

MT (1-3 mois)

0,67

<0,59

haussier

3) indicateurs de court terme (1 semaine)

Période visée

Valeur au 06/03

cible idéale pour shorter

Position

VIX

Point d'entrée CT

17,42 15 à 17baissier

Equity PCR (5j)

Point d’entrée CT

0,596

0,56

neutre- La valeur du mutual fund cash level pour février n'est pas encore disponible. L'extrême atteint en janvier montre qu'il y a très peu de chances pour que le marché haussier en cours soit durable (au delà de quelques mois).

- Pour le moyen terme, le sentiment global est neutre, avec des signaux contradictoires sur le nova / ursa et l'equity PCR à 20 jours, et une marge de progression restant au bull/bear spread vers plus d'optimisme. On peut donc faire l'hypothèse que la hausse en cours depuis la mi-février a encore un peu de potentiel devant elle, mais que le plus fort de la hausse est déjà derrière nous.

- A plus court terme, l'equity PCR est repassé sous sa MM à 100 jours, mais dispose encore d'une marge de progression avant de se trouver en zone d'excès d'optimisme.

- A très court terme enfin, les niveaux atteints sur le nova/ursa instantané (11) et le VIX (17,43) laissent envisager une correction prochaine (mais qui risque d'être de faible ampleur vu que les indicateurs d'échéance plus longue ne sont pas "mûrs" pour une baisse vraiment prononcée).

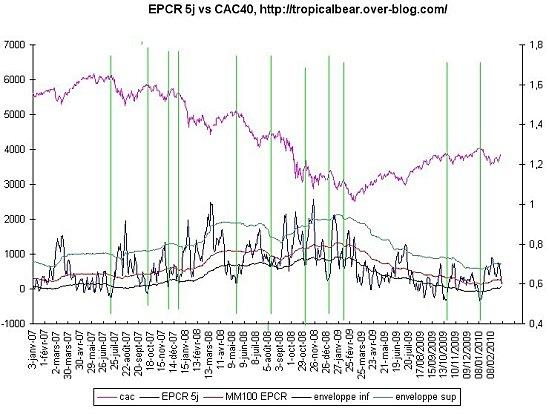

Le modèle basé sur l'EPCR 5j, qui a donné de bons signaux jusqu'ici nous montre que nous ne sommes pas encore sous l'enveloppe inférieure.

image agrandie

Donc :

- Ceux qui ont des positions acheteuses pourront les conserver encore un peu dans l'espoir qu'on aille vers un excès d'optimisme plus net (je suis pour ma part investi actuellement à hauteur d'environ 35% du PEA en small caps), mais il est déjà bien tard pour acheter le marché vu que certains indicateurs sont déjà en zone d'optimisme élevé.

- Dans le cadre d'un swing de moyen terme basé sur un excès d'optimisme du marché, il est toujours trop tôt pour envisager un short avec suffisamment de sécurité (on attendra pour cela un EPCR 5j franchement en dessous de son enveloppe inférieure, soit des valeurs de 0,56)

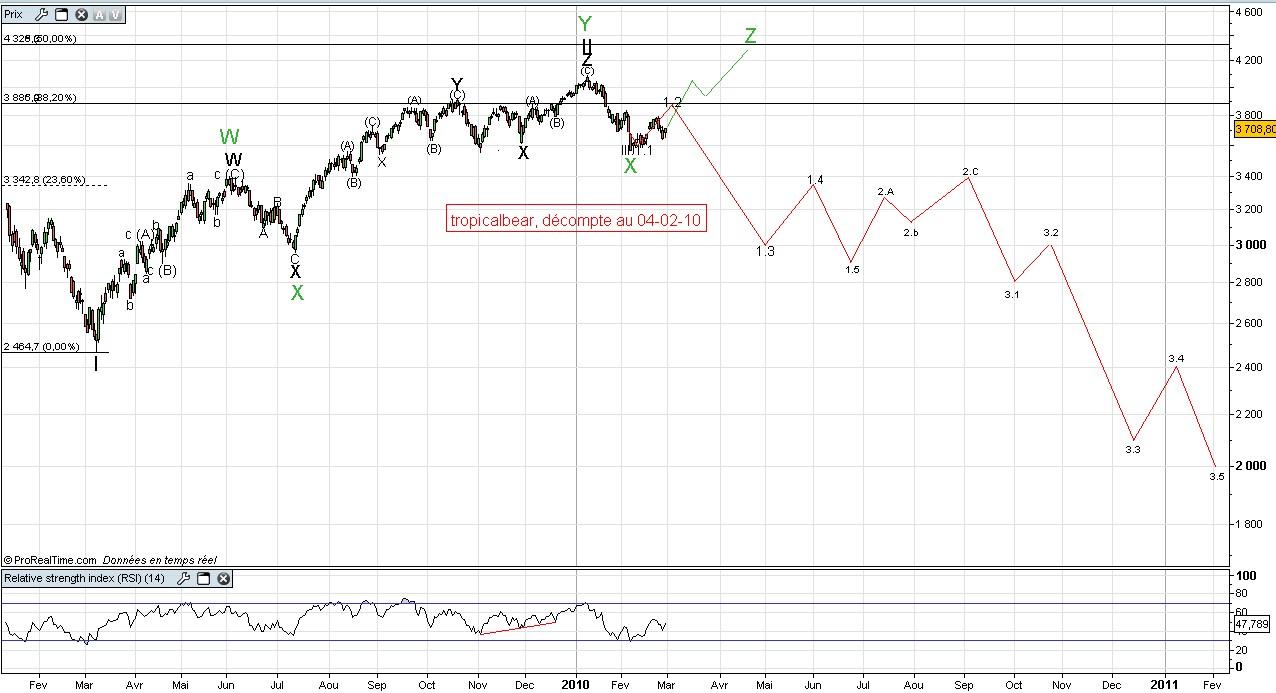

B) décompte elliott

Le décompte alternatif mentionné dans la précédente file trading de février devient à mon avis le plus probable à présent : Certains indices US ont déjà cassé les plus hauts de janvier, et le Footsie anglais a fait de même.

Ce décompte est illustré en vert sur ce graphe que j'avais réalisé fin février :

L'objectif à 4250 n'est qu'indicatif évidemment, cette dernière vague haussière pouvant s'arrêter avant. Mais l'idée à retenir est que dans cette configuration, il faudra être sélectif sur le point d'entrée short, et attendre un excès d'optimisme franc avant de shorter le marché (j'ai relevé pour cette raison les seuils sur les indicateurs de sentiment dans les tableaux du début d'article) : Si nous sommes encore dans le rebond qui a débuté en mars 2009 (vague II), on peut attendre que le prochain pic d'optimisme sur les indicateurs de sentiment soit au moins voisin de celui atteint en janvier dernier.