Emergence de nouvelles plateformes

La Banque Centrale Européenne (BCE) multiplie depuis quelques années les initiatives dans le but de favoriser l’efficience des marchés financiers et de promouvoir la stabilité

financière et monétaire. L’enjeu est de construire un Eurosystème[1] efficace et plus sûr en termes de systèmes de paiements et de règlements des titres.

En 2007, la création de la plateforme unique des paiements en euro Target 2 faisait preuve d’une volonté d’harmonisation et de centralisation. Puis, en réponse aux grandes faiblesses des systèmes de règlement-livraison européen pointées par le rapport Giovanini[2], le Conseil des gouverneurs de la BCE a décidé en juillet 2008 la création de Target 2 Securities, une plateforme unique de règlement-livraison des titres au sein de la zone Euro.

La mise en place de ces plateformes offre l’opportunité de créer pour la première fois un canal unique pour l’utilisation transfrontalière des garanties.

La mobilisation des actifs éligibles utilisés en garanties transfrontalières suite aux différentes opérations de politique monétaire est en forte progression. Cette tendance s’est accrue au cours de la crise financière où les systèmes d’échange ont été confrontés à des conditions extrêmes : pression sur la demande de liquidité, volume d’activité soutenu, volatilité des marchés et gestion des défaillances de contreparties. Aujourd’hui, l’actuel système de gestion des garanties de l’Eurosystème, le Correspondent Central Bank Model (CCBM), représente 36,7% du total des garanties de l’Eurosystème[3]. Le CCBM est un mécanisme dans lequel chaque Banque Centrale Nationale intervient pour le compte des autres en qualité de conservateur pour les actifs éligibles. Il reste jusqu’à présent un des canaux principaux pour le transfert des garanties transfrontalières.

Pourtant ce système a été conçu comme une solution provisoire et présente aujourd’hui certains inconvénients : les procédures sont lourdes et décentralisées. En juillet 2008, le Conseil des gouverneurs de la BCE décide donc, face à une forte demande du marché issu d’une consultation publique, de créer une procédure unique de livraison et d’acceptation de toutes les garanties éligibles (titres et actifs non négociables) : la plateforme CCBM2 (Collateral Central Bank Management).

Le CCBM2 succèdera au mécanisme CCBM suite à l’évolution des principes de mobilisation des garanties.

La mobilisation des garanties ou collatéralisation

Afin de répondre aux objectifs de la politique monétaire unique, les banques centrales de l’Eurosystème doivent assurer la liquidité du système bancaire. Ainsi lorsque le marché interbancaire manque de liquidité elles mettent des lignes de crédit à disposition des établissements financiers. Et en contrepartie des apports de liquidité, les établissements financiers doivent fournir des actifs de bonne qualité en garantie. Les apports de liquidité sont alors dits collatéralisés.

Aujourd’hui, il existe différentes techniques de mobilisation des garanties telles que le nantissement, le repo, la mise en réserve commune (pooling) et l’affectation des garanties (earmarking). De plus la liste de garanties éligibles se présente sous 2 formes :

- Les actifs négociables : certificats de dette de la BCE, obligations, warrants et autres titres négociables sur le marché émis dans la zone euro et valorisés en euro

- Les actifs non négociables : créances privées émises en euro dans la zone européenne.

En septembre 2008, le marché monétaire et interbancaire se tend. En plus des mesures prise par la BCE face au manque de liquidité tel que l’extension de la liquidité de plusieurs échéances en euros et en dollars, l’instauration des appels d’offres à taux fixe, le dispositif de garanties s’élargit temporairement jusque fin 2009. Désormais les titres de créance négociables déposés en garanties pourront être libellés en USD, GPB et JPY, le seuil de qualité du crédit pour les actifs négociables et non négociables a été abaissé de « A- » à « BBB- », à l’exception des titres adossés à des actifs, pour lesquels le seuil de qualité du crédit de « A- » reste d’application. De plus, les titres de créance émis par les établissements de crédit, y compris les certificats de dépôt, qui ne sont pas cotés sur un marché réglementé, mais négociés sur certains marchés non réglementés agréés par la BCE peuvent être acceptés, ainsi que des titres de créances négociables subordonnés bénéficiant d’une garantie acceptable et qui remplissent tous les autres critères d’éligibilité.

Résultat, l’accès aux liquidités fournies par les banques centrales explose et la collatéralisation devient un enjeu essentiel.

Aujourd’hui, le mécanisme CCBM gérant la mobilisation des garanties transfrontalières n’est plus suffisant. Son processus n’est pas homogène. L’accès au crédit repose sur une méthode de décentralisation, implique le rapatriement du collatéral et l’intervention de multiple acteurs (banques centrales nationales, dépositaires centraux nationaux).

Prenons l’exemple d’une banque française détenant des garanties à l’étranger (en Allemagne) via un dépositaire allemand, qui emprunte des liquidités à la banque centrale française et en échange lui donne la garantie de ses titres.

Pour procéder aux transferts des garanties dans le cadre du mécanisme du CCBM, il faut que notre banque française informe la Banque de France de la livraison des titres et donne l’instruction au dépositaire central étranger de livrer les titres à la Banque de France, en direct ou via ses correspondants . L’instruction de livrer des titres doit se faire également par la Banque de France. Il faut ensuite confirmer la réception des titres aux différents interlocuteurs.

Il existe une réelle nécessité de standardiser les procédures de livraison et gestion d’actifs éligibles en construisant un système unique et central.

Consolidation des systèmes internes de gestion des garanties de l’Eurosystème

Face à la progression des mobilisations des garanties, les interactions entre acteurs et processus internes doivent être simplifiés et harmonisés. L’enjeu est d’optimiser la gestion des collatéraux et la gestion de liquidité. Cette consolidation se fera par la construction d’une plateforme technique unique CCBM2.

Le principe de ce mécanisme repose sur plusieurs modules dont le « routeur de message » sera le seul obligatoire. L’objectif de celui-ci est de standardiser l’interaction des garanties entre les différents interlocuteurs (banques centrales nationales, dépositaires centraux nationaux, contreparties) en automatisant toutes les instructions d’envoi et de réception des messages et des titres. Les autres modules qui gèreront les actifs négociables et non négociables seront facultatifs. Ceux-ci sont les suivants : le crédit et le collatéral, le titre et la créance douteuse. L’approche par modules donne aux participants la flexibilité de choisir celui qui leur convient en fonction de leur marché local. Par ailleurs, deux autres modules ont également été proposés au conseil des gouverneurs pour gérer des procédures d’urgence.

En termes de réalisation, la gestion opérationnelle de CCBM2 a été confiée à la Banque nationale de Belgique et à De Nederlandsche Bank. Son démarrage opérationnel est prévu en même temps que la réalisation du projet Target 2 Securities (T2S). En 2013, T2S et CCBM2 seront donc tous les deux opérationnels.

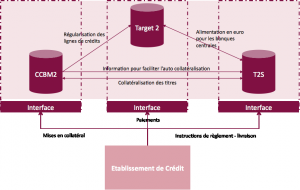

Un des principes de base de cette plateforme est donc de se combiner avec les modules de communication de Target 2 et de Target 2 Securities afin de créer un accès technique unique sous forme de tripartie. CCBM2 interagira donc de manière étroite avec les 2 infrastructures dans le domaine de la liquidité. Elle permettra par exemple, de régulariser les crédits d’une contrepartie dans Target 2 lorsque les titres auront été payés via T2S.

L’interdépendance de ces trois systèmes met en place la véritable structure du marché européen de paiement et de règlement-livraison des titres. La BCE encourage cette interopérabilité car elle est un vecteur de maîtrise des risques. Aussi par la directive sur les Marchés d’Instruments Financiers (MIF) et par le Code de conduite signé par les gestionnaires de systèmes, la BCE favorise d’une part l’interdépendance entre les acteurs majeurs pour la maîtrise des risques sur les marchés financiers et d’autre part elle favorise la concurrence et la baisse des coûts. L’Eurosystème se construit et se consolide. Toutefois, le risque de trop d’interdépendances entre systèmes peut impliquer la propagation d’un défaut en cas de dysfonctionnement opérationnel et / ou de défaillance d’une contrepartie dans l’incapacité de remplir les obligations. La BCE doit donc veiller à la bonne qualité de coopération et d’échange d’informations entre les différents acteurs afin de faire face aux défaillances.

[2]Source :

Premier Rapport de Giovannini, 2001, http://ec.europa.eu/internal_market/financial-markets/docs/clearing/first_giovannini_report_en.pdf

Second Rapport de Giovannini, 2003, http://ec.europa.eu/internal_market/financial-markets/docs/clearing/second_giovannini_report_en.pdf

[3]Source : BCE, Rapport Annuel, 2008, http://www.ecb.int/pub/pdf/annrep/ar2008fr.pdf, page 135

Tags :