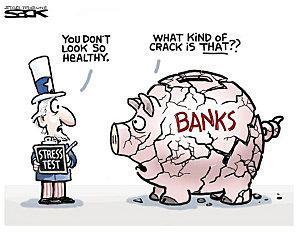

Rassurer les marchés financiers : tel est le nouveau credo des économies de l'Union européenne. Ainsi, après les appels au calme, les incantations, les aides à la Grèce, les mesures exceptionnelles prises par la BCE, voici venue l'époque des stress tests...

De quoi s'agit-il ?

Pour établir le bilan de santé du secteur bancaire, le Comité européen des superviseurs bancaires (CEBS) a soumis 91 banques européennes à des scénarios négatifs (appelés stress dans le jargon financier) :

* chute des marchés financiers de 20 %

* récession en zone euro de - 0,2 % en 2010 et - 0,6 % en 2011

* chute de l'immobilier

* une hausse du chômage

* hausse des crédits impayés

* hausses des taux d'intérêt

* chute de la valeur des dettes souveraines (avec des taux de décote pouvant aller jusqu'à 23 % pour la dette grecque)

Le critère de réussite aux tests est basé sur le ratio de fonds propres durs (Tier 1). Plus précisément, une banque aura réussi à passer les tests si son ratio Tier 1 reste au-dessus des 6 % dans deux scénarios différents. Ces test devraient, en principe, prouver aux marchés financiers que les banques sont suffisamment capitalisées -et donc solides - pour supporter une nouvelle crise. Par là même, ces tests devraient aussi permettre de démontrer que les autorités économiques et financières de l'Union européenne si tant est qu'elles existent sont capables de faire face aux difficultés des établissements bancaires.

Quels sont les résultats ?

Avant toute chose, il a fallu que les pays se mettent d'accord sur les modalités et critères de publication des résultats des tests de résistance des banques. En effet, il y a toujours beaucoup de réticence à publier ses échecs... Ainsi, pour satisfaire tout le monde, les résultats ont été publiés par chacune des 91 banques le vendredi 23 juillet à 18h. Puis, le CEBS a diffusé un communiqué synthétisant ces résultats à 18 h 01, montrant combien le sujet était sensible !

Si le CEBS a demandé aux banques de fournir toutes les informations relatives à leurs avoirs en matière de dette souveraine, il n'en demeure pas moins que l'Allemagne a traîné les pieds : sur les 14 établissement qui ont passé le test, six banques se sont abstenues de communiquer des informations à ce sujet (Deutsche Bank, Postbank, DZ, WGZ, Landesbank Berlin, Hypo Real Estate). Notons qu'en Grèce, l'Agricultural Bank of Greece (qui a échoué au test), n'a pas non plus fourni ces informations...

Au final, 84 banques sur 91 ont passé les tests avec succès. Les 7 recalés sont cinq caisses d'épargne espagnoles (Cajasur, Diada, Espiga, Unnim et Banca civica), la banque allemande Hypo Real Estate et la banque grecque Agricultural Bank of Greece. Ces sept banques sont donc invitées à renforcer leurs fonds propres (on parle de recapitalisation) pour un montant total de 3,5 milliards d'euros.

Quelles sont les limites de ces tests ?

Au vu des excellents résultats, il n'en fallait pas plus pour que les dirigeants politiques se vantent de la très grande résistance des banques européennes. Néanmoins, il faut tempérer cette ardeur et regarder plus en détail les hypothèses et les critères retenus.

Tout d'abord, le choix du critère de réussite (le ration Tier 1 à 6 % au moins) peut être discuté. Pourquoi ce ratio plutôt qu'un autre, sachant que les bilans bancaires sont remplis de produits plus ou moins sophistiqués (on dit hybrides), qui ont des caractéristiques tenant autant de la dette que des fonds propres ? Cela correspond-il à l'idée que l'on se fait des fonds propres, c'est-à-dire des capitaux quasiment fixes assurant la solidité d'une entreprise ? Ensuite, si une banque se trouve à un niveau tangent à 6 %, est-elle pour autant exemptée de racapitalisation ? La banque slovène Nova Ljubljanska Banka fournit fort à propos un contre-exemple, puisque bien qu'ayant réussi le test, elle a annoncé une recapitalisation...

En dehors des critères, il est bon de s'interroger sur le test concernant les dettes souveraines. L'hypothèse retenue est une baisse sensible de la valeur de ces obligations d'État (on parle de creusement des spreads obligataires). Or, au vu du contexte actuel, n'eût-il pas fallu retenir également l'hypothèse éventuelle d'une cessation de paiement d'un État ? J'ai en effet souvent eu l'occasion d'expliquer dans mes billets, que les objectifs fixés à l'économie grecque sont quasiment inatteignables en si peu de temps.

De plus, ce critère n'a été appliqué qu'aux portefeuilles valorisés au prix du marché, "oubliant" que l'essentiel des obligations d'État détenues par les banques figurent dans des "banking books" , qui ne tiennent compte des pertes qu'en cas de défaillance... D'où la réussite surprise au test de toutes les banques grecques (sauf l'Agricultural Bank of Greece), alors même qu'elles détiennent des montagnes d'obligations d'État !

En définitive, nous avons eu le droit à des tests de résistance trop tardifs et pas aussi sévères qu'on l'a prétendu. De sorte qu'il n'est absolument pas certain que cela suffira à calmer les marchés financiers ! Aux États-Unis, les tests ont été orchestrés de manière indépendante, très tôt après le début de la crise, et surtout avec des critères moins indulgents. Cela avait conduit à des recapitalisations massives pour dix de leurs dix-neuf grandes banques...

N.B : je pars pour 3 jours en Angleterre, histoire de voir comment on pratique la relance économique de l'autre côté de la Manche... et plus prosaïquement pour visiter quelque peu le pays !