Le retournement initié en mai s’est poursuivi en juin, si bien que notre CAC40 est revenu à son niveau de septembre 2009. Il devient de plus en plus difficile de parler de « tendance haussière » dans ce contexte, puisque le marché fait du sur-place depuis plus d’un an et demi.

Le repli initié en mai a concerné tous les principaux marchés (à l’exception de l’or pour l’instant) : indices européens, indices US, matières premières, argent, et a été associé à un rebond du dollar et des obligations US.

Que peut-on attendre pour le trimestre à venir ?

A) Indicateurs de sentiment

- Le ratio VFICX / VWEHX, qui est un rapport entre le cours de deux fonds obligataires (obligations à faible risque / obligations à haut risque et haut rendement) , a confirmé son retournement évoqué dans le point marchés de mai : Il forme une figure en W, d’objectif 1,77. L’aversion au risque semble donc faire son retour, de façon encore très timide.

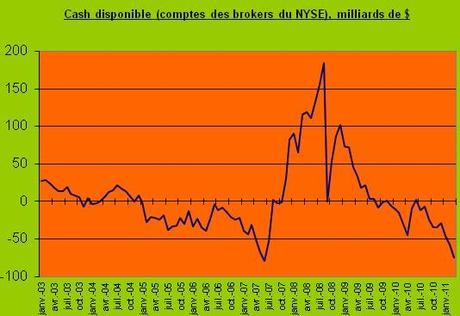

- Le cash disponible chez les brokers du Nyse reste largement négatif, mais ce résultat est sans surprise, puisque les dernières données datent de fin avril, et que la correction a commencé fin mai. Ces niveaux records confirment l’exceptionnel optimisme des opérateurs juste avant le début de la correction, sentiment observé lors des pics du marché de 2000 et 2007. Vous pouvez retrouver les données associée sur le site du NYSE.

- Indicateurs classiques :

a) Indicateurs de long terme (> 6 mois)

Période visée Valeur mars 2011 cible Position

Mutual fund cash level LT (6 mois à plusieurs années) 3,4 short : 3,7 ou moins achat : > 6 Fortement baissier.Record historique égalé

b) indicateurs de moyen terme (1 à 3 mois)

Période visée Valeur au 10/06/11 cible Position

Bull-bear spread Moyen / LT > 2 mois 18,30% short > 30% achat < 10% neutre

Nova / ursa ratio MT (1-2 mois) -6 (instantané à -20, record sur un an). short : >= 4achat : < -5 haussier

Equity PCR (20j) MT (1-2 mois) 0,71 short < 0,57 achat > 0,67 haussier

c) indicateurs de court terme (1 semaine)

Période visée Valeur au 10/06/11 cible idéale pour shorter Position

VIX Point d’entrée CT 18,9 achat > 20short < 15,4 faiblement haussier (il manque un vrai pic)

Equity PCR (5j) Point d’entrée CT 0,86 achat > 0,72short < 0,57 Fortement haussier

Graphique de l’EPCR 5 jours :

Synthèse des indicateurs :

- Les indicateurs de long terme (cash disponible et cash level) indiquent que le pic d’avril 2011 présente des similitudes avec les pics de 2000 et 2007 qui ont précédé un retournement majeur.

- Les indicateurs de moyen terme commencent à se retourne.

- Les indicateurs de plus court terme délivrent des signaux mixtes : l’EPCR5j nous donne un signal d’achat particulièrement fort, puisqu’il réalise tout simplement le plus gros excès de pessimisme (en terme d’écart par rapport à sa moyenne mobile à 100 jours) depuis le 20 septembre 2002 !

Un tel excès de pessimisme pourrait constituer le signal d’achat parfait pour viser au moins un rebond de technique de quelques semaines.

Toutefois il manque un élément pour cela : une vraie séance de capitulation, où le VIX ferait un beau pic au dessus de sa bollinger supérieure (19,6) et où l’on observerait des volumes anormalement élevés sur le Dow et le SP500 (condition vérifiée seulement très partiellement sur le dow, mais pas sur le SP500).

A la suite du record de l’EPCR du 20 septembre 2002, le dow avait d’ailleurs poursuivi sa tendance baissière sur une dizaine de séances avant d’initier un rebond important. A l’inverse, le record de septembre 2001 avait donné lieu au rebond immédiatement, parce qu’il avait été associé à une vraie séance de capitulation.

B) Décompte elliott

Il est encore difficile d’y voir clair à ce niveau avec des vagues qui se chevauchent et beaucoup d’interprétations restent possibles. Toutefois l’élément important à noter, qui n’est pas contestable, est que le rebond de mi-mars à mai 2011 est correctif (3 vagues), et qu’il n’a retracé que partiellement la baisse de février à mi-mars 2011. C’est un élément qui est en faveur d’une poursuite de la baisse sur les mois à venir (ce qui n’empêche évidemment pas des rebonds techniques), quelque soit le scénario envisagé à plus long terme.

Voici un décompte possible, qui correspond à l’hypothèse la plus pessimiste (début d’un nouveau grand marché baissier) :

Image agrandie

C) Stratégie possible

- Vu l’excès de pessimisme atteint sur l’EPCR5j et le nova/ursa ratio, l’arrivée d’une vraie séance de capitulation (forte baisse au moins en séance, pic du VIX + volumes anormaux) pourra être mise à profit pour prendre des positions acheteuses pour jouer un rebond technique dans l’optique d’un swing de court/moyen terme (1 à 3 semaines). Il est toutefois recommandé d’attendre cette séance pour agir !

- Sur l’euro, on pourra viser la poursuite de la baisse (objectif 1,33), scénario invalidé si l’euro repasse au dessus de 1,47.

- Sur les matières premières, le rebond en cours depuis un mois est faible, et une nouvelle vague de baisse serait logique dans les semaines à venir.

[..]

Vous pouvez suivre mes anticipations économiques, la composition de mon PEA et mes opérations avec ma lettre Boostez votre PEA ! .

Loïc Abadie

—-

Sur le web.