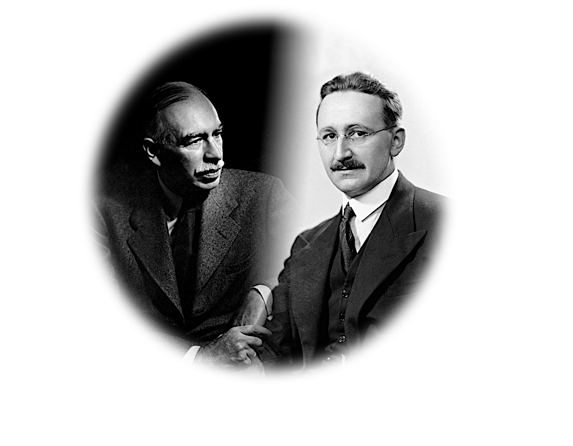

Huit décennies après le débat entre Hayek et Keynes, l’histoire, malheureusement, se répète: Hayek tient le bon diagnostic et les prescriptions qui vont avec, mais la foule des interventionnistes parvient à convaincre tout le monde du contraire et à nous mener à notre propre perdition.

Par Juan Ramón Rallo, depuis Madrid, Espagne

Bien sûr, un tel écart de diagnostic débouche sur des mesures radicales différentes pour lutter contre la dépression. Hayek a défendu la liquidation des mauvais investissements financiers et réels qu’avait provoqué la libéralisation des marchés via la flexibilité des prix. Ceci devait permettre de repositionner rapidement les facteurs de production, ainsi que l’augmentation de l’épargne publique et privée, afin de faciliter la recapitalisation des agents économiques et le déploiement de nouvelles entreprises. Keynes, quant à lui, pensait que le manque de dépenses était uniquement un problème de demande, ce qui l’amena à justifier une plus grande rigidité de l’offre afin d’éviter des incertitudes supplémentaires entre les agents, la réduction des taux d’intérêt au plus bas pour essayer de stimuler un nouveau cycle d’endettement des ménages et des entreprises, et une très forte augmentation des dépenses publiques pour répondre à la faiblesse persistante des dépenses privées.

Hayek a remporté ce débat des années 30 dans les revues académiques, – de fait, Keynes s’est effacé devant la force des arguments de l’Autrichien – mais a perdu de façon flagrante dans les programmes officiels des gouvernements. Simplement, bien qu’elle ait été féroce au début des années 30, la logique de l’interventionnisme politique, qui dicte d’ « agir » sur les économies en décomposition en raison des interventions internes et externes, est considérée aujourd’hui comme insuffisante et même trop prudente. Il y avait à intervenir plus, toujours plus: les États ont déployé une série de politiques proactives dans tous les domaines imaginables, et si contradictoires qu’elles se révélaient contre-productives. C’est ce qui s’est passé avec la crise qui débuta en 1929 et qui ne fut progressivement surmontée qu’en 1946.

Nous aurions pu apprendre quelque chose de cette expérience désastreuse. Eh bien non. L’histoire, malheureusement pour nous, s’est répétée: les faits n’ont fait que valider les théories de Hayek, mais les politiciens et leurs nombreux courtisans, dont certains économistes, essaient de nier la réalité en récitant des litanies keynésiennes. Et bien qu’ils aient la mainmise sur le pouvoir d’État, ils pourraient au moins prendre note des raisons de notre argumentation. Tous les ont entendues mais peu sont convaincus. L’analyse la plus élémentaire devrait prouver de manière écrasante que, là encore, Hayek l’emporte sur Keynes de façon claire et nette.

L’expansion ingérable du crédit ou les embardées injustifiables des pessimistes

Si l’on en croit Keynes, la phase dépressive qui a débuté en 2007 et qui s’est étendue à l’ensemble de l’économie mondiale devrait être le résultat de l’arbitraire: les épargnants, après des années d’optimisme, sont tombés en proie à un inexplicable pessimisme quant à l’avenir, qui les a conduit à cesser d’investir, provoquant un effondrement progressif de la dépense dans l’économie. En revanche, pour Hayek, la crise est l’étape qui suit nécessairement un boom économique insoutenable, construit sur le laxisme des crédits bancaires, insuffisamment financés par les économies réelles d’un coté, et trop financés par le crédit inflationniste des banques centrales, d’un autre côté: les semences de la dépression auraient été plantées au cours de multiples déformations des marchés, accumulées au cours de la phase expansionniste.

Eh bien, laquelle des deux descriptions se rapproche le plus de ce qui s’est effectivement passé? À l’exception des partisans les plus enthousiastes de la débauche de crédits, je pense que nous sommes tous d’accord pour reconnaître que les théories autrichiennes sont beaucoup plus proches de la réalité. Bien sûr, il ne s’agit pas de nier, comme le pensait Keynes, que la crise est marquée par un pessimisme généralisé des investisseurs, même si, pour celui-ci, c’est plutôt le pessimisme généralisé qui est la cause ultime de nos problèmes.

Y-a-t-il quelqu’un qui puisse défendre sérieusement le fait que l’économie espagnole n’a pas créé des distorsions lorsqu’elle commença la construction annuelle de 800.000 foyers – montant supérieur au total des constructions de l’Allemagne, de la France et de l’Angleterre réunies ? De même que, lorsque les promoteurs ont fait augmenter les taux de prêt hypothécaire de plus de 15% par an, ce n’était pas grâce à l’augmentation des échanges économiques intérieure et extérieure, mais plutôt par une expansion imprudente du financement bancaire. Pouvons-nous vraiment croire que l’investissement dans tous ces projets pharaoniques, maladroits et outrageusement gonflés – et les revenus générés par ses rentes – peuvent durer? Pouvons-nous croire qu’à un moment donné ils seront suffisamment rentables pour être auto-suffisants? Je ne crois pas: notre économie, comme celle des États-Unis, des Anglais, des Portugais, de l’Irlande et de nombreux autres dans le monde, doit passer par un processus difficile et profond de restructuration à la fois financière et réelle. Les mauvais investissements ont continué de se répandre et l’énormité de la dette avec lesquels ils ont été financés est de plus en plus insurmontable.

À moins que, abandonnant l’ivresse, les investisseurs se montrent un peu plus pessimistes en conséquence du tableau bien sombre qu’ils ont peint d’eux-mêmes. Mais personne ne se trompe: le pessimisme n’est pas une cause mais une conséquence de l’ajustement inévitable que nous avons à traverser. Si nous avions gardé nos épargnants sous sédation dans un nirvana d’optimisme irrationnel et suicidaire, tout ce que nous aurions été capables de collecter serait plus que quelques briques et de l’endettement, mais un effondrement total nettement plus terrible.

Austérité ou dépenses extravagantes ?

Étant immergé dans cette période de réajustement réel et financier que l’on appelle la crise, est-il concevable d’accélérer le processus? Avons-nous besoin de plus d’épargnes publique et privée pour rembourser par anticipation notre dette, boucher les trous et mettre en œuvre de nouveaux plans de négociation? Ou avons-nous besoin d’une augmentation des dépenses publiques pour maintenir la demande artificielle des constructeurs et des promoteurs ? Avons-nous besoin d’interventions pour produire des baisses successives des taux d’intérêt en vue d’encourager les agents du secteur privé de continuer à emprunter sans fin? Ou avons-nous besoin d’une plus grande flexibilité des marchés pour que les facteurs de production puissent sortir rapidement des domaines d’activité hypertrophiés et soient réaffectés vers les nouveaux secteurs en émergence? Avons-nous besoin d’augmenter la rigidité des règles du marché qui ne sont dès lors plus nécessaires? Avons-nous davantage besoin des idées de Hayek ou de Keynes?

Nous convenons tous que la crise de la dette et des mauvais investissements ne peut être résorbée avec davantage de dettes et de mauvais investissements généralisés. Il était nécessaire de passer par une période d’ajustement, de régénérer de la richesse à partir d’une base solide. Mais non, le chemin pris par nos dirigeants a été de ralentir autant que faire se peut le processus de désendettement et de restructuration du secteur privé. Ils ont emprunté et nous ont encouragés à nous endetter pour faire durer un peu plus la bacchanale qui s’est effondrée en 2008. Et ils ont réussi cet objectif, mais au prix élevé de l’insolvabilité domestique: un vol continu et déjà couru d’avance, qui nous mène au bord du précipice. Allons-nous croire que les problèmes de notre économie ont commencé lorsque les politiques d’austérité ont été mises en œuvre? Ne nous trompons pas, la dette du gouvernement espagnol en 2011 a augmenté de 13% par rapport à 2007, en pleine bulle financière, et baissé seulement de 3% par rapport à 2009, l’année où nous avions le plus gros budget de notre histoire.

Huit décennies après le débat entre Hayek et Keynes, l’histoire, malheureusement, se répète: Hayek tient le bon diagnostic et les prescriptions qui vont avec, mais la foule des interventionnistes parvient à convaincre tout le monde du contraire et à nous mener à notre propre perdition. J’espère qu’un jour nous apprendrons finalement quelque chose de nos erreurs et que nous arrêterons de penser, comme l’a fait Keynes, que la production de richesse est une chose aussi simpliste que de dépenser de façon compulsive des biens de consommation ou que d’accéder à des propositions d’investissement. Et encore une fois: non, ce n’est pas le cas.

—-

Sur le web

Article traduit avec l’aimable autorisation de l’auteur par JATW pour Contrepoints.