La carte bancaire est le premier instrument de paiement en Europe, avec plus de 725 millions de cartes en circulation et 32 milliards d’opérations par an.

La carte bancaire est le premier instrument de paiement en Europe, avec plus de 725 millions de cartes en circulation et 32 milliards d’opérations par an.

Fort de son utilisation massive et croissante, la carte bancaire est de nos jours un véritable produit de consommation, évoluant dans un marché fragmenté et peu concurrentiel. Avec l’introduction du SEPA Cards Framework (SCF), l’Europe a souhaité ouvrir ce marché et encourager l’émergence de nouveaux acteurs paneuropéens. Néanmoins, l’ampleur du défi et les nombreuses incertitudes rendent la tâche complexe, comme en témoigne l’abandon récent du projet européen « Monnet », qui était l’une des principales initiatives visant à concurrencer le duopole Visa / Mastercard.

Le marché européen de la carte bancaire

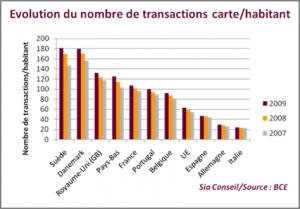

La carte bancaire est l’instrument de paiement non-cash le plus fréquemment utilisé en Europe, couvrant près de 40% du nombre des transactions. Son succès grandissant provient de sa très grande facilité et rapidité d’utilisation. Cette simplicité apparente pour le consommateur masque cependant des circuits de paiements complexes avec une faible interopérabilité entre les différents systèmes de carte.

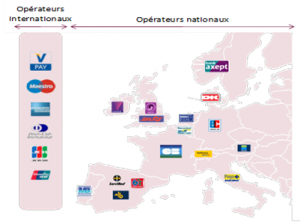

L’Europe est en effet aujourd’hui un territoire fragmenté comportant de nombreux systèmes de cartes et une faible interopérabilité entre les pays, s’expliquant par l’apparition de ces systèmes au milieu des années 80, de manière disparate et uniquement sur un plan national. Hormis certains pays de l’Europe de l’Est, tous les pays européens disposent de leur propre système de cartes national – voire plusieurs – avec leurs propres règles et normes (sécurité, traitement…) ; ce qui a mené, au fil des ans, à un accès limité au marché pour les concurrents potentiels. En plus des systèmes domestiques (CB en France, Bancontact/Mister Cash en Belgique, Girocard en Allemagne…), les acteurs internationaux (MasterCard et Visa notamment) sont aussi présents en Europe et proposent des cartes qui peuvent être émises et acceptées par tous les pays européens. Par conséquent, les consommateurs ont dans certains pays européens des cartes mixtes fonctionnant avec leur système national pour les transactions domestiques (ce qui représente plus de 95% des transactions en Europe), et avec un système de carte international pour effectuer les transactions hors du pays d’émission de la carte.

Le marché de la carte bancaire en Europe, qui est fortement créateur de valeur (représentant parfois plus de 30% des commissions facturées par les banques de détail), va continuer à poursuivre sa croissance au cours des prochaines années, notamment du fait du déclin de moyens de paiement historiques (chèques…), de l’avènement de nouvelles technologies utilisant les systèmes de cartes (paiements sans contact, paiements mobiles, paiements en ligne…), ainsi que de nombreuses opportunités d’innovation (sécurité, couplage débit-crédit, services…) pour les acteurs existants ou les nouveaux.

Même si le marché est jusqu’à présent défavorable à la concurrence et aux nouveaux entrants, la modification de différents mécanismes structurels devrait conduire à des opportunités d’accès au marché.

Le SEPA Cards Framework (SCF)

Suite à la volonté des autorités européennes de voir le marché de la carte bancaire devenir entièrement interopérable et concurrentiel, plusieurs facteurs structurels viennent en effet bouleverser l’équilibre du marché, en encourageant notamment l’émergence de nouveaux concurrents dans les années à venir. Cette évolution s’inscrit dans le cadre du SEPA, visant à ouvrir et harmoniser le marché des paiements en Europe. Pour les paiements par carte, la volonté politique s’est traduite par une liste d’exigences et de conditions afin d’assurer l’interopérabilité des cartes domestiques dans l’ensemble de la zone unique : le SEPA Cards Framework (SCF), approuvé par l’EPC (European Payments Council) en mars 2006. Ce cadre précise comment les émetteurs, les récepteurs, les systèmes de carte et les opérateurs doivent adapter leurs activités pour se conformer à la vision SEPA : un marché sans barrière technique, juridique et commerciale pour les détenteurs de cartes, les commerçants et les banques. En d’autres termes, même si aucun délai d’application n’a été spécifié, le SCF est destiné à favoriser la concurrence et à accélérer l’émergence de nouveaux acteurs. Les trois principes fondateurs sont :

- Interopérabilité et normes de sécurité

Les normes EMV se basent sur l’utilisation de la puce incorporée à la carte et d’un code confidentiel (PIN). Cette norme permet une acceptation générale de la carte indépendamment du système utilisé. Pour atteindre cet objectif, les terminaux de paiement et les DAB en Europe doivent tous être conformes aux normes EMV.

- Suppression des barrières commerciales et territoriales

Les systèmes de cartes conformes SCF doivent s’assurer qu’aucune barrière n’empêche la concurrence entre les émetteurs, les récepteurs et les processeurs. En d’autres termes, cela signifie que le système de carte doit être capable d’échanger avec toute banque ou commerçant de la zone SEPA, d’offrir des tarifs non discriminants entre les transactions domestiques et transfrontalières, et aussi de séparer sa gouvernance des activités de traitement de transactions.

- Harmonisation des données transmises entre les différents acteurs

Ce programme de partage des normes utilisées par tous les acteurs le long de la chaîne de valeur vise également à harmoniser le marché européen en introduisant un mécanisme STP (« Straight Thru Processing »), afin de faciliter le traitement automatisé des transactions et de plus, supprimer les obstacles à la concurrence.

Avec le SCF, les systèmes de cartes nationaux sont confrontés à un défi considérable en termes de modernisation et d’interopérabilité afin de se conformer aux normes européennes et pour fournir un système d’acceptation pour toute l’Europe. Plusieurs scenarios d’évolution peuvent être considérés par les opérateurs nationaux, chacun impliquant des risques et des coûts d’investissement fonction du système de carte local.

Initiatives en cours pour créer un système de carte paneuropéen

Actuellement, deux grands projets pour un nouveau système de carte paneuropéen sont en cours, chacun d’eux à différents stades d’avancement : EAPS et Payfair.

Fondée en 2007, EAPS (Euro Alliance of Payment Schemes) est une alliance entre six systèmes nationaux existants, qui ont traité environ 1,8 million de transactions en 2010 et plus de 3 millions en 2011. L’alliance EAPS n’est pas un nouveau système de carte en tant que tel, mais plutôt un système qui relie des systèmes existants ainsi rendus interopérables.

Payfair, lancé en Belgique en 2007, est une initiative privée visant à bâtir un nouveau système de carte, indépendant des systèmes existants et offrant une gouvernance ouverte. Conforme au SCF, Payfair est techniquement opérationnel depuis que des opérations pilotes ont été effectuées avec des détaillants ; il est aujourd’hui à la recherche de partenariats avec des acquéreurs et des banques distributeurs afin d’assurer une large couverture et la diffusion de ses cartes.

Un troisième projet, Monnet, initié en 2008 par les grandes banques françaises et allemandes, faisait également partie des initiatives visant, avant d’être stoppé officiellement en avril 2012. Un abandon expliqué principalement par une situation économique actuelle défavorable, un manque de clarté en matière juridique, ainsi qu’un business model risqué.

Conclusion

Sous l’effet de turbulences internes et externes, le marché européen des cartes bancaires va donc être appelé à évoluer dans les années à venir, laissant la possibilité aux nouveaux entrants de s’établir comme un système alternatif ou complémentaire. Néanmoins, tenant compte des différents mécanismes de marché en jeu, d’un ralentissement économique au niveau européen, d’une aversion aux risques plus prononcée de la part des investisseurs, ainsi que d’un cadre juridique toujours imprécis, force est de constater que l’entrée de nouveaux acteurs sur le marché est encore difficile. L’abandon récent du projet Monnet, bien qu’initié et soutenu par de nombreux acteurs clés du secteur bancaire, témoigne de cette complexité et des investissements importants requis. De plus, l’absence d’échéance imposée par l’Europe pour se conformer au SCF soulève bien des questions quant à la capacité pour des nouveaux entrants à concurrencer les acteurs existants, malgré les soutiens de principe de la Commission Européenne.

Les initiatives actuelles – et déjà techniquement opérationnelles – telles que EAPS ou Payfair pourraient toutefois bénéficier de la disparition du projet Monnet. Il sera également intéressant d’observer le retour d’expérience de la mise en place d’une date buttoir (imposée récemment pour les virements et prélèvements SEPA et fixée à février 2014), afin de réaffirmer la nécessité d’en définir une pour les paiements par carte. Mais il n’est pas évident que, dans le contexte actuel, la Commission européenne souhaite surcharger l’agenda réglementaire des établissements.

Tags :