La crise des subprimes en 2008 a poussé les investisseurs vers des actifs réputés sans risque en attendant que le vent mauvais tourne. Malheureusement, la crise économique mondiale et celle de la zone euro ont durablement divisé les actifs en deux classes :

* les actifs réputés sans risques : obligations d'État de certains pays (États-Unis, Royaume-Uni, Allemagne, France, Pays-Bas, Finlande, Suède, Japon), obligations de certaines multinationales dont le chiffre d'affaires est diversifié.

* les actifs considérés comme risqués : actions, obligations d'État de certains pays de la zone euro (Espagne, Italie, Portugal,...) et obligations d'entreprises situées dans ces pays, obligations bancaires.

Comment se traduit cette division des actifs dans les chiffres ?

Cette division peut se voir sur les taux d'intérêt à 10 ans des emprunts d'État :

[ Source : L'expansion ]

Et aussi dans l'évolution des grands indices boursiers (S&P 500 aux États-Unis et Eurotoxx 50 en Europe) :

[ Source : Boursorama ]

Mais on trouverait également cette dichotomie en regardant les primes de risque sur actions, les spreads de crédit, les CDS des banques, les CDS des entreprises non financières,...

Quelles sont les conséquences de cette aversion au risque ?

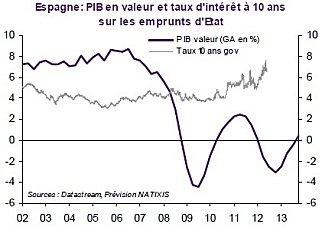

Tout d'abord, si les investisseurs privilégient certaines obligations d'État à d'autres (par exemple parce que les États-Unis leur semblent moins risqués que l'Espagne), alors les taux d’intérêt sur les dettes publiques vont rester durablement bas pour les uns et très élevés pour les autres. Les taux de croissance étant faibles ou négatifs actuellement, cela créera un écart entre les taux d’intérêt et les taux de croissance très important et débouchera sur une insoutenabilité de la dette publique :

[ Source : Natixis ]

Pour y faire face, il faudra faire apparaître un excédent budgétaire primaire conséquent... ce qui se traduira par une politique d'austérité massive pour faire disparaître les déficits budgétaires !

De plus, eu égard à la corrélation qui existe entre les primes de risque sur les dettes des entreprises et les primes de risque souverain (la relation vaut aussi pour les primes de risque sur les dettes des banques), tous les types de dettes vont être affectés par cette hausse durable des taux d'intérêt. En particulier, la dette extérieure du pays sera mise sous pression, ce qui nécessitera, pour la rendre soutenable, un excédent primaire important de la balance courante... et donc dans le court terme une politique d'austérité massive pour faire disparaître les déficits extérieurs ! Pour plus de détails, voir mon billet comment soigner une crise de solvabilité d'un État ?

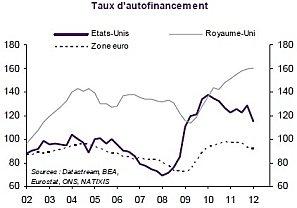

En dehors des taux d'intérêt et de la dette publique, les entreprises vont également pâtir d'une telle aversion au risque. En effet, celles-ci seront prises en étau entre des banques qui refusent de leur prêter et des investisseurs frileux. Elles n'auront dès lors d'autre choix que de chercher à s’autofinancer, comme c'est déjà le cas aux États-Unis et au Royaume-Uni :

[ Source : Natixis ]

Malheureusement, un tel niveau d’autofinancement va souvent de paire avec une déformation du partage des revenus au détriment des salariés, phénomène que l'on observe un peu partout et surtout depuis la crise. Cela influe bien entendu négativement la demande des ménages, pourtant déjà en berne !

Enfin, l'aversion au risque peut conduire à une contraction encore plus marquée des crédits bancaires, si les taux d'intérêt auxquels les banques se financent augmentent. Surtout, comme les investisseurs ne considèrent comme sûrs que peu d'actifs, une forte demande de ces actifs entraînera une forte hausse de leur prix, situation tout à fait anormale. Mais le pire est que ces investissements massifs se font dans des actifs non productifs, avec toutes les conséquences que cela peut avoir au niveau de la croissance.

En définitive, cette aversion pour le risque, fruit d'une crise qui ne semble pas finir et qui se transforme en dépression, peut avoir des

conséquences très dommageables sur l'économie si elle persiste.