Ce pourrait n'être qu'une solution de plus dans un paysage déjà encombré. Aussi Numbrs pose-t-elle très haut la barre de son ambition, qui pourrait se résumer à devenir la plate-forme de référence mondiale de la gestion de finances personnelles (PFM), en prenant, si possible, la place des banques dans la relation du consommateur à l'argent.

Ce pourrait n'être qu'une solution de plus dans un paysage déjà encombré. Aussi Numbrs pose-t-elle très haut la barre de son ambition, qui pourrait se résumer à devenir la plate-forme de référence mondiale de la gestion de finances personnelles (PFM), en prenant, si possible, la place des banques dans la relation du consommateur à l'argent.Pour l'instant, ce ne sont là que des promesses : la jeune pousse d'origine suisse prépare seulement un lancement (privé) en Allemagne et sa plate-forme n'est donc visible qu'à travers son site web de présentation. Elle annonce tout de même déjà intégrer l'accès à plus de 3500 établissements (dont HSBC, UBS et Sparkasse sont les seuls cités), ce qui laisse supposer qu'un ou plusieurs partenaires (non identifiés) lui fournissent la connexion aux services en ligne des banques.

Il est vrai que l'existence du standard FinTS facilite la tâche et constitue peut-être la raison du choix de l'Allemagne pour la première implémentation. Cependant, l'extension à d'autres pays est déjà planifiée, à commencer par la Suisse et le Royaume-Uni, puis Singapour et Hong Kong, selon un article de TechCrunch. Les versions locales du site actuel de Numbrs laissent aussi entrevoir un déploiement prochain en France, République Tchèque, Norvège, Suède, Pologne... La cible serait bien de couvrir effectivement le monde entier, à terme !

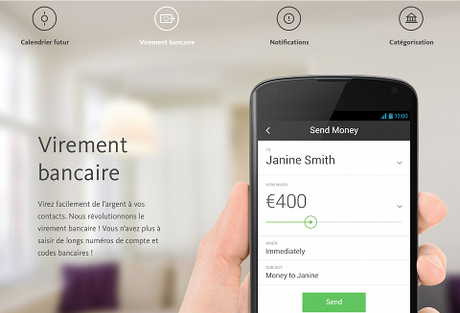

Du côté des fonctions proposées, les basiques sont là, avec une catégorisation automatique des transactions et diverses représentations des dépenses ou, plus généralement, des finances de l'utilisateur. Les notifications paramétrables, tout aussi classiques, sont naturellement présentes. Déjà plus rare, le "calendrier futur" va tenter de prédire les opérations à venir (en fonction des habitudes observées) et présenter l'évolution prévisible de la situation financière.

Jusque-là, Numbrs se positionne au niveau de l'état de l'art, sans plus. Là où une nouvelle frontière commence à être franchie, c'est avec l'option de "virement bancaire". L'appellation est un peu trompeuse (ou, pour le moins, exagérée), puisqu'il s'agit en réalité d'une fonction de transfert d'argent de "pair à pair" (P2P). Dans le même registre, il serait également question d'intégrer le paiement de factures.

Naturellement, ce sont là des typologies de transactions qui peuvent être traitées par un acteur indépendant et il restera impossible de réaliser des opérations purement bancaires. Mais elles représentent une autre partie du trafic sur les services en ligne des institutions financières, venant s'ajouter à la consultation des soldes et des relevés. Si la startup parvient à le capter, ce seront autant d'opportunités de contact entre le client et sa banque qui échapperont à cette dernière...

La morale de cette histoire naissante est déjà connue : la valeur des données financières des consommateurs est immense et les entrepreneurs qui l'ont compris sont prêts à déployer tous les efforts nécessaires pour prendre pied sur ce marché. Leurs progrès se feront au détriment des établissements historiques, qui ont tout à y perdre, à la fois en raison des ventes non réalisées du fait d'une relation client en déclin et par les opportunités manquées de nouvelles sources de revenus.