Ce jour de libération fiscale pour les salariés français est l'occasion de réfléchir à la façon d'améliorer le système d'imposition et d'alléger le poids excessif des impôts et taxes.

Par Le Minarchiste.

Ceci étant dit, en supposant que les dépenses de l’État ne puissent pas être entièrement financées par des frais et des tarifs à l’utilisateur, quel est le meilleur système fiscal ? Pour moi, un bon système fiscal est simple, peu coûteux, équitable et il minimise les distorsions économiques. Selon Nathalie Elgrably, des chercheurs ont montré que les Canadiens ont dépensé en 2005 de $18,9 milliards à $30,8 milliards pour produire leurs déclarations de revenus, soit un montant variant entre 585$ et 955$ par contribuable. De son côté, la Fédération canadienne de l’entreprise indépendante a estimé en 2008 qu’il en coûte $12,6 milliards aux entreprises canadiennes au chapitre de la conformité fiscale. La complexité est également coûteuse pour l’État. À lui seul, Revenu Québec emploie 9.000 fonctionnaires et nécessite un budget de $1,4 milliard. Ces chiffres sont scandaleux.

Le rôle régalien de l’État est de protéger la propriété des citoyens. Cela comprend entre autres le système de justice, le système carcéral, la sécurité civile, la police et la défense. La propriété la plus basale dont nous disposons naturellement est notre corps. Le coût de cette protection est le même pour le tout le monde. Cependant, lorsqu’il est questions de propriété matérielles et financières, les riches en ont davantage, il est donc « logique » que ceux-ci paient davantage d’impôts.

Concernant Monsieur Buffet, il faut noter que ce dernier paie plus d’impôts que la grande majorité des américains. Le problème est qu’il en paie moins que d’autres en pourcentage de son revenu total grâce au crédit d’impôts sur les revenus de dividendes. Doit-on éliminer ce crédit ?

En fait, l’impôt sur les dividendes est une forme de double-taxation car les profits de l’entreprise versant lesdits dividendes ont déjà été sujets à l’impôt. Est-ce qu’on devrait alors ne plus taxer les dividendes ? Non. Car à ce moment, certains petits entrepreneurs choisiraient de ne plus se verser de salaire et de se verser de plus gros dividendes non-imposables, ce qui serait une forme d’évasion fiscale. Il serait plus simple et efficace d’abolir l’impôt sur les entreprises. En revanche, j’abolirais aussi le crédit d’impôt sur les dividendes, celui sur les gains en capitaux ainsi que les régimes enregistrés d’épargne retraite (REER) et les comptes enregistrés libre d’impôt (CELI). En somme, tous les revenus de placements seraient imposés à 100% sans aucune exception. Ainsi, les entreprises seraient taxées à travers leurs actionnaires. Qu’en est-il des actionnaires situés à l’étranger ? Les revenus de placements seraient taxés à la source, et non à la destination.

Concernant l’impôt sur le revenu, je favorise nettement le « flat tax », pour sa simplicité et parce qu’il engendre moins de distorsions que l’impôt progressif. Ce dernier décourage le travail et la prise de risques. Par ailleurs, l’impôt progressif incite les riches à se réfugier dans les niches fiscales, à adopter des stratégies d’évasion fiscale et même à frauder le fisc. Dans un système flat tax, plus nos revenus sont élevés, plus on paie d’impôt, ce qui peut être considéré équitable. Il y a de nombreux exemples de systèmes flat tax qui ont connu du succès à travers le monde.

Concernant la flat tax, voici quelques extraits d’un excellent texte publié par Vincent Bénard :

« Les Anglais, en guerre contre Napoléon, décidèrent de créer en 1799 un impôt sur le revenu progressif, dont le taux marginal était de 10%, ce qui, pour l’époque était très élevé. Rappelons que les États consommaient couramment moins de 10% du PIB de leurs nations à l’époque. Notez également que les guerres sont souvent le prétexte pour créer un impôt sur le revenu, impôt jamais supprimé en temps de paix… Cet impôt rapportera environ 2 millions de livres à la couronne, ce qui sera jugé décevant. Alors que le Blocus Napoléonien fait rage, l’Angleterre transforme cet impôt progressif en flat tax à 5% (1804) puis 6,5% (en 1806) : le produit fiscal augmente à 15 millions de livres, à une époque où l’inflation n’existe pas. La baisse des taux et la simplification du barème ont permis de multiplier par 7 le produit fiscal de l’impôt.

Dans la période récente, ce sont dans les îles anglo-normandes et à Hong Kong que l’on retrouve les premières traces de flat taxes. Mais c’est après la chute du mur de Berlin que le nombre de pays libérés du communisme vont, tour à tour, adopter cette fiscalité de bon sens. Sauf oubli de ma part, ce sont 35 pays dans le monde, qui, aujourd’hui, ont mis en place des "flat taxes" ou des "quasi flat taxes", c’est-à-dire avec une première tranche à 0% et une flat tax opérant uniquement à partir d’un certain seuil de revenus

Prenons le cas de la Russie. Après la chute du communisme, conseillé par les habituels idiots keynésiens des grands organismes mondiaux regroupés sous la bannière du "consensus de Washington", le président Eltsine néglige la mise en place d’un droit propice à la vie des affaires honnêtes, ouvrant la porte à toutes les dérives mafieuses, et croit pouvoir mettre en place un "impôt juste et efficace" en instaurant un impôt progressif avec un taux marginal de 42%. C’est d’autant plus ironique que l’URSS, paradis égalitaire autoproclamé, avait instauré sur ses citoyens une… flat tax au taux de 13%. À 42%, les riches, qu’ils soient honnêtes ou non, ont arrêté de payer leurs impôts. Vladimir Poutine, arrivant au pouvoir, constata le désastre, et adopta la seule solution de bon sens qui lui restait : rétablir la flat tax de l’ancien régime, au taux de… 13%, entrée en vigueur le 1er janvier 2001. En 2001, le produit de l’impôt sur le revenu en Russie a augmenté de 25,2% après ajustement lié à l’inflation. La croissance du PIB elle même (5,1%) ne peut expliquer la totalité de la croissance de ce produit. En 2002, le produit fiscal a encore augmenté de 24%, ajusté de l’inflation (croissance du PIB : 4,7%). Enfin, en 2003, la croissance du produit fiscal a été de 15% (inflation ajustée) pour une croissance du PIB de 7,3%.

La Slovaquie a introduit la flat tax en 2004 – Plus globalement, elle a réformé sa fiscalité autour de trois impôts représentant la quasi totalité des recettes fiscales : la TVA, la flat tax et la corporate tax, toutes les trois à 19%, avec une exemption pour les très bas revenus. La croissance jusqu’en 2004 était déjà robuste, et il est impossible d’affirmer avec certitude que les chiffres ébouriffants obtenus entre 2005 et 2008 sont seulement dus à l’effet "flat tax", ou si l’entrée dans l’UE doit être créditée d’une partie de cette performance. Mais en tout cas, elle n’a pas fait de mal ! La flat tax a tellement amélioré les fondamentaux économiques de la Slovaquie qu’elle a été acceptée au sein de la zone Euro en 2009 (ce qu’elle semble regretter aujourd’hui, mais c’est un autre débat…).

En Géorgie, la révolution "des roses" de 2004 a porté au pouvoir une équipe encore plus réformatrice que celle qui sortit l’Estonie du communisme en 1991. Au cœur des réformes, une transformation du système fiscal, où le nombre d’impôts est passé de 20 à 7, avec comme ossature une flat tax sur les revenus des ménages de 12% remplaçant un impôt progressif, augmentée d’une "payroll tax" de 20% (charges sociales -33% avant la réforme), un IS de 20%, et une TVA de 18% (au lieu de 20). L’effet sur la réduction de l’évasion fiscale a été exceptionnel, et la croissance des trois années suivantes atteindra 10% en moyenne, alors que les revenus fiscaux de l’État et des collectivités passera de 14,5% du PIB en 2003 à 22% en 2006. Parallèlement, la Géorgie est passée de la 131ème à la 11ème place mondiale des pays "business friendly", selon la banque mondiale. »

Ajoutons qu'en Estonie, suite à ce que le niveau général des impôts ait été diminué et qu’un taux d’imposition unique ait été introduit, les recettes fiscales de l’État ont augmenté substantiellement, engendrant un boum économique. Le nombre d’entreprises est notamment passé de 2.000 en 1992 à 70.000 en 1994 (source).

Il est donc clair que l’impôt à taux unique, ou « flat tax » a fait ses preuves. Il est plus simple, moins coûteux à administrer, plus équitable et engendre moins de distorsions économiques que l’impôt progressif. Mais pourquoi taxer les revenus ? Pourquoi ne pas taxer les dépenses à la place, avec une taxe de vente ? Pourquoi ne pas taxer le stock de capital ?

Pour ce qui est des taxes de vente, c’est encore une fois une double-taxation puisque l’argent utilisé pour acheter les biens taxés provient de revenus qui ont déjà été taxés. Par ailleurs, cette forme de taxation est régressive ; c’est-à-dire que plus un individu a des revenus élevés, moins il paiera de taxe de vente en pourcentage de son revenu. Elle encourage les gens à dépenser dans d’autres pays où le niveau de taxation est inférieur. Elle place un lourd fardeau administratif sur les commerçants, qui finissent pas repasser une partie des coûts aux consommateurs, réduisant le pouvoir d’achat. Finalement, elle encourage les consommateurs à l’éviter en payant comptant, ce qui permet aux commerçants de cacher des revenus à l’impôt. En ce qui me concerne, j’éliminerais les taxes de vente.

Comme le souligne Murray Rothbard, les taxes de ventes déforment les préférences temporelles des individus en les incitant à moins consommer et à épargner davantage. Cela peut résulter en de graves distorsions économiques, telles que décrites par la théorie autrichienne des cycles économiques.

Concernant une taxe sur le stock de capital, elle a l’effet pervers dévastateur de décourager l’investissement, une bien mauvaise chose pour l’économie. D’ailleurs, si on taxe déjà les revenus générés par le capital, cette taxe constitue une autre forme de double-taxation. Il est plus simple de taxer les revenus provenant du capital directement dans les poches de ceux qui le détiennent.

En revanche, le magazine The Economist suggérait récemment de favoriser davantage la taxation des terrains. Il y a plusieurs avantages à cette forme de taxation.

1) Très simple et peu coûteuse : votre rapport d’impôt consisterait en un nombre de pieds carrés dont vous êtes propriétaires.

2) Difficile à éviter : il est possible de cacher des revenus au fisc, mais il est plutôt difficile de cacher un terrain. Par ailleurs, il est facile pour l’État de saisir le terrain en cas de non paiement. Donc l’évasion fiscale serait pratiquement anéantie.

3) Peu de distorsion sur l’allocation du capital : l’offre de territoire est fixe, donc cette taxe ne peut pas décourager l’offre (comme elle le fait pour le travail et l’investissement en ce qui concerne les impôts sur le revenu et le capital). Elle ne découragerait pas l'entrepreneuriat, la prise de risque, l’effort et le talent, mais encouragerait l’utilisation la plus efficiente du territoire.

4) Progressivité : les riches ont généralement plus de terrain que les pauvres. Donc cette forme d’imposition serait progressive même si le taux pourrait être le même pour tous.

Selon une étude de l’OCDE, les formes de taxation qui nuisent le plus à la croissance sont les impôts corporatifs, suivies de l’impôt sur le revenu des particuliers et des taxes à la consommation, alors que l’impôt sur la propriété immobilière nuit le moins à la croissance. Ceci dit, je crois qu’il faut distinguer les taxes sur les terrains des taxes sur les bâtiments qui s’y trouvent, car ces dernières constituent une taxe sur le capital et, par conséquent, nuisent davantage à la croissance que les taxes sur les terrains.

L’impôt tue l’impôt et nuit à la croissance

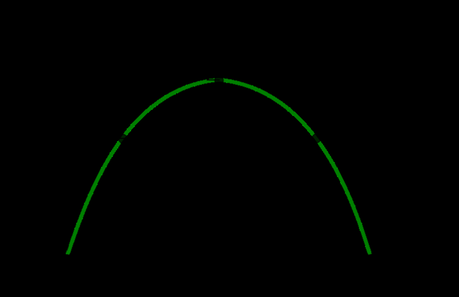

La Courbe de Laffer est basée sur l’idée que la relation positive entre croissance du taux d’imposition et croissance des recettes de l’État s’inverse lorsque le taux d’imposition devient trop élevé. Tout d’abord, l’impôt est une taxe au travail. Lorsqu’on taxe quelque chose, on augmente artificiellement le prix, ce qui fait diminuer la demande. Deuxièmement, l’impôt met l’argent dans les main des fonctionnaires plutôt que dans les mains des citoyens, ce qui résulte en du gaspillage et des investissement non-productifs. Troisièmement, des impôts élevés encouragent l’économie "informelle" et la contrebande.

Dans ce graphique illustrant la courbe de Laffer, l’abscisse est le taux de taxation alors que l’ordonnée représente la recette fiscale totale de l’État. Lorsque le taux d’imposition atteint t*, les revenus de taxation du gouvernement se mettent à chuter.

Les données historiques donnent raison à Laffer (qui a lancé cette idée dans les années 1970).

- Durant les années 1920, le taux d’imposition moyen est passé de 73% à moins de 25% aux États-Unis. Les revenus de taxation ont quant à eux augmenté de 61% sur cette période.

- Durant les années 1930, les présidents Hoover et Roosevelt ont augmenté le taux d’imposition à 90% pour financer le New Deal. Au début des années 1960, Kennedy a renversé la situation en diminuant le taux à 70%. Les recettes fiscales ont alors augmenté de 62% en 7 ans.

- Durant les années 1980, l’administration Reagan a mis en place un programme de baisses d’impôts d’environ 25%. Entre 1983 et 1989, les revenus de taxation ont augmenté de 54%.

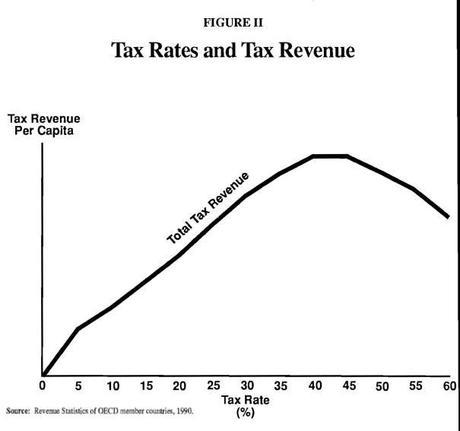

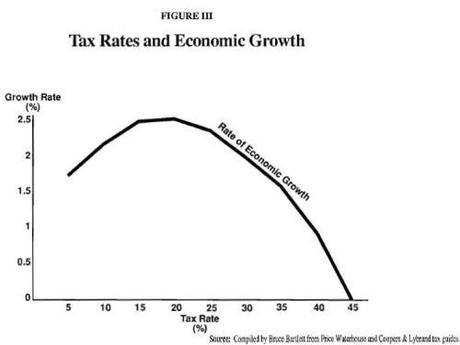

- Les deux graphiques suivants proviennent d’une étude du National Center For Policy Analysis (NCPA) publiée en 1991 et utilisant les données de 103 pays. Le premier confirme la courbe de Laffer à l’échelle internationale en montrant les revenus de taxation en fonction du taux d’imposition. Le second graphique montre que la croissance économique est maximisée lorsque le taux de taxation total est d’environ 20%.

Les baisses d’impôts pour relancer l’économie suite à une récession

Il y a quelques années fut publié un excellent article de Alberto Alesina et Silvia Ardagna au sujet des déficits budgétaires gouvernementaux. Alesina est un professeur d’économie à Harvard.

En observant les données de 21 pays de l’OCDE entre 1970 et 2007, les auteurs ont identifié 91 épisodes d’augmentation d’au moins 1,5% du déficit budgétaire. Les résultats démontrent que dans presque tous les cas, les plans de relance qui ont réussi à générer de la croissance économique étaient basés sur des baisses d’impôts, et non sur des augmentations des dépenses gouvernementales. Cette étude est selon moi un argument empirique de poids contre le keynésianisme.

L’article démontre aussi que le meilleur moyen de réduire un déficit budgétaire sans engendrer de récession est par la réduction des dépenses publiques, et non l’augmentation des impôts.

Comment est-ce qu’une contraction des dépenses publiques peut-elle être expansionniste ? Premièrement, une contraction des dépenses envoie un signal positif aux contribuables à l’égard du fait que les impôts seront moins susceptibles d’augmenter dans le futur. Les consommateurs et investisseurs deviennent donc plus confiants et auront tendance à augmenter leurs dépenses et investissements. Deuxièmement, il y a la réduction de l’incertitude qui accompagne généralement les gros déficits budgétaires (impact sur les taux d’intérêts, sur la solvabilité de l’État, sur l’inflation, etc) qui contribue à l’amélioration de l’économie.

Conclusion

En somme, les réformes fiscales que je propose dans la première partie de ce billet simplifieraient grandement le système fiscal et le rendraient moins coûteux. Le travail acharné, la productivité, la prise de risque et l’investissement seraient moins découragés. En éliminant l’impôt sur les entreprises, beaucoup d’entreprises étrangères décideraient de venir s’installer ici, créant des emplois. Le flat tax sans possibilité de se cacher dans des niches fiscales viendrait combattre l’évasion fiscale et élargirait l’assiette de taxation, tout en étant moins coûteux. L’élimination des taxes de vente viendrait augmenter le pouvoir d’achat des gens. Le niveau de compétitivité de notre économie et son aptitude à créer de la richesse y gagneraient beaucoup. La réduction du périmètre de l’État permettrait en outre d'alléger le fardeau fiscal supporté par les contribuables et relancerait l'économie.

---

Lire aussi : 26 juillet : Jour de libération fiscale

Les billets de l'auteur publiés sur son blog qui ont inspiré cet article sont les suivants :

- Quelques réflexions sur les taxes et impôts

- Baisses d'impôts et déficits

- La courbe de Laffer revisitée

- Le principe des impôts