Le succès retentissant (et parfois controversé) d'Uber à travers le monde a donné naissance à une notion d'« uberisation », qui caractériserait la manière dont un secteur d'activité ancien peut être menacé dans son essence même par une startup. Son application de plus en plus fréquente au domaine bancaire mérite une mise au point…

Le succès retentissant (et parfois controversé) d'Uber à travers le monde a donné naissance à une notion d'« uberisation », qui caractériserait la manière dont un secteur d'activité ancien peut être menacé dans son essence même par une startup. Son application de plus en plus fréquente au domaine bancaire mérite une mise au point…Certes, au-delà de ses seules vertus racoleuses, l'idée de comparer l'approche disruptive du leader mondial des VTC (Voiture de Transport avec Chauffeur) et la révolution qui se dessine dans le monde de la banque est tentante, à première vue. Insatisfaction de la clientèle, modèle historique dépassé, difficultés d'adaptation aux nouvelles technologies, lourdeur de la réglementation…, voilà en effet quelques points communs. Pourtant, la transformation qui se joue dans le secteur financier ne pourrait être plus éloignée de celle qu'introduit Uber dans l'univers des taxis.

Pour le comprendre, il faut d'abord mesurer les différences qui distinguent les deux industries. La plus importante est une affaire de complexité. D'un côté, le monde qu'essaie de renverser Uber est simple comme son énoncé – transporter une personne d'un point A à un point B – et la solution que lui applique la startup n'est finalement pas très élaborée, puisqu'elle consiste, pour l'essentiel, à mettre une application mobile entre les mains des conducteurs et des clients. Le concept est tellement basique que le plus surprenant est que les taxis ne s'en soient pas immédiatement emparés !

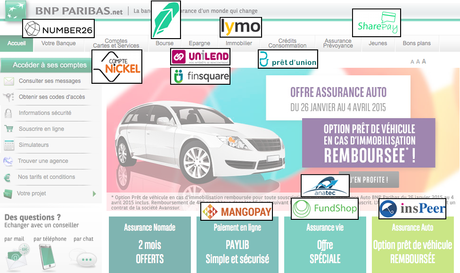

En comparaison, le métier de banquier est d'une richesse incommensurable. Il ne se réduit pas à fournir un compte de dépôt (garanti) et les moyens de paiement associés, il offre une multitude d'autres services : crédit, épargne, investissement, assurance… pour n'en citer que quelques-uns, concernant le grand public. Face à cette diversité, il n'existe aucun Uber capable d'affronter cette « montagne » et aucun n'émergera de sitôt (ce qui ne veut toutefois pas dire « jamais »). En réalité, la transformation du secteur se fait aujourd'hui par une avalanche d'attaques ponctuelles et ciblées.

Illustration inspirée par un billet de Tom Loverro (cliquez pour agrandir)

Et encore faut-il modérer la nature de ces offensives qui, pour la plupart, se font avec des institutions financières traditionnelles (même le Compte Nickel – qui se vante d'être « sans banque » – a besoin du Crédit Mutuel Arkéa pour conserver les fonds de ses clients), quand leur modèle économique ne repose pas entièrement sur des partenariats avec les établissements historiques, par choix ou par la force des choses (un constat qui touche actuellement les plates-formes de finance participative, en particulier).

Ces stratégies ne peuvent surprendre car non seulement une banque est un animal extraordinairement complexe, nécessitant une infrastructure lourde, beaucoup plus difficile à construire qu'une entreprise de VTC, mais, de surcroît, les conditions de succès sont délicates à rassembler : entre les exigences réglementaires (dont il est plus difficile de contester la validité lorsqu'elles protègent les consommateurs que quand elles visent à préserver une corporation) et le niveau de confiance nécessaire pour séduire une large clientèle, les startups de la FinTech ne sont pas toujours bien armées.

Oui, le monde bancaire est en train de vivre une profonde mutation et, oui, certains acteurs resteront sur le carreau, à terme (comme l'évoquait récemment le président de BBVA). Mais le changement s'opère d'une manière tout à fait unique, par une sorte d'atomisation des services. Les nouveaux entrants – y compris les géants du web qui tentent leur chance (Apple, Google et consorts) – ne cherchent à s'emparer chacun que d'une niche spécifique, souvent focalisée sur l'expérience utilisateur et laissant à un tiers le soin d'opérer le back-office (cf. le cas des néo-banques).

Le résultat final ne sera donc certainement pas un Uber de la finance mais une immense palette de fournisseurs spécialisés – dont les banques qui auront réussi leur transformation numérique continueront à faire partie encore longtemps – au sein de laquelle le consommateur pourra faire son choix en fonction de ses besoins précis, à travers une plate-forme d'agrégation ou, plus vraisemblablement, grâce à une intégration des produits financiers dans les actes de la vie courante auxquels ils contribuent.