Depuis plusieurs années, quelques analystes prédisent un mouvement de « désintermédiation » des banques, que ces dernières ignorent superbement ou dont, a minima, elles relativisent les impacts potentiels. Aujourd'hui, la tendance commence à se concrétiser, notamment à travers de nouveaux usages, et ses effets deviennent visibles.

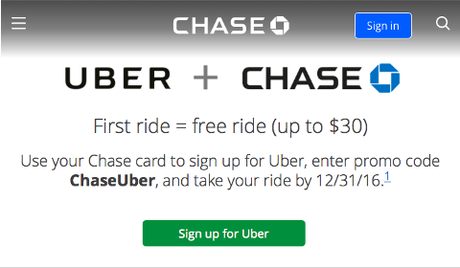

Depuis plusieurs années, quelques analystes prédisent un mouvement de « désintermédiation » des banques, que ces dernières ignorent superbement ou dont, a minima, elles relativisent les impacts potentiels. Aujourd'hui, la tendance commence à se concrétiser, notamment à travers de nouveaux usages, et ses effets deviennent visibles.Un exemple intéressant a ainsi été fourni récemment par Bradley Leimer (responsable de la stratégie Fintech à Santander US), lorsqu'il a reçu une offre promotionnelle de la part de Chase dans le cadre de son partenariat avec Uber. Outre la démonstration de méconnaissance de son client par la banque (puisqu'il est déjà utilisateur d'Uber, quoique avec la carte d'un autre établissement), sa réaction évoque également la question du changement de moyen de paiement dans une application qui s'ingénie à le faire oublier.

En effet, quand vous créez votre compte Uber, vous fournissez les coordonnées de votre carte une fois et vous n'en entendez plus jamais parler (jusqu'à son expiration) dans un usage courant du service. En pratique, la banque émettrice (comme le paiement lui-même) a donc totalement disparu de la transaction commerciale. Or cette perte de visibilité implique aussi qu'il devient beaucoup plus difficile pour une institution financière de prendre la place d'une concurrente dans le quotidien du consommateur.

Certes, le cas d'Uber peut paraître anecdotique (en attendant que son approche se répande sur d'autres secteurs d'activité). Mais la même logique est déjà à l'œuvre dans un environnement plus vaste : le paiement par smartphone. Bien sûr, avec Apple Pay (pour ne citer que le plus connu des porte-monnaie mobiles), le client peut enregistrer plusieurs cartes et choisir celle à utiliser pour chaque achat, mais il est évident que la simplicité du geste va conduire à privilégier celle définie par défaut, qui sera rarement changée.

Même si elles ont une portée encore limitée (ne serait-ce que parce que, en France, les porteurs multi-cartes sont relativement peu nombreux), la désintermédiation peut donc avoir des conséquences immédiates sur les acteurs traditionnels et leur imposer de trouver des réponses spécifiques. Dans le cas de Chase, Bradley Leimer suggère par exemple de mettre en place des offres promotionnelles pour les clients qui paient leur course avec la carte de la banque, qu'ils soient nouveaux convertis à Uber ou non.

Plus généralement, des pans entiers de la relation client sont susceptibles d'être affectés, via la transformation des modes de sélection et des usages des services financiers. Dans ce registre, les solutions passeront impérativement par l'excellence de la connaissance du client, qui devrait donc constituer une priorité absolue. Cependant, la perspective à plus long terme est bien une perte de contrôle, quand les intermédiaires voudront tirer profit de leur position (imaginez Uber ou Apple mettant en concurrence les banques pour favoriser leur présence dans leurs applications).

Tandis que la notion de « banque plate-forme » – composée d'un assemblage personnalisé de services provenant de différents fournisseurs – émerge doucement, la réalité de la désintermédiation est en train de s'installer dans quelques marchés, révélant de plus en plus crûment la menace qu'elle représente. L'ère du déni va devoir prendre fin et des choix stratégiques vont devenir nécessaires sous peu…