Après ma conférence à l'UPT de Forbach sur la finance, je souhaitais écrire ce billet afin de donner quelques éléments complémentaires sur le poids démesuré atteint par la sphère financière en regard de l'économie réelle. Je pense en effet avoir réussi à convaincre mon auditoire, qu'une telle hypertrophie financière ne peut que conduire une nouvelle fois à la catastrophe...

L'hypertrophie financière

On peut mesurer le poids de la sphère financière de plusieurs manières, mais nous n'en retiendrons que deux pour les besoins de ce billet :

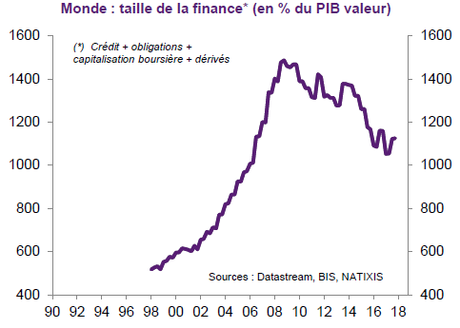

* la première consiste à additionner au niveau mondial l’encours de crédit, l’encours d’obligations, l’encours de produits dérivés et la capitalisation boursière.

[ Source : Natixis ]

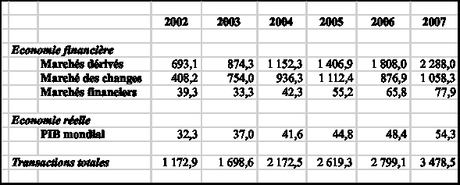

* la deuxième additionne la taille des marchés de dérivés avec celles des marchés financiers et du marché des changes (unité : le millier de milliards de dollars, appelés trillions par les Américains et parfois téra-dollars) :

[ Source : www.financeglobale.fr ]

Dans le cadre de la première approche, utilisée entre autres par Patrick Artus, le poids de la sphère financière représente ainsi plus de 1 100 % du PIB mondial, ce qui revient à dire que l'économie financière pèse 12 fois plus que l'économie réelle ! Avec la deuxième approche, développée par François Morin notamment, les flux financiers sont près de 60 fois supérieurs aux flux de l'économie réelle !

Une source de catastrophe

Quelle que soit la méthodologie retenue, la conclusion demeure la même : il n'est pas possible d'avoir une sphère financière qui crée autant de droits sur si peu de production réelle. Pour le dire autrement, nous voilà en présence de "droits fictifs" selon l'expression de Jacques Rueff, qui nécessiteront tôt ou tard une purge formidable des marchés financiers pour remettre les compteurs à l'équilibre.

Comme je le répète depuis des années, la question n'est donc pas de savoir si ce big krach arrivera, mais quand et sous quelle forme (krach boursier, éclatement de la bulle obligataire, défauts massifs sur les emprunts publics et surtout privés...). Or, l'histoire financière est jonchée des cadavres (entre autres financiers) de ces purges sur les marchés financiers, comme le montre avec brio Charles Kindleberger dans un livre de 1978.

N'oublions pas que les gigantesques flux financiers actuels trouvent bien entendu leur source dans la libéralisation des marchés financiers depuis les années 1980, mais d'abord et avant tout dans la fin du contrôle des changes et des taux d'intérêt. En effet, lorsque les taux de change étaient fixes, il n'était pas nécessaire de créer un marché pour se couvrir contre le risque de change. De même, la maîtrise des taux d'intérêt à court terme par les Banques centrales et ceux à long terme par l'encadrement du crédit rendaient inutile une couverture des risques de variations des taux d'intérêt. Mais une fois toutes les digues abattues, l'aversion très forte à ces risques nécessita de créer des produits dérivés destinés à s'en couvrir sur les marchés financiers, ce qui revient en fait à dire qu'une part importante des transactions sur les marchés financiers sert avant tout à couvrir les risques soulevés par le fonctionnement même des marchés financiers !

Et certains ne se sont pas privés d'utiliser ces produits de couverture pour en faire des outils de pure spéculation... Et avec la crise de 2008, les Banques centrales ont déversé des tombereaux de liquidités dans l'économie, qui auront surtout servi à alimenter les bulles entre autres obligataires. Tout ceci ne serait que verbiage, si les crises financières ne conduisaient pas immanquablement à des crises économiques de grande ampleur, comme en témoignent les subprimes et leurs conséquences que nous subissons encore !

D'aucuns se persuadent alors qu'une réglementation adéquate suffira à réduire l'hypertrophie financière ; mais lorsque l'on voit le mal de chien que l'on s'est donné pour accoucher de quelques rares règles et normes de bon aloi (Union bancaire, normes prudentielles de Bâle, loi Volcker, etc.), on ne peut qu'être pessimiste d'autant que Trump semble en bonne voie de faire sauter les digues financières de son pays.

En définitive, je sais combien le sort de Cassandre n'est pas enviable, mais j'affirme que nous n'échapperons pas à une crise financière majeure très prochainement.