Certes il y a l'épidémie de Coronavirus, dont j'ai analysé brièvement les conséquences économiques. Mais le monde économique est atteint d'un mal bien plus insidieux, qui fait croire aux agents économiques que les taux d'intérêt peuvent indéfiniment rester extrêmement bas, voire négatifs, le tout sans inflation. Ce faisant, d'aucuns oublient que les institutions monétaires mènent pourtant une politique monétaire unique dans l'histoire pour faire remonter le taux d'inflation ! Et c'est précisément cette politique désespérée qui fait sombrer les taux d'intérêt...

Qu'est-ce que la politique monétaire ?

Comme à mon habitude, commençons par définir les termes. On appelle politique monétaire un ensemble d'actions dont l'objectif est d'agir à court terme sur la situation économique (croissance/expansion, emploi, niveau général des prix, solde extérieur, bref les objectifs matérialisés par le célèbre carré de Kaldor), par l'intermédiaire de la quantité de monnaie en circulation et/ou du taux d'intérêt.

Depuis les années 1980, en Europe, c'est l'objectif de stabilité des prix qui prime tous les autres. Ainsi, l'article 127, paragraphe 1, du traité sur le fonctionnement de l'Union européenne définit l'objectif principal de l'Eurosystème : " L'objectif principal du Système européen de banques centrales [...] est de maintenir la stabilité des prix. [...] Sans préjudice de l'objectif de stabilité des prix, le SEBC apporte son soutien aux politiques économiques générales dans l'Union, en vue de contribuer à la réalisation des objectifs de l'Union, tels que définis à l'article 3 du traité sur l'Union européenne ".

Dans un souci de simplification, je n'aborderai pas les objectifs intermédiaires et opérationnels, puisque cela n'apporterait rien à ce billet (je laisse cela à mes étudiants...). Précisons seulement qu'ils servent à atteindre l'objectif final au moyen d'instruments comme le contrôle du crédit, le contrôle des changes, les taux directeurs, les réserves obligatoires... Les principaux canaux de transmission de la politique monétaire sont le crédit, le taux de change, le prix des actifs (effets de richesse). Autrement dit, si l'on considère le canal du crédit, lorsque la Banque centrale veut relancer l'économie, elle baisse en général ses taux d'intérêt directeurs afin de rendre la ressource monétaire moins chère. Et nous allons montrer que ce canal fonctionne actuellement très mal...

De (trop) nombreux banquiers centraux se persuadent encore que la politique monétaire n'a au plus qu'un effet transitoire à court terme sur l'économie réelle, mais qu'à long terme elle n'influence que les prix des biens et services.

Autrement dit, la politique monétaire pilote le taux d'inflation, ce qui revient à dire que la monnaie est neutre à long terme. Cette question de la neutralité de la monnaie est du reste un très vieux débat en économie monétaire, puisqu'on en retrouve trace précise chez Oresme et Jean Bodin. Il est depuis établi que la monnaie n'est pas neutre, ni à court terme ni à long terme, mais cela n'empêche pas de nombreux banquiers centraux de persister dans cette illusion (politique plus que monétaire) pour le pire...

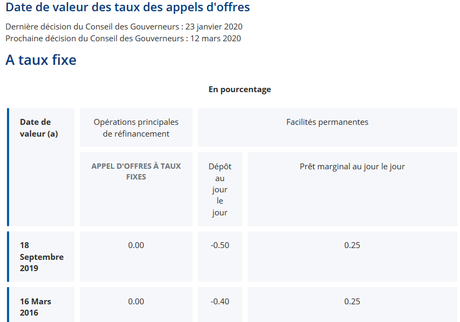

Le Conseil des gouverneurs de la BCE mène clairement une politique monétaire ultra-expansionniste :

[ Source : Banque de France ]

Le taux d'intérêt de la facilité de dépôt est de -0,50 %. Ce taux négatif signifie que les banques commerciales se font taxer lorsqu'elles déposent des fonds inutilisés à la BCE... Mais pour éviter que les banques, dont le métier est a priori de faire de la transformation de ressources à court terme en crédits à long terme - bref de faire de la marge d'intérêt - ne meurent trop vite, la BCE a décidé de mettre en place un système à deux paliers pour la rémunération des excédents de liquidité (l'une à -0,50 %, l'autre à 0 %).

Et comme si cela ne suffisait pas, Christine Lagarde semble vouloir aller encore plus loin dans cette voie délirante... Or, quand une Banque centrale baisse des taux directeurs déjà négatifs et s'engage à les laisser à ce niveau aussi longtemps que nécessaire ( , on en déduit que la BCE doit s'attendre à l'ouragan dont forward guidance) j'avais parlé dans ce billet... En fait, la BCE a peur de revivre l'enchaînement cataclysmique de 2009, où la chute de la croissance en Europe s'était accompagnée d'une crise bancaire et financière, bien entendu soldée par les ménages ! Dès lors, elle a préféré se lancer dans une relance monétaire préventive alors que la politique monétaire est déjà ultra-expansionniste.

Hélas, malgré toutes les mesures mises en œuvre par la BCE depuis près de 10 ans (baisse des taux directeurs, assouplissement des conditions de refinancement des banques, quantitative easing, etc.), la politique monétaire n'aura été un succès que sur un point, en ce qu'elle a effectivement permis à des États en difficulté de ne pas faire défaut sur leur dette publique. Mais elle a échoué sur tout le reste : taux d'inflation très loin de sa cible, investissement productif en berne, croissance atone...

Pour que la politique monétaire soit utile, encore faudrait-il que les politiques budgétaires soient actionnées en complément. Or, de ce côté-ci de la politique économique, le carcan européen ne laisse rien espérer de positif. Je me ris d'ailleurs de tous les efforts de communication déployés par Ursula Von der Leyen pour vendre son Green New Deal européen alors que les dirigeants des États membres n'arrivent même pas à s'entendre sur un famélique budget commun.

En attendant la chute du château de cartes capitaliste (je reparlerai de capitalisme très prochainement), d'aucuns semblent croire qu'il suffit de continuer à injecter des tombereaux de monnaies pour calmer les vents de la tempête qui arrive. Hélas, l'économie européenne est tombée dans une trappe à liquidité fermée à double tour par un contexte morose et une exigence de rentabilité des actionnaires toujours trop élevée. On laisse alors les agents économiques s'endetter sur des durées déraisonnables, le crédit servant de viatique à l'absence de demande intérieure et bientôt extérieure avec la longue maladie de la Chine...

P.S. : l'image de ce billet provient de cet article du Financial Times.