Après mes billets sur la hausse des prix, le taux d'activité et la stagflation, je souhaitais revenir sur la politique monétaire, que j'ai enseignée cette année en L2 à l'Université de Nancy. En effet, l'on est en droit de se demander quel est l'objectif des Banques centrales en la matière, surtout lorsqu'elles semblent hésiter à modifier leur politique face à la hausse des prix. Et si le véritable objectif de la politique monétaire n'était plus (seulement) la stabilité des prix ?

Qu'est-ce que la politique monétaire ?

L'on appelle politique monétaire un ensemble d'actions dont l'objectif est d'agir à court terme sur la situation économique (croissance/expansion, emploi, niveau général des prix, solde extérieur, bref les objectifs matérialisés par le célèbre carré de Kaldor), par l'intermédiaire de la quantité de monnaie en circulation et/ou du taux d'intérêt.

Depuis les années 1980, en Europe, c'est l'objectif de stabilité des prix qui prime tous les autres. Ainsi, l'article 127, paragraphe 1, du traité sur le fonctionnement de l'Union européenne définit l'objectif principal de l'Eurosystème : " L'objectif principal du Système européen de banques centrales [...] est de maintenir la stabilité des prix. [...] Sans préjudice de l'objectif de stabilité des prix, le SEBC apporte son soutien aux politiques économiques générales dans l'Union, en vue de contribuer à la réalisation des objectifs de l'Union, tels que définis à l'article 3 du traité sur l'Union européenne ".

Dans un souci de simplification, je n'aborderai pas les objectifs intermédiaires et opérationnels, puisque cela n'apporterait rien à ce billet (je laisse cela à mes étudiants...). Précisons seulement qu'ils servent à atteindre l'objectif final au moyen d'instruments comme le contrôle du crédit, le contrôle des changes, les taux directeurs, les réserves obligatoires... Les principaux canaux de transmission de la politique monétaire sont le crédit, le taux de change, le prix des actifs (effets de richesse). Autrement dit, si l'on considère le canal du crédit, lorsque la Banque centrale veut relancer l'économie, elle baisse en général ses taux d'intérêt directeurs afin de rendre la ressource monétaire moins chère. Or, ce canal fonctionne actuellement plutôt mal...

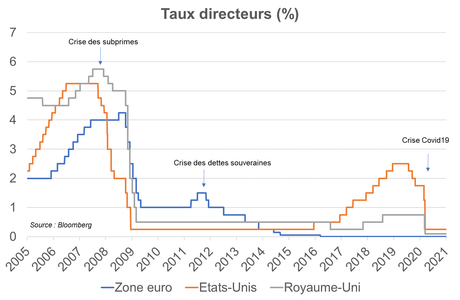

L'évolution du principal taux directeur montre que la BCE mène une politique monétaire ultra-expansionniste :

[ Source : Caisse des Dépôts ]

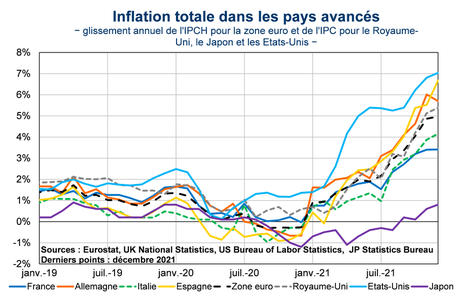

Certains se demandent maintenant pourquoi la BCE ne sort pas encore de cette politique monétaire expansionniste, sachant que l'inflation fait son retour. Tout d'abord, il faut rappeler que le consensus a longtemps porté sur une inflation seulement transitoire, dans la mesure où elle résulte pour l'essentiel d'une reprise post-confinement simultanée dans le monde et d'une envolée des prix de l'énergie.

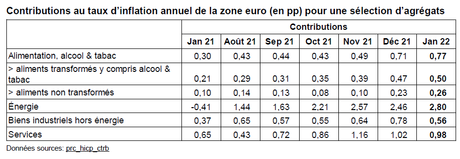

[ Source : Eurostat ]

Difficile alors de démêler la part conjoncturelle de la part structurelle, d'autant queEt comme la guerre en Ukraine est venue tout compliquer... je l'ai expliqué dans ce billet, l'inflation est avant tout un rapport social. Or, le pouvoir de négociation des salariés concernant le partage des revenus est devenu structurellement faible dans la zone euro. Ce sont donc les effets éventuels effets de second tour qu'il faut surveiller, c'est-à-dire les éventuelles hausses de salaire liées à la hausse des prix à la consommation.

En effet, l'inflation suppose une hausse généralisée et autoentrenue des prix à la consommation. Et pour l'instant, dans la zone euro, si l'on observe des effets de second tour sur la production (hausse des coûts de production liés à des hausses de prix des intrants), rien de tel n'est vraiment visible du côté des salaires. D'où les manifestations et grèves pour tenter d'arracher un petit quelque chose.

Aux États-Unis, la situation est très différente, puisque l'inflation dépend certes pour une part des prix de l'énergie, mais elle aussi d'une forte hausse des salaires et des prix de production des entreprises.

[ Source : Direction générale du Trésor ]

Hélas, malgré toutes les mesures mises en œuvre par la BCE depuis près de 10 ans (baisse des taux directeurs, assouplissement des conditions de refinancement des banques, quantitative easing, etc.), la politique monétaire a échoué à tous les niveaux : taux d'inflation très loin de sa cible, investissement productif en berne, croissance atone...

Et si les vrais objectifs étaient ailleurs ? Le premier est qu'à la faveur de taux d'intérêt bas, les États en difficulté n'ont pas fait défaut sur leur dette publique. Il est vrai que la BCE a peur de revivre l'enchaînement cataclysmique de 2009, où la chute de la croissance en Europe s'était accompagnée d'une crise bancaire et financière, bien entendu soldée par les ménages ! Cela nous amène à un deuxième objectif inavouable, mais lié à la question de l'inflation : " préserver la rentabilité des actifs" comme l'explique Olivier Passet dans la vidéo ci-dessous :