Par Simone Wapler.

Le moral des ménages est en chute libre en raison de l’inflation et la consommation devrait s’en ressentir.

Le commentaire du Figaro sur l’inflation est un bon résumé de la pensée unique du moment :

« L’invasion de l’Ukraine par la Russie a en effet frappé de plein fouet les marchés internationaux des hydrocarbures mais aussi des matières premières agricoles, et accentué la pression sur les prix, qui était déjà forte depuis plusieurs mois en période de redémarrage très rapide de l’économie en période post-Covid. »

La hausse des prix aurait donc des causes exogènes pour reprendre le jargon prétentieux à la mode. Pas de chance, madame Michu, si votre panier de la ménagère est impacté par le covid et l’infâme Poutine ; nous, politiciens attachés à vous protéger, n’y sommes pour rien…

Pourtant l’inflation (hausse généralisée des prix) est bien le résultat direct de la politique monétaire conduite par la Banque centrale européenne depuis les crises de 2008 (crédit subprime), 2012 (Grèce) et 2020 (covid).

Le mot important de l’expression politique monétaire est politique. La création de l’euro poursuivait d’ailleurs une ambition politique dépassant celle d’un marché commun sans barrière douanière : une union monétaire, prélude à une intégration politique visant à terme à une confédération.

L’euro – comme le dollar, le yen, la livre, le franc suisse – est une monnaie fiduciaire, qui ne repose que sur la confiance. Le système monétaire et bancaire de l’euro – comme celui de toutes les autres devises – repose sur un principe de réserves fractionnaires dans les banques. Les banques prêtent bien plus que leurs dépôts (au moins dix fois plus) et fabriquent ainsi de la monnaie. Dans ce système, on dit que « les crédits font les dépôts ». Par exemple, le crédit immobilier d’un acheteur se transforme en dépôt sur le compte bancaire du vendeur. La politique monétaire consiste à déterminer le rythme de création de crédit. Plus les taux d’intérêt sont élevés, plus le robinet est serré. Et inversement…

Quand l’ultralibéralisme refuse la faillite

En 2008 est né le concept de « trop gros pour faire faillite » et la politique monétaire a consisté à sauver les banques qui avaient trop prêté. De la monnaie fraiche fut remise dans le circuit par les banques centrales en échange de créances bancaires pourries.

En 2012, confronté à la faillite publique de la Grèce, Mario Draghi, alors à la tête de la Banque centrale européenne, a indiqué qu’il ferait « tout ce qu’il faut » (whatever it takes) pour sauver l’euro. « Tout ce qu’il faut » consistait pour la Banque centrale européenne à racheter massivement les dettes publiques émises par les États faibles pour empêcher les taux d’intérêt de monter. De la monnaie fraiche fut à nouveau remise dans le circuit, cette fois en échange d’obligations d’État pourries.

Depuis lors, de l’argent gratuit (prêts à taux zéro et « quoi qu’il en coûte » selon l’expression de Bruno Le Maire) est en permanence injecté dans le système financier ; il s’agit de monnaie qui ne correspond à aucune richesse supplémentaire créée.

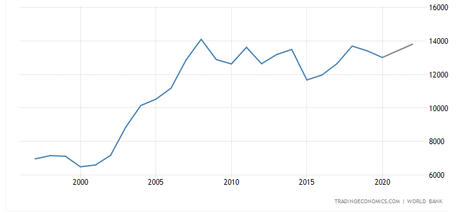

Évolution de l’économie de l’Eurozone (PIB)

Source Tradingeconomics

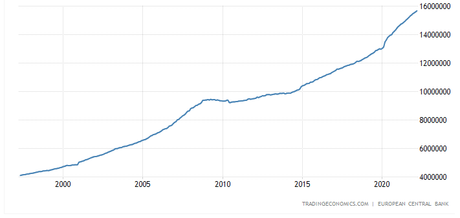

Évolution de la masse monétaire de l’Eurozone

Source : Tradigeconomics

Ces graphiques nous disent très simplement que depuis la crise de 2008, le PIB de l’eurozone stagne tandis que la masse monétaire a doublé.

Si pour la même quantité de produits et services (PIB), il y a deux fois plus de monnaie, les prix de ces produits et services augmentent.

Selon le principe connu de l’effet Cantillon, l’inflation est longue à se propager à tous les prix. La hausse a d’abord touché les produits financiers et l’immobilier, les cercles d’affaires les plus proches de la source de la création monétaire…

Ce n’est qu’aujourd’hui que l’onde se propage aux prix de l’énergie et de la vie quotidienne et que le problème de pouvoir d’achat dépasse celui du renchérissement de l’immobilier.

Politique monétaire, politique économique, politique énergétique : les trois torpilles de notre pouvoir d’achat

Comme si la politique monétaire ne suffisait pas à nous ruiner, les politiques économique et énergétique complètent le travail de sape.

Par leurs continuelles distorsions (taxations de ce qui est rentable, subventions de ce qui ne l’est pas) les politiques économiques minent la productivité. La politique anti-économique que constitue le blocage des prix – on casse le thermomètre pour faire disparaître la fièvre – ne fait qu’aggraver la situation.

La politique énergétique (désormais pompeusement baptisée « lutte contre le changement climatique ») contribue à renchérir les prix de l’énergie. Sans parler des sanctions économiques prises à l’encontre de la Russie qui pénalisent d’abord les centaines de millions de citoyens des pays non directement impliqués.

Jamais par le passé avosn-nous vu une transition énergétique forcée. La force animale ou humaine, puis la vapeur (produite par le charbon), puis l’électricité, puis les moteurs à combustion interne alimentés par les hydrocarbures : chaque énergie détrônait l’autre dans la mesure où elle se révélait plus efficace là où elle était utilisée et donc plus rentable que l’ancienne. Aujourd’hui, sous la pression des gouvernements, nous sommes contraints de remplacer des énergies rentables par des énergies lourdement subventionnées et à production intermittente (éolien, solaire).

La baisse du pouvoir d’achat est aujourd’hui le prix à payer pour tout cet interventionnisme inepte : monétaire, économique, climatique.

Les Français qui votent Macron, Le Pen, Mélenchon et autres veulent toujours plus de ces politiques contraires à leurs intérêts. Pourtant, la seule politique qui permette la prospérité est celle qui protège la liberté, la propriété et la sécurité de chacun sans tricher avec la monnaie, les prix et la rentabilité. Ce qui n’est pas rentable doit faire faillite, c’est la loi du capitalisme. Mais évidemment, rien n’empêche que chacun finance à fonds perdus ce qu’il estime être une bonne cause.

J’explique dans mon dernier livre – Du sumérien au bitcoin : dettes et crises monétaires – comment la mauvaise gestion des crises actuelles va déboucher sur la crise ultime : la crise monétaire. Pour comprendre ce qui nous attend, l’expérience en cours au Liban est à méditer.