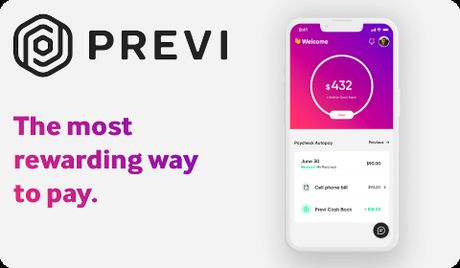

A priori, voilà une idée étrange que celle de Previ, puisqu'elle consiste à détourner une partie du salaire dès son versement afin d'alimenter une sorte de compte virtuel, utilisé exclusivement pour le règlement de dépenses courantes pré-approuvées. Elle pourrait cependant s'avérer idéale dans une perspective d'optimisation du pilotage de budget.

A priori, voilà une idée étrange que celle de Previ, puisqu'elle consiste à détourner une partie du salaire dès son versement afin d'alimenter une sorte de compte virtuel, utilisé exclusivement pour le règlement de dépenses courantes pré-approuvées. Elle pourrait cependant s'avérer idéale dans une perspective d'optimisation du pilotage de budget.En soi, le concept est simple. Après création de son profil, le nouvel inscrit est invité à « connecter » son bulletin de paye à la plate-forme, c'est-à-dire, plus concrètement, à faire déposer une partie de sa rémunération sur celle-ci. Deuxième étape, il autorise les règlements vers les entreprises partenaires dont il est client (par exemple son opérateur de téléphonie mobile). Dès lors, Previ se charge automatiquement de payer les factures à réception, puis se rembourse sur les montants perçus régulièrement.

La promesse de la startup est de soulager de la sorte le consommateur des soucis de suivi au jour le jour de son porte-monnaie et de lisser ses flux, au besoin en lui accordant un mini-crédit (gratuit) en attendant le prochain virement. En guise d'argument de séduction supplémentaire, elle ajoute à l'équation des rétrocessions conséquentes (supérieures à celles des cartes de crédit) de la part des créanciers, apparemment prêts à financer grassement l'acquisition et la fidélisation de clientèle qu'elle leur garantit.

Un mécanisme de secours est également mis en place, de manière à contrôler les risques de défaut. Durant son enregistrement, le bénéficiaire doit donc fournir un accès à un compte bancaire, sur lequel seront prélevés directement les dépassements éventuels ainsi que l'ensemble des paiements à effectuer dans le cas où il quitte son emploi, son salaire ne contribuant alors plus à l'apurement de ses engagements. Le recours à cette solution dégradée est toutefois exclu du programme de récompenses.

Au-delà de son effet sur la sérénité du quotidien (et des avantages promotionnels qui attirent toujours les jeunes générations visées en priorité), Previ aurait beau jeu de positionner son offre en appui d'une démarche d'assistance pratique à la gestion de finances personnelles. En effet, moyennant, peut-être, quelques ajustements, elle s'inscrirait parfaitement dans un des piliers standards en la matière, à savoir la mise en réserve dès que possible de la part de budget nécessaire aux achats essentiels.

Il faudrait, pour ce faire, insérer un minimum d'accompagnement en amont, en fournissant l'opportunité à l'utilisateur d'évaluer et de fixer la somme idéale à bloquer à chaque cycle de paye. La couverture de commerces supportés devrait en outre être étendue, quitte à ce qu'une partie d'entre eux ne participent pas aux promotions, voire à ne pas les intégrer tous dans le périmètre des règlements automatiques, par exemple à travers une carte au plafond limité et aux conditions d'usage restreintes.

Naturellement, le résultat obtenu serait probablement très différent des ambitions de Previ. Ce pourrait aussi être une idée indépendante, à développer, par une jeune pousse ou une banque visionnaire, en complément des habituelles approches d'épargne périodique : après tout, ne serait-il pas raisonnable de bloquer le montant des frais incontournables en même temps que la cagnotte prévue pour les projets d'avenir ? Et si le dispositif est équipé d'un pilote automatique, le bien-être financier aura bien progressé.