Les investisseurs long terme ne bougeront pas sur les actions ; les spéculateurs actions pourront regarder le marché (voire la note 26 janvier 2009 sur ce blog, Comment épargner cette année ?). Il est probable que, comme les arbres ne montent pas jusqu’au ciel, la descente ne se poursuive pas jusqu’aux enfers. Nous l’avons dit, pas de reprise économique viable avant 2010 - si les scénarios raisonnables s’avèrent. Nous l’avons dit aussi, la bourse anticipe toujours, en général de 6 mois. Mais les anticipations ne sont pas à l’abri de faux départs, ou de déceptions cruelles. D’où les reprises boursières en W qui sont si courantes. 2009 pourrait voir se réaliser l’un de ces W : creux en février (fin de cette semaine avec l’adoption par le Congrès du plan Obama ? fin de mois ?), rebond possible jusqu’en juillet-août, rechute à l’automne, avec peut-être un nouveau creux vers octobre.

Quels sont les supports d’un tel scénario :

1- L’ampleur et la répétition des mauvaises nouvelles. Certes, ne minimisons pas la crise, les nouvelles SONT mauvaises. La finance n’en finit pas d’ouvrir des placards pour y trouver des cadavres (13 milliards € de pertes pour UBS en 2008… soit 2 kerviels et demi !) ; les autorités n’en finissent pas de finasser pour sortir les mauvaises dettes du système du crédit ; l’économie industrielle s’effondre (-9.3% de trimestre à trimestre à fin décembre pour la France, -10.2% en Angleterre, -12% en Allemagne) ; les révisions de prévisions du FMI, de l’OCDE, de l’INSEE, la morosité de Davos… ; la croissance en flèche du chômage aux États-Unis (pays libéral) mais aussi en France (pays dont le modèle social protégerait les travailleurs) ; la baisse constante des prix de l’immobilier (avec le retard de 6 mois des transactions, donc des statistiques des notaires).

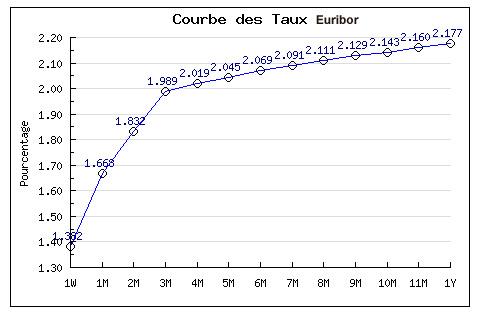

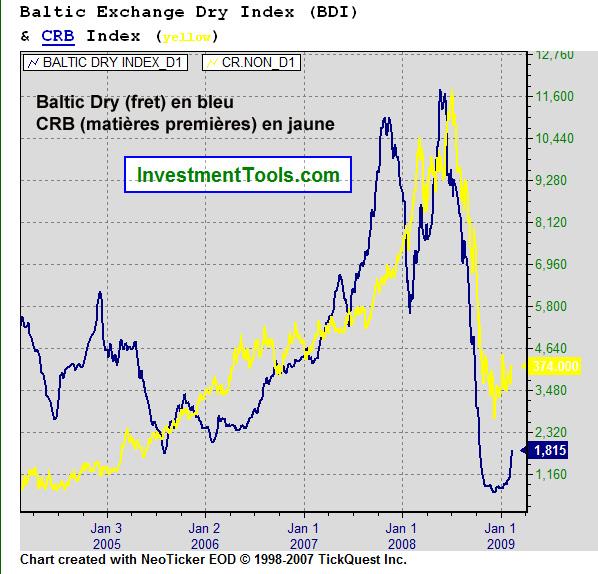

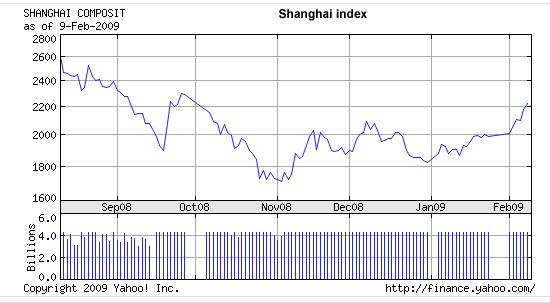

2- Mais la stabilisation d’un certain nombre d’indicateurs cruciaux. L’amélioration du crédit avec la chute de l’écart entre le taux Euribor (interbancaire) à 2.18% sur 1 ans et le taux de refi (auprès des Banques centrales) à 2.00% ; le niveau bas du pétrole ; le mieux des matières premières agricoles mais aussi de l’indice CRB général ; le redressement de l’indice Baltic Dry qui reflète les affrètements de navires ; la stabilisation du dollar ; le rebond de la bourse chinoise ; la stabilisation des indicateurs d’anticipation des chefs d’entreprises en Europe (indices ISM et PMI).

3- La saisonnalité boursière, souvent mise en avant dans ces notes. La psychologie des investisseurs est telle qu’ils ont le réflexe pavlovien de consolider les performances et de toiletter les portefeuilles pour le 31 décembre, puis de reprendre des risques au début d’une nouvelle année calendaire. L’esprit de contradiction les pousse à être plus effrayés que les économistes à l’automne, puis d’en rire plus ou moins au printemps. C’est l’accumulation des opinions vers la pensée unique qui les incite (sain réflexe !) à sortir du discours commun.

Restent les craintes des ménages, fort inertes, et les discours des politiques, intermédiaires. Ils sont suiveurs des électeurs et en retard sur les réalités économiques. Ce pourquoi chacun parle plus ou moins de protectionnisme, par pur populisme. Le fameux « retour de l’État », vanté par les technocrates dont le pouvoir a fondu, réclamé par les partisans d’une « autre » politique que celle de la majorité depuis trois présidentielles – a cet effet pervers qu’il induit le souverainisme. Ce qui signifie la réinstauration de frontières, fussent-elles symboliques, pour bien délimiter ce sur quoi on a pouvoir et ce qui nous échappe. Même les pays libéraux n’en sont pas exempts (du ‘buy America’ au ‘non aux Italiens pour construire les centrales’ en Angleterre), ce qui relativise les propos français, somme toute plus anodins (‘l’État vous prête, n’allez pas construire vos usines ailleurs’). Le spéculateur ne se laissera pas prendre par les discours : seuls comptent les faits. Invoquer le diable permet de l’exorciser – en vérifiant que tout le monde est d’accord. C’est en effet un tollé, des Chinois aux Tchèques, de Bruxelles au FMI pour dire ‘non’ au protectionnisme. Car si quelqu’un commence, la course s’ouvrira, où chacun en rajoutera pour ne pas être le dernier…

Donc les grands pays sont en récession, les perspectives économiques sont moroses, la Chine résiste à peine (6.8% de croissance annuelle à fin décembre – qui avait dit « décorrélation » ? voir la note du 28 janvier 2008 sur ce blog, Économie des pays émergents - perspectives). Les dangers géopolitiques pour cause de chute du prix du pétrole croissent, avec la tentation du nationalisme pour jouer le bouc émissaire de la grogne sociale. C’est le cas au Pakistan contre l’Inde et contre les Occidentaux en Afghanistan, c’est le cas de l’Iran qui va voter en juin, c’est le cas de l’activisme islamiste en Arabie Saoudite et dans les Émirats, c’est le cas de la Russie qui regrette son passé impérial, ce pourrait être le cas de la Chine envers Taiwan, après sa réaffirmation au Tibet.

Mais si ces risques géopolitiques demeurent virtuels, le rebond des marchés d’actions pourrait être violent. Certes, les survaleurs à dégrader vont peser sur nombre d’entreprises, mais la politique moderne du juste à temps pour les stocks aura un effet de levier puissant sur toute reprise de la demande. Des rebonds de 20 à 30% sur les indices ne seront pas impossibles.

Les risques restent très élevés car la visibilité demeure faible. Ce pourquoi les investisseurs long terme ne bougeront pas sur les actions, mais les spéculateurs actions pourront regarder le marché.