Voilà une nouvelle année qui se termine lors de laquelle mon portefeuille se fait devancer par le marché. Cette fois la différence n'est pas des moindres puisque le S&P 500 frise avec les 28%, le SPI avec les 23% et mon PF arrive à peine à 5%. Je l'avais déjà évoqué au premier semestre de cette année, étant déjà bien à la traîne à ce moment-là : si j'étais gestionnaire de fonds, on m'aurait déjà foutu à la porte.

Voilà une nouvelle année qui se termine lors de laquelle mon portefeuille se fait devancer par le marché. Cette fois la différence n'est pas des moindres puisque le S&P 500 frise avec les 28%, le SPI avec les 23% et mon PF arrive à peine à 5%. Je l'avais déjà évoqué au premier semestre de cette année, étant déjà bien à la traîne à ce moment-là : si j'étais gestionnaire de fonds, on m'aurait déjà foutu à la porte.

Quelle leçon en tirer ? Je l'ai déjà maintes fois signalé, dans un marché bull, dopé depuis des années à l'argent facile, il est très difficile, pour ne pas dire impossible de battre un portefeuille 100% actions en buy&hold. Surtout si ce PF, comme les gros indices actuels, est majoritairement composé de titres de croissance, qui adorent se développer à outrance, via l'endettement, grâce à l'abondance de liquidités.

La première raison, c'est que la politique de l'argent facile semble toucher à sa fin. L'inflation explose et la Fed a annoncé il y a peu qu'elle allait diminuer ses rachats d'actifs. On n'est pas encore dans la phase de resserrement monétaire, mais le grand argentier américain devrait arrêter, en tout cas pour quelque temps, de maintenir le marché sous perfusion.

L'autre élément qui me refroidit, c'est le vécu des années 2000 qui ressemblent à bien des égards à la période actuelle. Peut-être aussi - je dirais même sûrement - que c'est ce "traumatisme" qui explique pourquoi que je me fais battre actuellement à plates coutures par le marché, et par la force des choses par tous les aficionados de la bourse dopée aux injections des banques centrales (tiens ça me rappelle autre chose).

Si je regarde plus en détail mon portefeuille durant cette année 2021, je remarque qu'il a été fortement imprégné par les micro-caps de valeur japonaises. Les indices nippons étaient passablement à la traîne pendant toute cette année. En temps normal, privilégiant une approche top-down, je n'aurais donc pas investi autant sur ce marché. Toutefois, face à un excès de cash, associé à une abondance de pépites sur la bourse de Tokyo, j'ai temporairement élargi mes critères d'admissibilité au portefeuille durant l'année.

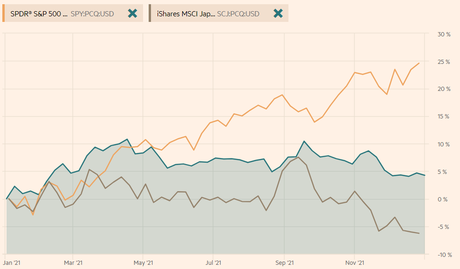

Rétrospectivement, je dois admettre que c'était une erreur, en tout cas sur le court terme, puisque mon portefeuille (courbe bleue) a été considérablement influencé par la mauvaise performance des small caps nippones (courbe brun foncé), comme on peut le voir dans le graphique ci-dessous :

La différence avec le S&P 500 (courbe orange) est particulièrement marquée à partir du mois d'avril. Je continue à penser que les micro-caps de valeur japonaises qui composent mon portefeuille sont de véritables joyaux. Toutefois, se battre contre le marché est inutile. Il vaut mieux en faire son allié. La surreprésentation de titres nippons s'est faite au détriment des titres américains, pratiquement inexistants dans le portefeuille durant cette année et ceci s'est fortement ressenti, comme on a pu le constater dans le graphique ci-dessus.

Les indices US, comme presque tous les autres marchés, sont en situation de bulle. Il serait dangereux de jeter le bébé (les titres nippons) avec l'eau du bain pour se ruer sur la déferlante techno de l'oncle Sam. Ce n'est plus uniquement une sous-performance qu'on risquerait alors, mais des pertes colossales. Cela étant dit, afin d'optimiser le risque et la performance, il y a lieu de respecter un certain équilibre entre les zones géographiques. Comme nous l'avons constaté cette année, une trop forte concentration est rarement une bonne chose. Comme je l'évoque aussi dans mon ouvrage, les portefeuilles composés de small caps de valeurs avec une répartition équilibrée au niveau international, sont ceux qui bénéficient du meilleur ratio rentabilité/risque.

De ce fait, mon nouvel objectif désormais est de renforcer, mais avec de la prudence, la présence de titres américains (j'ai commencé à le faire en décembre dernier) et également un peu du vieux continent. Je continue à me focaliser avant tout sur des titres de qualité, de valeur et avec momentum. Le but est, comme par le passé, d'optimiser la performance, tout en préservant au mieux la volatilité, en diversifiant les actifs.

Toujours dans la même visée, j'ajoute néanmoins désormais un ETF de valeurs de croissance en allocation tactique d'actifs. La position est largement minoritaire vu les valorisations en cours. Elle vise, à court terme, à profiter à petites doses, du momentum fortement positif des valeurs technos. Mais c'est surtout sur le long terme que cette position sera intéressante, puisqu'elle est amenée à prendre de l'importance, après la prochaine correction boursière. Évidemment, avant ceci, lorsque le momentum faiblira, la position deviendra cash.

De plus, encore et toujours dans un souci d'améliorer le rapport bénéfice/risque, j'ajoute un ETF immobilier américain (en buy & hold) et je diversifie également les cryptos, en y ajoutant l'Ethereum et le Solana (tous deux en allocation tactique d'actifs).

J'ai effectué quelques backtests par rapport à l'ajout de ces positions minoritaires. Chacune parvient à faire progresser le ratio de Sharpe du portefeuille, même avec une modeste allocation. Les pondérations sont paramétrées de telles sortes qu'elles maximisent les gains tout en préservant au mieux le risque.

Cela fait passablement de nouveautés dans le portefeuille, mais les attributions globales restent assez similaires par rapport au passé, car ces nouvelles positions demeurent de faible importance.

Pour revenir à la performance du portefeuille, et pour me consoler, je me dis que 5%, c'est déjà bien plus que ce que gagnent la majorité des mortels sur leur compte en banque. C'est bien moins toutefois que mes objectifs à long terme. Depuis le lancement du portefeuille en 2010, cela donne une performance annuelle moyenne de 8.5%, contre 9.3% pour le SPI. Le lancement du portefeuille déterminant en janvier 2020 aurait dû améliorer ce résultat, pas l'abaisser. Il faudra néanmoins avoir plus de recul pour pouvoir juger de ses effets sur le long terme, comme cela avait pu être apprécié à travers les backtests utilisés dans mon ouvrage.

Dans les aspects en revanche clairement positifs pour cette année 2021, j'ai pu générer CHF 19'145 de revenus bruts via le portefeuille. C'est 70% de plus par rapport à l'année dernière. De ce point de vue les petites capitalisations de valeur, notamment japonaises, ont parfaitement joué leur rôle et démontrent toute leur importance. C'est d'autant plus remarquable que le portefeuille a compté durant une grosse partie de l'année des actifs qui ne rapportaient pas de dividendes (cash, bitcoin et certains ETFs). Ceci devrait me permettre d'entamer 2022 sur des bons rails, puisque désormais je suis passé dans la phase de retrait et que je compte, entre autres, sur ces distributions pour vivre.

Je profite de l'occasion pour vous souhaiter à toutes et tous une bonne année 2021. J'espère que nous pourrons à nouveau vivre normalement, sans masque, sans pass et, SURTOUT, sans embrouilles !

L’article Performance 2021 est apparu en premier sur dividendes.ch.